Фискальный союз – трансфертный союз

Фискальный союз – трансфертный союз

Если сравнивать ситуацию в области финансовой политики в еврозоне или во всем ЕС с ситуацией в таких федеральных государствах, как США, ФРГ или Швейцария, то бросается в глаза центральное различие:

– Хотя бюджет Европейского союза за 2012 г. имел сам по себе впечатляющий объем 129,1 млрд € (средства для платежей), но это всего лишь 0,98 % ВВП ЕС-2132.

– В сравнении с этим в Германии доля федерального бюджета и социального страхования в общегосударственных расходах составляет около 29 % ВВП. Расходы в размере примерно 17 % ВВП приходятся на федеральные земли и муниципалитеты133.

– В США в 2012 г. на федеральный бюджет с социальным страхованием приходилось расходов в размере 23 % ВВП, на штаты и общины – 17 %. Государственные расходы в целом составляли около 40 % ВВП134.

– В Швейцарии общие расходы государства составляют около 34 % ВВП, расходы в размере 19 % ВВП приходятся на кантоны и коммуны, около 15 % на федерацию и социальное страхование135.

В отличие от расходов долги на государственном уровне распределяются так:

– 85 % американских государственных долгов приходятся на государство, только около 15 % на штаты и коммуны136. В пересчете на процент ВВП задолженность государства и коммун составляет также 15 %.

– В Швейцарии общегосударственная задолженность составляет только 38,4 % ВВП (2010). Она непрерывно снижалась и перед мировым финансовым кризисом в 2007-м составляла только 47 % ВВП. Кантоны и коммуны в общей государственной задолженности имели долю 48 %. В пересчете на долю ВВП задолженность кантонов и коммун составляет 18,3 %137.

– В отличие от этого в Германии задолженность федеральных земель и коммун составляет 29,2 % ВВП и значительно способствует уровню общей задолженности Германии 81,2 % ВВП (2010)138.

Относительно к ВВП в Германии долги федеральных земель и коммун вдвое выше, чем в США, и на 60 % выше, чем в Швейцарии. Это объясняется различным влиянием на налогообложение различных сводов финансово-правовых постановлений: в то время как немецкие территориальные корпорации живут в подразумеваемом финансовом союзе, который де-факто исключает банкротство, и одновременно с межбюджетным регулированием установили высокоразвитое перераспределение доходов, то в США и в Швейцарии подобные механизмы перераспределения между территориальными корпорациями неизвестны. Кроме того, они живут по строгому принципу No-Bail-Out.

Если не принимать во внимание различные государственные квоты, то общим для этих трех федеральных государств и центральным отличием от ЕС остается то, что от 45 до 60 % расходов общего государства приходится на федеральный бюджет и социальное страхование. Во всех трех федеральных государствах уровень земель и кантонов обладают автономией в плане бюджетной политики. Для федерального уровня нет возможностей вмешиваться, например, нормами и ограничениями разрешений в бюджетные дела земель и коммун. Конечно, существует соответствующее общефедеральное законодательство, но это не вопрос бюджета. И конечно, существует возможность управлять нижестоящими уровнями посредством целевых дотаций на золотых поводьях, как это делает Европейская комиссия своей структурной помощью.

В США, в Швейцарии и в Германии министры финансов федерации заботятся о центральном бюджете, о налоговом законодательстве и т.?д. Они не являются начальниками министров федеральных земель или кантонов, и им бы не поздоровилось, если бы они так себя вели.

В Швейцарии и в США в принципе также возможно банкротство штата или коммуны. Во всяком случае, в США такое случалось уже неоднократно, а в Швейцарии часто происходит на уровне коммун. В Швейцарии несколько лет тому назад коммуна Лойкербад объявила о своем банкротстве139. Этого было достаточно, чтобы надолго припугнуть дисциплинированных швейцарцев.

В Германии, правда, банкротство федеральной земли немыслимо, к тому же государственное бюджетное регулирование заботится о бо?льшем перераспределении и равномерном обеспечении финансами всех земель. Но тем не менее каждая федеральная земля настаивает на своей бюджетной автономии и живет в ней. С учетом финансовых условий в земле Саарланд и Бремен (ранее Берлин) занимающий должность федеральный министр финансов может только потирать руки. Большего он, кстати, никогда не делал.

Коммуны в Германии ведут относительно самостоятельную жизнь. Правда, их бюджеты разносторонне связаны с бюджетами федеральных земель. Но как таковые законы утверждения бюджета органами муниципального надзора не должны допустить, чтобы вообще составлялись и принимались дефицитные бюджеты. Но это удается все меньше. В особенности в Северной Рейн-Вестфалии и Рейнланд-Пфальце положение с бюджетом многих коммун становится все более катастрофическим. Органам муниципального надзора, очевидно, все чаще недостает знаний, воли и инструментов, чтобы эффективно справляться с этим.

А теперь обратимся к финансовой и бюджетной политике в ЕС и особенно в еврозоне: здесь мы имеем дело уже с почти гротескным поворотом обстоятельств. Хотя бюджет ЕС относительно очень маленький, но тем больше соблазн повлиять на бюджеты государств-членов. Польский комиссар Януш Левандовски является ответственным за бюджет ЕС, хотя его деятельность почти незаметна для общественности. Намного важнее является, очевидно, комментирование и оценка бюджетов государств-членов его финским коллегой, комиссаром по вопросам экономики и валюты Олли Реном, вплоть до попытки оказания массивного влияния.

Министр финансов федерального государства в обычных федеральных землях этим почти не занимается. В обычных федеральных землях каждый заботится о своих собственных делах. В Европейском союзе, который не является федеральным государством, но некоторые хотят развивать его и дальше в этом направлении, действует принцип, что Европейская комиссия максимально хочет вмешиваться в государственные бюджеты государств-членов, которые совсем не входят в сферу ее ответственности140.

Комиссар Олли Рен, как уже упоминалось, отвечает за вопросы экономики и валюты. И только из-за значения финансовой деятельности национальных бюджетов для валютного союза вытекает его обязательство выдавать финансовые нормы для национальных бюджетов в рамках пакта по стабилизации и росту. Растущее усердие, которое здесь разворачивается, никогда бы и не потребовалось, если бы строго учитывался принцип No-Bail-Out. Тогда бы греческий государственный бюджет в мае 2010-го обанкротился, и это привело бы через несколько недель и месяцев к необходимым финансово-политическим решениям во всех других странах еврозоны, которых коснулось недоверие рынка.

Как мы уже говорили и подробно обосновывали, ни в одной стране еврозоны нет объективных препятствий, чтобы снижать государственные расходы и повышать доходы. Препятствия возникают только из внутренних политических сопротивлений. Но они тем больше, чем легче кажутся другие выходы из положения. Как показывает пример немецких федеральных земель и коммун по сравнению с местными территориальными корпорациями в Швейцарии и в США, солидарное финансовое объединение и исключение риска банкротства как раз вызывают обратное действие, а именно: более высокие дефициты и больше долгов.

Если бы в Греции в мае 2010-го хотя бы малая часть сэкономленных от банкротства средств на спасение была направлена для переходной помощи и рекапитализации банков, эта страна уже существенно продвинулась бы вперед по пути к лучшему будущему. Конечно, греческое государство на многие годы не могло бы действовать на рынке капитала, но это дало бы наконец шанс привести в равновесие государственные налоги и сборы и государственные расходы.

Из сказанного становится ясно, что в едином валютном пространстве не является ни необходимым, ни подходящим

– ни перераспределение финансовых средств с целью более высокого равного распределения государственных доходов аналогично бюджетному регулированию в Германии,

– ни трансферты, которые выдаются по определенным поводам, например, чтобы предотвратить образовавшуюся когда-то превышенную задолженность, чтобы поддерживать и обеспечивать солидное поведение государств-членов в области финансовой политики.

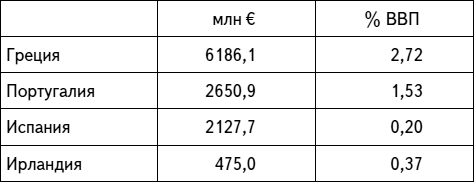

По сравнению с федеративными государствами бюджет ЕС имеет лишь незначительный фискальный вес. Соответственно меньшими оказываются также и влияния перераспределений в результате этих трансфертов. В США фискальные трансферты между федеральным уровнем и штатами составляют примерно 3 % ВВП. В прежней федеративной республике бюджетное регулирование со стороны государства охватывало примерно 2,4 % ВВП141. Для охваченных кризисом южных стран денежные средства ЕС в прошлом имели тем не менее большое значение, и сегодня они вносят значительный вклад в создание инфраструктуры в новых странах ЕС. Охваченные впоследствии кризисом государства еврозоны получили в 2008-м из бюджета ЕС следующие платежи нетто142:

Во всяком случае, Греция и Португалия получили перед кризисом из бюджета ЕС средства в таком объеме, который по сравнению с их экономическим положением имел для них очень большое значение. Они также сильнее всех пострадали от долгового кризиса и кризиса расходно-доходного баланса.

Имеющиеся экспериментальные исследования не указывают на то, что фискальные компенсационные выплаты облегчают или ускоряют структурные согласования. Имеющаяся в распоряжении статистика скорее исходит из того, что процессы адаптации замедляются. Следовательно, «фискальные трансферты несут в себе неверные стимулы, которые могут укрепить существующие различия в производительности труда, вместо того чтобы их выровнять. Эти результаты призывают к осторожности с представлением о том, что трансфертный союз может существенно способствовать устранению структурных проблем в еврозоне»143.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Межпарламентский союз

Межпарламентский союз Межпарламентский союз – международная неправительственная организация, служащая для координации действий парламентов мира. Она была основана в 1889 году парламентариями-пацифистами нескольких государств и стала первой международной

Союз спасения

Союз спасения Союз спасения (Общество истинных и верных сынов Отечества) – тайное политическое общество, первая декабристская организация, возникшая в Российской империи 9 февраля 1816 года на базе двух преддекабристских организаций – Священной артели и Семеновской

Союз благоденствия

Союз благоденствия Зто тайная организация декабристов в 1818–1821 годах. Союз основан в Москве на базе Союза спасения. В Союз благоденствия вошли А. Н. и Н. М. Муравьевы, СИ. и М. И. Муравьевы-Апостолы, П. И. Пестель, И. Д. Якушкин, М. С. Лунин, всего около 200 членов. Состав его

Экономическое правительство и фискальный союз

Экономическое правительство и фискальный союз К самым ярким понятиям, которые все время возникают в дебатах вокруг спасения евро, относятся «экономическое правительство» и «фискальный союз».Франция, Италия и другие южные страны еврозоны под «экономическим

Український Національний союз – Український Національно-Державний союз – продовження

Український Національний союз – Український Національно-Державний союз – продовження 24 жовтня принесло УНСоюзові перший практичний результат: до складу Ради Міністрів увійшли «шість представників УНС (усі – члени УПСФ): міністр юстиції А. Вязлов, міністр ісповідань О.

2. США И ЕВРОПЕЙСКИЙ СОЮЗ

2. США И ЕВРОПЕЙСКИЙ СОЮЗ Успех Соединенных Штатов в Афганистане усилил некоторые опасные инстинкты: что проекция силы является единственным надежным основанием безопасности; что Соединенные Штаты могут полагаться только на себя; что союзники могут быть полезны лишь

Союз с нацистами

Союз с нацистами Те, кто стоял во главе этих группировок, по большей части имели авторитарный, иерархический и антидемократический взгляд на мир. Для того чтобы дополнить определение нынешнего американского вице-президента Дика Чейни, который утверждает, что «Господь не

Советский Союз

Советский Союз В 1939 году Сталин не боялся войны. Гитлер даже теоретически не мог тогда напасть на СССР. С Польшей Германия расправилась лишь к концу сентября. Варшава пала 28 сентября, отдельные гарнизоны сопротивлялись до 5 октября. Поляки сражались отчаянно и немцев

УЧИТЕЛЬСКИЙ СОЮЗ И СОЮЗ УЧИТЕЛЕЙ — ИНТЕРНАЦИОНАЛИСТОВ

УЧИТЕЛЬСКИЙ СОЮЗ И СОЮЗ УЧИТЕЛЕЙ — ИНТЕРНАЦИОНАЛИСТОВ Царское правительство подбирало учителей, которые бы служили ему не за страх, а за совесть. Оно ссылало и сажало в тюрьму учителей-социалистов. Социалист мог попасть в учителя лишь контрабандой, скрывая свои

Референдум за Союз…

Референдум за Союз… 17 марта 1991 года в СССР состоялся референдум, в котором из 185,6 млн. граждан СССР с правом голоса участвовали 148,5 млн. (79,5%), из них 113,5 млн. (76,43%) высказались за сохранение СССР.Вот какими были результаты по республикам (табл. 2.1), где голосование проводилось

3.7. Союз «Аполлон»

3.7. Союз «Аполлон» Дионисийский путь — это жизнь, достигающая такого уровня напряженности, который благодаря своему онтологическому разрыву находит выход или высвобождается в то, что мы назвали больше-чем-жизнь. При желании мы можем связать этот выход, который

ЗА СОЮЗ!

ЗА СОЮЗ! 18 сентября в 16.00 в Москве, возле посольства Беларуси, (ст. м. Китай-город, ул. Маросейка)ЧЕРНАЯ СОТНЯпроводит пикет в поддержку СОЮЗА РОССИИ И БЕЛАРУСИи против провокационнойдеятельности руководства ОРТЖДЕМ русских