Поможет ли долговой тормоз?

Поможет ли долговой тормоз?

Важнейший предел задолженности связан с достаточной компетентностью, в сочетании с решимостью и сознанием ответственности у тех, которые определяют курс финансовой политики. Правовые конструкции для ограничения задолженности могут это поддержать, но не заменить: страны с постоянно стабильными финансами, такие как Швеция или Швейцария, не нуждаются в установлении никаких потолков для задолженностей. Но и там это не повредит. У государств – закоренелых должников, чьи элиты не отличаются соблюдением законов, всегда найдутся средства и пути для того, чтобы этот законодательный долговой тормоз работал на холостом ходу.

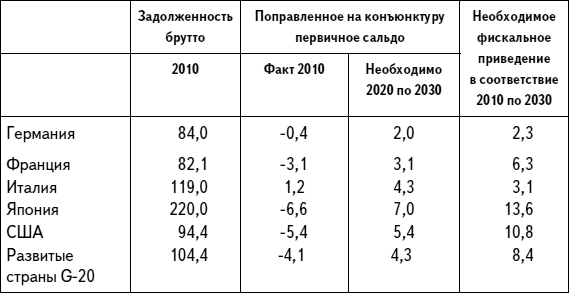

Очень важно уяснить логику, которая стоит за разумной политикой ограничения задолженностей. Эта логика вращается вокруг необходимого в определенной исторической ситуации первичного профицита в бюджете. Если, например, поставлена цель в течение определенного срока свести государственную задолженность до 60 % ВВП – то есть нормы Маастрихтского договора, то можно рассчитать, какой первичный профицит в государственном секторе необходим, для того чтобы достигнуть этой цели. Необходимый первичный профицит при этом тем больше, чем выше уже накопившийся уровень долга. Примерные расчеты для некоторых стран приводятся в таблице 7.3.

Таблица 7.3 Долгосрочные фискальные необходимости приведения в соответствие в отдельных развитых странах по G-20 (в % ВВП)

Источник: Дойче Бундесбанк, отчет о финансовой стабильности 2011-го. При расчете этой модели предполагается, что в 2030-м уровень задолженности достигнет 60 % ВВП (в случае Японии – 80 %).

Германия, например, в 2010-м имела первичное сальдо с поправкой на конъюнктуру –0,5 ВВП. Но в среднесрочной перспективе ей требуется первичный профицит в 2 % ВВП для того, чтобы к 2030 г. уровень долга снизился снова до 60 %. Для этого необходимо (ежегодное!) улучшение бюджета за счет более высоких государственных сборов или сокращение расходов в объеме более 60 млрд €. Во Франции первичное сальдо необходимо улучшить на 6,3 % ВВП, в Италии на 3,1 %, а в США даже на 10,8 % ВВП. В сравнении с очевидными для этих стран способностями принятия решений эти плановые значения представляются утопическими, но являются лишь логическим следствием нормы, что в 2030 году снова уровень задолженности должен будет составлять 60 % ВВП.

Для понимания взаимосвязи между долями дефицита и задолженности важен вывод о том, какое влияние имеет рост экономического развития: чем выше средний темп роста, тем выше также допустимая доля дефицита, которая совместима с определенным уровнем долга. Известная Маастрихтская норма – 3 % текущий дефицит, 60 % – доля задолженности от ВВП – была рассчитана на основе предположения, что средний номинальный темп экономического роста будет составлять 5 %. Это соответствует реальному росту примерно 3 %.

Действительные возможности роста в Германии составляют на длительную перспективу 1,5 %, а это означает, что доля задолженности в ВВП повысится даже в том случае, если доля дефицита будет составлять 3 %. Применительно к долгосрочному темпу роста можно рассчитать, какая доля дефицита совместима с определенным уровнем задолженности34. При конкретных условиях роста в Германии ограничение уровня задолженности 60 % требует верхней границы для государственного дефицита 1 % ВВП35.

Закрепленный в 2009 году в Основном законе Германии долговой тормоз действует еще немного дальше. С 2016 года он ограничивает для нормального конъюнктурного положения наивысшую допустимую задолженность государства до 0,35 % ВВП, запрещает любую задолженность федеральных земель с 2020 года, однако не содержит регулирующих положений для задолженности органов местного самоуправления36.Практического подтверждения их эффективности остается только ждать. Но государство впервые создало для себя уменьшение нагрузки, поэтому на исходный 2009 год оно рассчитало особо высокий структурный дефицит, хотя речь идет в основном о конъюнктурном дефиците37. И до сих пор государство пользуется попутным ветром благоприятной конъюнктуры и связанными с ней сверхплановыми поступлениями. Структурные накопления так и не предвидятся. Скорее государство играет в обычную игру, когда оно в хорошие в конъюнктурном плане времена снижает надбавки на социальное страхование38. Но одновременно за счет увеличения пенсий для мало зарабатывающих накапливает новые структурные нагрузки на будущее39.

Многие федеральные земли уже начинают придумывать исключения из правил и определения исходных позиций, которые отодвинут необходимость консолидации по времени немного назад40. К тому же в немецком бюджетном законодательстве для государства нет возможности добиться от федеральных земель соблюдения долгового тормоза. Те, в свою очередь, могут взвалить бремя на местные власти и задолженности, на которые долговой тормоз не распространяется. Созданный в ходе изменений конституции по налоговому тормозу новый стабилизационный совет, который сменил прежний совет по финансовому планированию, также не может принять никаких принудительных мер к федеральным землям, если они не выполняют его предложения41.

Несмотря на всю эту нечистоплотность и возможности исполнения, немецкий налоговый тормоз имеет по меньшей мере психологическое значение. Практическое подтверждение пока еще нужно подождать. В общегосударственном распределении расходов и доходов федеральное государство в историческом плане имеет самую низкую долю обеспечения. Но в его руках находятся основные решения по системе налогов и сборов, и федеральные законы в основном определяют уровень и структуру расходов федеральных земель. Если сейчас федерация фактически с успехом попытается ограничить свой дефицит до 0,35 % ВВП, то это автоматически также улучшит финансовое положение федеральных земель и муниципалитетов42.

Для федерального государства Швейцарии можно показать, что достаточно солидные бюджетные хозяйства кантонов в меньшей степени объясняются частично введенным в последние годы долговым тормозом, чем строго осуществляемым уже с давних пор принципом No-Bail-Out. Это поддержало мотивацию для введения тормоза долгов и одновременно удержало уровень федерации от искушения вмешиваться в финансово-экономические дела кантонов43. В Европе же, напротив, нарушение принципа No-Bail-Out необходимо «вылечить» введением долговых тормозов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Европа нам поможет?

Европа нам поможет? Но не только арабам и евреям отведена роль в создании прочного мира в регионе. Как ясно показали Кемп-Дэвидские договоренности, моральная стратегическая и финансовая помощь Запада может сыграть решающую роль в установлении мира. Позитивные шаги в

Русскость – тормоз или опора нации? (Д. Быков о русской жизни)

Русскость – тормоз или опора нации? (Д. Быков о русской жизни) В один из уикендов почти две сотни представителей московской интеллектуальной элиты собрались для обсуждения острых проблем, связанных с безопасностью страны. Правда, надо оговориться: это были представители

Финансовый тормоз

Финансовый тормоз Экономика быстро развивалась в начале 1960-х гг., демонстрируя впечатляющий рост производительности. Налоговые поступления текли в Министерство финансов США такими темпами, что Совет экономических консультантов стал усматривать в этой ситуации

Газ и тормоз

Газ и тормоз Социально-экономический компромиссУже несколько десятилетий назад строго доказано: управление современной развитой экономикой из единого центра многократно менее эффективно, нежели самостоятельно развивающаяся рыночная экономика. Краткий перевод этого

Великобритания — пример «долговой экономики»

Великобритания — пример «долговой экономики» Очень наглядно это показывает в своей книге уже цитировавшийся М. Рауботам на примере его родной страны — Великобритании:«Важно проиллюстрировать, что фактически из себя представляет финансовая система, базирующаяся на

Долговой ком

Долговой ком Кузнецов и Буллок исчезли из страны так же внезапно, как и появились. Казалось, вот только что отгремела пышная свадьба Зои Буллок, еще не все гости успели прийти в себя, сотрудники усадьбы Архангельское выбросили еще не все завядшие цветы, а о министре

Заграница нам поможет А мы – ей

Заграница нам поможет А мы – ей Деньги, предлагаемые иностранными партнерами, само собой, накладывают определенные обязательства Но если не все идет гладко, бывший премьер виновато обращается за помощью к западным «друзьям» напрямую Когда в 2006 году Касьянов делал

Долговой шок

Долговой шок Эти долги и сами по себе были тяжким бременем на плечах новой демократии, но вдобавок это бремя становилось все тяжелее. В новостях заговорили о шоке нового рода: так называемом «шоке Волкера». Этим термином экономисты описывали последствия решения главы

Заграница нам поможет

Заграница нам поможет Магазин «Канцтовары». — Здравствуйте, мне нужен ватман. — Ватман в командировке. — Вы не так меня поняли. Мне тот ватман, который для кульмана. — Кульман в больнице с инфарктом. — Вы опять не поняли. Видите ли, я дизайнер... — Я и сам вижу, что не

Слепой тормоз

Слепой тормоз Ты думаешь, я тормоз? Ты права. Еще – слепой? Ну, близорук я, каюсь. Забита ерундою голова? Тобой почти совсем не занимаюсь? И не звоню. И мэйлы не пишу. Вообще веду себя немного странно. И встреч наедине я не ищу. И объясняюсь несколько туманно. «Открой глаза!

Вече нам поможет?

Вече нам поможет? Новейшая история Вече нам поможет? КНИЖНЫЙ РЯД А.А. Белов. Кондопога навсегда. – М.: Книжный мир, 2011. – 128 с. – 1500 экз. Мужик в джинсовке: –…извините, я ещё раз тут поднялся… Но когда в моём городе кричат «Аллах акбар!», режут пацанов вот так вот, как

Долговой рынок ждет взрыва

Долговой рынок ждет взрыва Евгений Огородников Иностранные инвесторы хлынут на наш рынок облигаций в апреле, как только заработает центральный депозитарий Рисунок: Валерий Эдельштейн С наступлением нового года российские облигации федерального займа продолжили

Тормоз

Тормоз Оксана Дмитриева 11 апреля 2013 0 Экономика О дырах в экономике 20-21 марта в Московском государственном университете им. М.В. Ломоносова прошёл первый Московский экономический форум, в работе которого приняли участие видные отечественные и зарубежные

Долговой карман: худой и еще худее

Долговой карман: худой и еще худее Редакционная статья Рисунок: Игорь Шапошников Проблемы российского государственного долга не существует. Внутренний и внешний госдолг РФ в сумме составляют 12% ВВП — смехотворную величину по любым международным меркам (госдолг

Игорь Симеонов ДОЛГИ НАШИ?.. (Россия XXI века в “долговой яме”)

Игорь Симеонов ДОЛГИ НАШИ?.. (Россия XXI века в “долговой яме”) 1. ДЕФОЛТ КАК СПОСОБ ВЫЖИВАНИЯ Когда очнувшаяся после длительного удалого загула, от очередного “неожиданного” шока 17 августа 1998 г. “зеленая” российская элита удивленно осмотрелась по сторонам, она