Государственная задолженность

Государственная задолженность

Контроль и ограничение государственной задолженности с начала подготовки к валютному союзу при всех соображениях играли центральную роль. В конце концов, инфляция и крах валют исторически всегда были связаны с вышедшими из-под контроля государственными финансами. К этому добавилась и особая восприимчивость немцев, валюта которых дважды потерпела крах из-за финансирования войн Национальным банком.

Отсюда жесткий запрет денежного государственного финансирования в Маастрихтском договоре. Оба Маастрихтских критерия – верхняя граница ВВП в 3 % для новых ежегодных долгов и 60 % ВВП для общего государственного долга – в научном плане хотя и не были убедительными, но на практике они имели смысл. Их можно было рассматривать, как правило, для пределов задолженности в соответствии со здравым смыслом.

Однако, как и все прагматические правила, они не дают полной картины. Решающим является также способ финансирования государственного дефицита: при положительном и компенсированном доходно-расходном балансе государственный дефицит финансируется из объема внутренних сбережений экономики. Это значительно менее рискованно, чем финансирование государственного долга за счет зарубежных займов.

Как Германия, так и Япония имеют традиционно большие профициты доходно-расходного баланса. Это означает: предприятия и частные домохозяйства в стране создают больше накопленного капитала сбережений, чем государство расходует своими государственными задолженностями. Таким образом, государственная задолженность все еще представляет проблему. Но она не является проблемой экономики во внешних отношениях. Речь идет скорее о внутренних отношениях в пределах экономики.

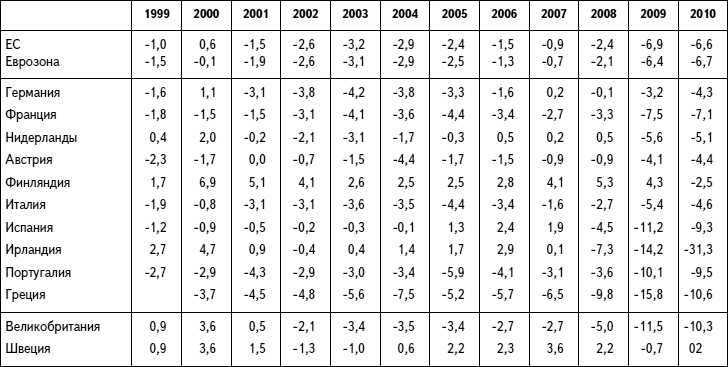

Таблица 3.12. Динамика общественного дефицита с начала валютного союза (общегосударственный дефицит в % ВВП)

Источник: Евростат.

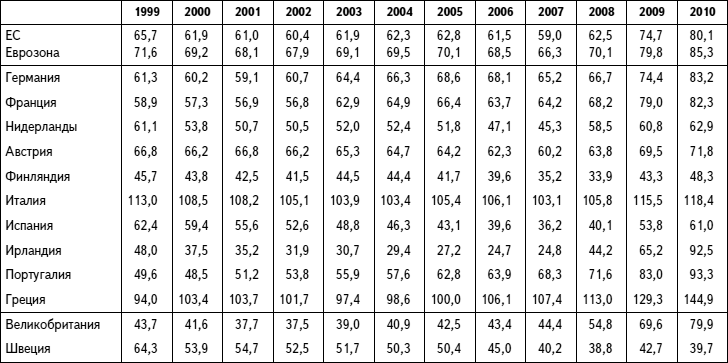

Таблица 3.13. Динамика государственного долга с начала валютного союза (уровень долга государства в % ВВП)

Источник: Евростат.

Пояснить это можно на таком примере. Когда члены семьи предоставили друг другу кредит и из-за этого возникает спор, это выглядит неэтично, но для финансовой ситуации семьи внешне не представляет никакой угрозы. Но иначе представляется ситуация, если у семьи имеются банковские задолженности, которые она не может больше обслуживать и поэтому, возможно, должна продать дом.

Японское государство, например, имеет непомерно высокую задолженность в 200 % ВВП. Но это вообще не касается международных рынков капитала. Японский профицит доходно-расходного баланса указывает на то, что Япония, несмотря на высокий дефицит государственного баланса, еще экспортирует капитал. Кредиторами японского государства, если сальдировать долговые претензии и задолженности по отношению к загранице, являются только японские граждане. Они довольствуются крайне низкими процентными ставками. Государство, в свою очередь, заботится о том, чтобы вообще не было инфляции. В Японии это особенно важно, потому что большая часть пенсионного обеспечения в этой стране с чрезвычайно низкой рождаемостью осуществляется за счет покупки государственных займов. Государство снова щадит граждан чрезвычайно низкой ставкой налога в 17 % и низкими отчислениями предприятий на социальное страхование. При такой доле налоговых поступлений, как в Германии, у японского государства были бы большие излишки бюджета! Но японцы сделали другой выбор: они хотят иметь низкие отчисления и предпочитают вместо более высоких налогов лучше предоставлять займы. Япония с ее понижающейся рождаемостью и демографическим старением для решения своих проблем нашла логически непротиворечивый и приемлемый метод, который подходит стране как в политическом, так и в экономическом плане. Поэтому Маастрихтские правила в случае Японии не являются разумным инструментом анализа.

В качестве противоположного примера может служить Испания. Относительно Маастрихтских правил страна до начала финансового кризиса 2007 года была, казалось, примерным учеником: из года в год Испания получала профициты бюджета или имела минимальные дефициты. Государственный уровень ее задолженности снизился с 64,2 % общественного продукта в 1999-м до 36,2 % в 2007 году. Но одновременно бум в области недвижимости привел к более высокой задолженности частных домохозяйств, и эти деньги поступали из-за границы, как показывает стабильный и огромный дефицит доходно-расходного баланса Испании (см. таблицу 3.7), который временами составлял 9–10 % ВВП. Эта огромная задолженность перед заграницей выше 60 % общественного продукта является ахиллесовой пятой Испании, а не государственной задолженностью. Она в последние три года приняла угрожающие формы, когда финансируемый за счет долгов «пузырь» в сфере недвижимости лопнул, и казавшийся когда-то значительным экономический рост перешел в стагнацию, а затем стадию падения (см. таблицу 3.1).

В валютном союзе, с одной стороны, национальный банк не может выступать как Lender of Last resort – кредитор последней инстанции – для государств-членов, но, с другой стороны, финансировавшиеся с помощью денежной эмиссии государственные дефициты стали источником большинства крупных инфляций и девальвации валют. Поэтому эффективному контролю государственной задолженности – несмотря на ограниченную убедительность Маастрихтских критериев – придавалось и придается особое значение для деятельности валютного союза.

Тем болезненнее является сознание того, что валютный союз, несмотря на Маастрихтские правила, не укрепил, а скорее ослабил измеряемую этими правилами фискальную дисциплину его членов. Доля задолженностей в еврозоне выросла с 1999-го на 14 процентов, так же сильно, как и в среднем по ЕС. В 1999-м государственная задолженность в еврозоне составляла еще 71,6 % общественного продукта, а в 2010-м уже 85,3 %.

Многие успокаивающе указывают на то, что государственная задолженность в Великобритании выросла сильнее, а в США еще выше, чем в еврозоне. Однако эти показатели можно сравнивать лишь условно.

– В случае с Великобританией это оказалось местью за то, что правительство лейбористов сошло с проложенного в 2002 году предшествующим правительством консерваторов курса на консолидацию. К этому добавились последствия финансового кризиса, которые особенно сильно задели финансовый Лондон. Однако в Великобритании Банк Англии широкими покупками облигаций (quantitative easing – количественное смягчение) поддерживает государственное финансирование, дополнительная поддержка которого поступает от девальвации фунта. Великобритания – это классический случай, где национальной экономике приходится жить с прошлыми ошибками, но в независимой денежной политике, и в политике в области регулирования валютного курса она имеет эффективные средства, чтобы смягчить их последствия.

– В случае с США правительство Джорджа В. Буша в 2001 году унаследовало от эры Клинтона солидные государственные финансы. При президенте Клинтоне доля государственного долга сильно снизилась. Но уже перед финансовым кризисом комбинация снижения налогов и растущие военные расходы негативно повлияли на изменение тенденции развития. Из-за краха раздутого рынка недвижимости и большой программы спасения банковской сферы государственные финансы полностью оказались на мели. Несмотря на это, американские государственные облигации во всем мире пользовались большим спросом еще и потому, что государственные облигации стран еврозоны из-за неопределенности с евро многие инвесторы считали слишком рискованными. Кроме того, американский национальный банк в рамках своей программы quantitative easing – количественного смягчения произвел широкие закупки американских государственных облигаций.

В случаях США и Великобритании для покупателей облигаций, во всяком случае, существует риск инфляции, но само погашение не подлежит никакому сомнению благодаря национальному банку, который в любое время может напечатать деньги.

Самая худшая динамика развития в плане государственных долгов отмечается в Португалии и Греции. В обоих случаях, так же как и в Испании, оказывается, что недостаточно смотреть только на государственный дефицит и государственные долги, так как взрывная сила неблагоприятного развития в этих странах вытекает из продолжительного дефицита доходно-расходного баланса, который в обеих странах из года в год составлял от 10 % ВВП или более. Уже понятно, независимо от дальнейшего развития государственной задолженности, что этим странам грозит углубление кризиса из-за утекающих за границу выплат процентов. Продолжительное финансирование выплат потребовало бы значительного превышения экспорта над импортом. Но осуществить это данные страны не в состоянии. Это отличает их от Ирландии, страны с принципиально здоровой экономикой, которая в результате финансового кризиса пошла не по тому пути, но уже очевидно, что с помощью жестких мер Ирландия сможет в короткие сроки преодолеть этот кризис.

Двумя положительными примерами в еврозоне являются Голландия и Финляндия. Нидерланды из-за большого профицита доходно-расходного баланса и благоприятного исходного положения в 2007-м, а также в 2010 году имели государственный долг всего 62,9 %. Финляндия, также страна с профицитами доходно-расходного баланса, имела в 2010-м самый низкий уровень задолженности среди всех стран еврозоны, всего 48,3 %.

При всех отличиях в еврозоне государственная задолженность в качестве индикатора всегда однозначна: северные страны показывают намного лучшие результаты, чем южные, а динамика развития расходится драматично.

За пределами еврозоны США и Великобритания, как уже упоминалось, дают довольно отрицательные примеры в том, что касается управления государственной задолженностью. Примечательно то, что, с одной стороны, две маленькие европейские страны, не входящие в еврозону, являются «примерными учениками» относительно государственной задолженности, хотя речь идет о двух очень открытых рыночных экономиках с большими внешнеторговыми связями и развитой банковской системой. Обе страны имеют к тому же различную политико-экономическую направленность и концепции в области политики формирования экономического порядка.

– Швеция традиционно делает ставку на сильное государство с высоким налоговым бременем и четким перераспределением. Она требует (и получает) от своих граждан много обязательных отчислений, поэтому страна обычно добивается профицита бюджета. Так, ей удалось существенно сократить накопившуюся до девяностых годов высокую государственную задолженность. В 2010 году Швеция имела государственный долг в размере 39,7 % ВВП, который еще в 1999 г. составлял 64,3 %.

– Швейцария является страной с довольно низкой долей налоговых поступлений, которая делает ставку на инициативу и самостоятельное пенсионное обеспечение своих граждан. Несмотря на большие обременения крупных швейцарских банков из-за банковского кризиса, государственная задолженность Швейцарии в 2010 г. составляла только 40,2 % ВВП, хотя в 2000 году она составляла 52,4 %.

Обе страны, несмотря на различия между ними, имеют достаточно полномочий по принятию политических решений, для того чтобы привести к прочному общеэкономическому равновесию государственные доходы и расходы. И это удается им без Маастрихтских критериев, саммитов по урегулированию кризисов и вообще без всякого надзора со стороны, только благодаря родному национальному суверенитету!

Шведский министр финансов Андерс Борг объясняет успехи Швеции и тем, что Швеция в своей позиции вне еврозоны, в отличие от многих европейских стран, не может позволить себе «впасть в спячку». Она постоянно держится в форме холодным ветром конкуренции. Борг выражает это так:

«Being an outsider you must make sure your competitiveness and public finances are in order. We have had to impose on ourselves a selfdiscipline that euro countries did not feel their needed. If you know the winter will be could; you have to insure the house has been built well. Otherwise you will freeze»51. (Будучи аутсайдером, необходимо заботиться и о вашей конкурентоспособности, и о том, чтобы государственные финансы были в порядке. Мы должны проявлять самодисциплину, а страны евро этого не чувствуют. Если вы знаете, что зима будет холодной, вы должны удостовериться, что ваш дом построен хорошо».)

Подразумеваемое обещание солидарности, заключающееся в членстве в еврозоне, кажется, не облегчает, а скорее усложняет ответственное обращение с государственной задолженностью. Эмпирическая статистика с 1999 года показывает: евро не был помощью при ограничении государственной задолженности, скорее наоборот.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Государственная аскеза

Государственная аскеза Объявлено о повышении пенсий — в среднем на сто рублей «с хвостиком» — и об увеличении зарплаты чиновникам высших категорий — «в разы». И там и тут сквозит мудрая государственная забота: пенсионеры должны жить достойно, то есть не пухнуть с

Государственная задолженность, инфляция и курсы валют

Государственная задолженность, инфляция и курсы валют Тем не менее конъюнктурная и финансовая политика Федеративной Республики в семидесятые годы все еще была политикой одноглазого среди слепых: в США и крупных государствах Европейского сообщества государственные

Марксизм как государственная идеология

Марксизм как государственная идеология – Почему марксизм стал государственной идеологией Советского Союза?– Новое общество, которое стало формироваться в Советском Союзе, по самой своей сущности нуждалось в единой организующей идеологии. Без нее оно не могло

Партийно-государственная система

Партийно-государственная система Высшая партийная элита видела свой политический идеал в «ленинских нормах» коллективного руководства. Никогда Ленин не руководил «коллективно», а коллективный способ управления предельно неэффективен. Бюрократия Сталина стала

ГОСУДАРСТВЕННАЯ ЗАВОДЬ

ГОСУДАРСТВЕННАЯ ЗАВОДЬ Государственные предприятия превращались в тихую заводь, работали на морально устаревшем оборудовании, не знали конкуренции. У частника сонному царствию конец, конкурент никогда не дремлет, интенсификация и мысли и труда, в цене – живчики,

ГОСУДАРСТВЕННАЯ НЕДОСТАТОЧНОСТЬ

ГОСУДАРСТВЕННАЯ НЕДОСТАТОЧНОСТЬ После бесланской катастрофы, я бы даже сказал, после «бесланкоста», в эфирных и газетных спорах было много сказано о том, кто виноват, что нам теперь делать и даже про то, что делать с теми, кто виноват. В основном упрекали власть в

Государственная измена

Государственная измена Еврейско-расистские организации в России совершают действия, предусмотренные статьей 275 УК РФ, т. е. ведут «оказание помощи иностранному государству, иностранной организации или их представителям в проведениивраждебной деятельности в ущерб

Государственная недостаточность

Государственная недостаточность После бесланской катастрофы, я бы даже сказал, после «бесланкоста», в эфирных и газетных спорах было много сказано о том, кто виноват, что нам теперь делать и даже про то, что делать с теми, кто виноват. В основном упрекали власть в

Государственная измена

Государственная измена 1 ноября 1931 года 43-летний сотрудник шифрбюро министерства обороны Германии Ганс Шмидт снял номер в отеле «Гранд» в Вервьерсе, небольшом бельгийском городке, расположенном недалеко от границы с Германией. Там у Шмидта должна была состояться тайная

Экономика США – задолженность и потребление

Экономика США – задолженность и потребление 1. Заслуги и перспективы Успехи американской экономики за последние 8 лет очевидны. Между 1992 и 1999 годами ежегодный рост экономики в среднем составлял 3,6% (в 1980—1992 годах было 2,9%). Создано 15 млн. рабочих мест, а уровень

1. Да здравствует Государственная дума!

1. Да здравствует Государственная дума! Одиннадцать лет (1906–1917), отведенные России на дебют конституционализма и парламента европейского образца, полны событий, логика которых порой кажется непостижимой. Но лишь до тех пор, пока не напомнишь себе, что люди прошлого не

Государственная версия

Государственная версия Всякое государство, являя собой высшую форму абстракции социальных отношений, при мотивации собственного поведения умеет оперировать лишь самыми обобщенными понятиями и мифологемами. Единственная доступная государству логика — это

§ 87. Государственная пропаганда коммунизма

§ 87. Государственная пропаганда коммунизма Когда разрушается буржуазный строй и начинает на его обломках складываться новое коммунистическое общество, пропаганда идей коммунизма не может остаться уделом одной лишь коммунистической партии и вестись лишь на ее скромные

ГОСУДАРСТВЕННАЯ РУСОФОБИЯ

ГОСУДАРСТВЕННАЯ РУСОФОБИЯ В Конституции Российской Федерации не определён статус русского народа, как государствообразующего, в то время как русские составляют в России 79%, а с учётом украинцев и белорусов в России имеется 85% славянского населения. Но русские, в отличие

Кто оплатил задолженность по налогам?

Кто оплатил задолженность по налогам? В короткий срок Бернстайн внес в кассу налогового управления значительную сумму — 177 тыс. долл.После этого Бернстайн внес ходатайство о переводе осужденных в тюрьму Ливентворта. Одновременно он обратился за помощью к своему