13. ЕВРО

Ну а чего поконкретнее. Евро держится на чем? На пакте о стабильности. Теперь представьте, что будет, когда в ЕС–15 крякнет с десяток крупных банков, германский экспорт скукожится из–за глобальной рецессии, дефицит бюджета во Франции и Италии рванет к 30% из–за падения налоговых поступлений и т. п. Где этот пакт о стабильности будет? И где будет евро?

Вы на европейские индексы посмотрите. Когда ФР в США начнет валиться, европейцы будут его вприпрыжку обгонять. И евро начнет достаточно ощутимо дешеветь к баксу. А точнее бакс начнет дорожать ко всем валютам. Так что народ побежит не в цветные бумажки, а именно в зеленые

Я столько раз это объяснял всеми возможными способами, что даже начальник транспортного цеха™ по сравнению со мной — пацан. Читайте ветку с любого места — максимум через 20 страниц наткнетесь на очередное объяснение. А большая коррекция, в модели жесткой посадки евро, на которую я переключился летом, — это волна A. IV в волновой структуре A–B–C, где волну A. III падения мы сейчас и рисуем. Предположительно, волна A. III закончится в районе $1.26 в ноябре. Тогда A. IV где–то следующим летом приведет евро к $1.39, после чего в волне A. V евро упадет в район 1.15–1.18 где–то в первом квартале 2010. Затем мы посмотрим довольно быструю волну B — фиг знает куда, диапазон $1.35–44, ну и финальный слалом к $0.50 в волне C

Кстати, только что пришла забавная мысль. А не исключено, что введение евро — это был просто пилотный проект. Поскольку динамическую модель глобальной валюты обсчитать практически невозможно, то евро мог быть просто экспериментальным проектом — в живую посмотреть, как себя поведет глобальная валюта на рабочих территориях по мере ее экспансии и какие проблемы могут появиться при этом. Сейчас все ходы по евро записываются, а все возникающие проблемы идентифицируются и отдаются очкарикам на изучение. И штампуют сейчас в Казначействе не новые доллары и даже не амеро, а новый имперский сестерций.

Ну так я про это и говорю. Начнется не просто общий спад в ЕС, но и жесткие деформации и разрывы между экономиками еврозоны. И какой после этого евро вообще? Он так киздякнется, что с лупой его будем искать где–то рядом с йеной.

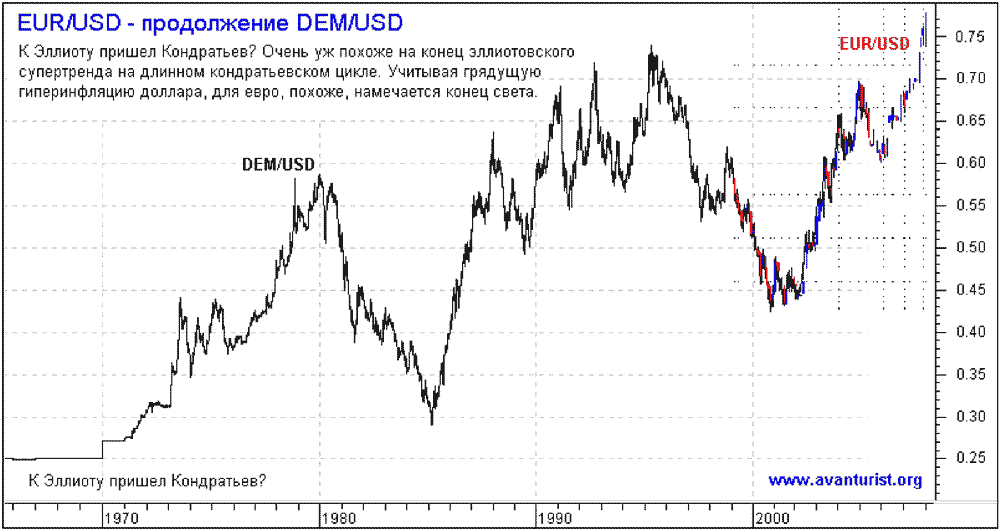

Чем выше залезем, тем шумнее упадем. Кстати, рекомендую внимательно всмотреться в график евро, как продолжение графика немецкой марки:

Я не буду клясться — я этот вопрос еще не исследовал, но такое ощущение, что мы видим совмещение эллиотовского супертренда и кондратьевского цикла. Все чин чинарем — начало в начале 70–х, пять волн, все пропорции соблюдены, продолжительность 40 лет. Ежели допустить, что так оно и есть, то, учитывая неизбежную гиперинфляцию или гипердевальвацию доллара минимум в 4 раза, евро конец цикла просто не переживет. Ну или подешевеет в 10–15 раз в реальном выражении.

Самое смешное, что этот самый сильный фундамент для обвала евро заключается… в снижении спроса на доллар. И никакого противоречия. По мере того, как сокращается долларовое пространство и контракты между странами переводятся в другие валюты, как, например, сейчас РЖД заключил ливийский контракт в евро, снижается необходимость в хэджировании против доллара и появляется необходимость хэджироваться в других парах. Соответственно, продажи доллара против евро уменьшаются и постепенно начинает превалировать продажа евро против всех. Брык.

Потому что евро — фундаментально ненадежная валюта.

1. Экономический кризис уже входит в ЕС;

2. Под вопросом целостность экономической и управленческой системы ЕС в условиях мощного кризиса;

3. Сомнительный "глобальный потенциал" валюты;

4. Геополитическая несамостоятельность ЕС;

5. Военная несостоятельность ЕС в случае развития мирового кризиса по военному сценарию.

По–моему, более чем достаточно, что не делать основную и даже серьезную ставку на евро.

Почему именно до 1.17–1.18. Это типа паритетный курс?

Это наиболее вероятная цель среднесрочной коррекции по ТА. А вот чего там будет долгосрочно — это вопрос. Если помните, я в свое время пофантазировал по поводу сорокалетнего тренда DEM/EUR-USD, и там долгосрочная цель обозначилась где–то в районе $0.65–70 за евро.

P.S. Тот коммент не найду, а картинка к нему имеется:

Я неоднократно давал ТА по евро/доллару, в т. ч. в увязке с ТА по другим валютам и комодам, в т. ч. в исторической ретроспективе, как продолжения пары марка/доллар. Помимо этого, я неоднократно и чрезвычайно подробно рассказывал о фундаменте, определяющем движение капиталов в последние годы и в ближайшем будущем. Еще раз все пересказывать смысла не вижу. Просто напомню, что в принципе, вполне вероятен вариант "коррекции" евро к $0.55–0.75 примерно в 2013 (если его ликвидация не произойдет раньше), на фоне 4–5 кратной гиперинфляции доллара. Соответственно, тот сценарий коррекции евро в 2008–2009 который я дал, т. е. $1.17–18 — это оптимистичный вариант. Пессимистичный — это примерно $0.90.

Экономическое положение стран тут ни при чем. В части того, как будут или могут вести себя валюты в момент гипера в США, ключевую роль играет их интеграция со Штатами. Поясняю на примере евро.

Считаем фактом, что во второй половине 2010 — первой половине 2011 будет происходить гиперинфляция в США. Технически этот процесс, вероятнее всего, будет выглядеть как монетизация финансовых и физических активов. Т. е. деньги будут выделяться ФРС под специальную фиксированную ставку через 4–5 уполномоченных банков для сплошного выкупа финансовых активов и недвижимости.

Что будет происходить с такими финансовыми активами, как облигации, кредиты, и т. п.? Их стоимость в долларах останется неизменной, но в результате стремительной кратной девальвации доллара, стоимость в других валютах рухнет. А теперь давайте подумаем, как этот отразится на ЕС. Значительную часть активов финансовых институтов еврозоны составляют американские финансовые активы. Точной цифры у меня, естественно, нет, но ее можно примерно прикинуть.

Всего американских финансовых активов в распоряжении иностранцев на конец 2007 было на $16,049 млрд. (1) Из них $10,518, т. е. 2/3 приходилось на кредиты, депозиты, облигации и прочие ценные бумаги с фиксированным номиналом, а также дебиторскую задолженность. Еще $3,108 составляли акции корпораций и паевых фондов, и $2,423 — прямые инвестиции. Думаю, я не сильно ошибусь, если предположу, что субъектам еврозоны принадлежит порядка 50% всех этих активов, т. е. около $8 трлн. Если следовать аналогии с распределением финансовых активов между секторами экономики в США, то на руках у европейских финансовых институтов должно быть сосредоточено порядка $5 трлн. американских финансовых активов

Проверим с другой стороны. По данным ЕЦБ(2), финансовые институты еврозоны на конец 2007 имели иностранных активов на € 5247 или примерно на $7,600 млрд. по курсу $1.45. Учитывая, что мировой финансовый рынок, за вычетом американского и европейского, не так уж велик, цифра в $5 трлн. в американских активах выглядит вполне реалистично.

По данным того же ЕЦБ, консолидированные активы финансового сектора еврозоны на конец 2007 составляли € 22,331 млрд. Из них только € 3,255 приходилось на европейские ликвидные активы, т. е. ценные бумаги всех типов. € 5,247 составляли иностранные активы, из которых примерно € 3,500 — американские. Остальное — это выданные кредиты в еврозоне, основные фонды, и прочие низколиквидные инструменты.

Давайте подумаем, что произойдет, если в США начнется гиперинфляция и доллар подешевеет в 5 раз. Стоимость американских активов на балансе европейских фин. институтов упадет до € 500–1000 млрд. Краткосрочные убытки составят € 2.5–3.0 трлн. — 30–40% всех ликвидных активов, причем скрыть эти убытки будет никак невозможно. Последствия?

— Акции всех европейских финансовых институтов мгновенно обрушиваются практически в ноль. Соответственно, теряется возможность привлечь дополнительный акционерный капитал. Это мы только что наблюдали на примере ряда американских финансовых институтов.

— Стоимость облигаций всех банков также падает в разы, а их доходность взлетает до десятков процентов, поскольку все банки стали техническими банкротами. Соответственно, доступ к рыночному и межбанковскому заемному капиталу для всех банков исчезает мгновенно и полностью — никто не даст им в такой ситуации в долг.

— Обесценившиеся акции и облигации одних финансовых институтов являются залогом по триллионам евро кредитов физическим и юридическим лицам в других финансовых институтах. Следовательно, качество кредитных портфелей стремится к мусорному, т. е. теперь наличные деньги невозможно выручить даже за счет продажи кредитных портфелей.

— Банки пытаются реализовать наличные, продавая имеющиеся у них европейские и иностранные ликвидные активы, роняя биржевые цены на них. Поскольку те же акции и облигации составляют существенную долю активов и нефинансовых корпораций, то, в результате, окончательно обваливаются котировки акций и облигаций уже всех европейских корпораций. Состояние европейских фондовых рынков лучше всего описывается термином “Армагеддон” — номинальное падение индексов может быть к уровням начала 70–х.

Такие масштабные процессы приводят к тому, что начинаются вполне серьезные перебои с банковскими платежами, переводом средств, снятием денег с вкладов и р/счетов — у банков просто физически нет денег. В сочетании с новостями из телевизора об эпических убытках финансовых институтов и массовых банкротствах корпораций, это производит необходимое впечатление на жителей ЕС.

— Вкладчики немедленно устремляются в банки, паевые фонды, брокерские конторы, страховые и пенсионные фонды за своими вкладами и вложениями, резонно опасаясь, что могут не успеть добежать до того, как те официально обанкротятся.

— Юридические лица пытаются перевести часть средств со своих расчетных счетов в иностранные банки — в швейцарские, британские, японские, и даже в российские.

В таких условиях банкротство всех до единого европейских фин. институтов неминуемо. Чтобы не допустить коллапса, правительства принимают первые экстренные меры — национализируют часть финансовых институтов, останавливают работу бирж, вводят ограничения на снятие вкладов и перевод средств зарубеж, вместе с ЕЦБ выделяют несколько сотен миллиардов стабилизационных кредитов самым одиозным банкам.

Бесполезно — финансовая дыра слишком большая и стремительно увеличивается. Абсолютно все финансовые и нефинансовые компании находятся в ситуации тотального дефицита ликвидности, не считая того, что они уже все технические банкроты. Все компании и физ. лица пытаются выцарапать сколько могут дебиторки и долгов из своих должников и как можно на дольше отсрочить оплату по собственным счетам. Кредитный рынок фактически заканчивает свое существование — когда твои депозиты заморожены, то по кредитам платят только клинические дегенераты. Потребитель снижает свои покупки до самого необходимого минимума, нанося смертельный удар по производству. Циркуляция денег в экономике практически полностью прекращается, поскольку денег нет. Деловая активность падает камнем вниз. Начинают спонтанно возникать внебанковские рынки расчетов — наличные, бартерные, вексельные, и т. п., как было в России в 1992.

Что делать европейским правительствам? Смотреть, как их экономики стремительно деградируют, финансовая система дезинтегрирует, а народ стремительно дичает? По большому счету имеется два варианта действий. Первый — тотальная национализация всей экономики. Мне кажется, для этого европейцы пока еще не созрели — фашистские военные диктатуры начнут появляться в ЕС ближе к концу 2013. Вариант второй — сплошная монетизация финансовых активов. Т. е. банально начать выкупать у банков, корпораций и населения любые финансовые активы за живые деньги по номиналу. Облигация? Без разницы чья — вот тебе живые деньги по номиналу. Кредитный портфель? Без разницы его качество — вот тебе стоимость по номиналу. Акция? Давай ее сюда по “справедливой” цене. Тем самым можно будет в течение дней ликвидировать все кассовые дыры и восстановить функционирование финансовой системы и экономики. Но. Раньше в еврозоне существовало € 50 трлн. финансовых товаров, которые жили своей собственной спекулятивной пузыриной жизнью, обменивались друг на друга, поглощали избыток денег из экономики, и никого не напрягали. А теперь они монетизированы, превращены в наличные. Причем сгенерированные наличные в эти финансовые инструменты ни за что не вернутся. Куда можно деть € 50 трлн. наличных, если не в финансовые активы? Под матрац положить? Очевидно, что они начнут просачиваться на потребительский рынок. Просачиваться — это значит за пару недель люди немножко потратят на товары — 2–3% от € 50 трлн. Триллион–другой. Инфляция подпрыгнет с места на метр. Не надо быть гением, чтобы догадаться, что все тут же кинутся отоваривать дешевеющие деньги. Примерную оценку я дал — 1000%. Может быть чуть меньше. Может быть прилично больше. Но других вариантов практически нет, кроме военного коммунизма или фашистской диктатуры.

(1)

http://www.bea.gov/national/nipaweb/№_FedBeaSna/TableView.asp? SelectedTable=9&FirstYear=2007

(2) https://stats.ecb.europa.eu/stats/download/bsi_tab02_02/bsi_tab02_02/bsi_tab02_02.pdf

Теперь подумайте, насколько все сказанное относится к России? НИ–НА–СКОЛЬ-КО. Нафига козе баян? Зачем нам валить рубль в гиперинфляцию, если для этого нет никаких фундаментальных оснований? Просто, чтоб не скучно было?

То есть, по сути цель номер 1 на ближайшее время — уничтожение главного конкурента доллару в качестве резервной валюты — ЕВРО. Последствием станет резкий переток накоплений, державшихся в Евро, в долларовую зону. То есть, по–нашему, перезапуск пылесоса.

Не знаю, имеет ли смысл что–то детально описывать. Но вкратце задумка достаточно ясна:

1) У США в распоряжении есть Восточная Европа, стоящая на грани дефолта и отчаянно цепляющаяся за край обрыва. С помощью кредитов от МВФ, США на время удерживают коллапс в тех странах, где ситуация совсем уж ужасающая (Венгрия, Румыния, Украина и пр). А по сути синхронизируют и отодвигают на нужное им время дату дефолта сразу в нескольких странах восточной Европы. Таким образом в руках США сейчас имеется инструмент по единомоментному и синхронному обрушению экономики сразу в целом регионе, что несомненно вызовет огромную волну паники на всем европейском рынке. Конкретный инструмент (спусковой крючок) — невыдача под разными предлогами следующих траншей МВФ сразу целому ряду стран.

2) Идеальный для США вариант — чтобы локомотивы ЕС (Германия, Франция, Италия и пр) пытались спасти экономику восточной Европы финансовыми вливаниями в рамках ЕС, тем самым ослабляя свои национальные экономики и готовя их под второй удар, но уже по Западной Европе. Как мы знаем, этот вариант не прошел. Германия, в первую очередь, отвергла предложение по многомиллиардной помощи Восточной Европе.

3) Теперь США пытаются зайти с другой стороны. Если страны Западной Европы не захотели привязывать к себе восточноевропейский камень, значит камень должен привязаться самостоятельно, через инструменты Еврозоны. По сути, требование принять Евро в качестве основной валюты — это альтернативный инструмент спонсирования убытков в восточной Европе. В случае реализации подобного сценария, убытки стран ПУПС, а тем более одновременный дефолт во всех этих странах окажут огромное девальвирующее воздействие на Евро в целом, и заставят страны Западной Европы либо финансировать удержание (укрепление) Евро, что им явно не по карману, либо отказаться от Евро в пользу национальных валют (франка, дойчемарки и прочее). Соответственно, стремительно обесценивающиеся Евровые накопления, хранившиеся в этой валюте, начнут своё стремительное бегство в США, на радость долларовому пылесосу.

Какие могут быть рекомендации для западноевропейцев?

1) Во–первых, ни в коем случае не расширять еврозону на страны восточной Европы.

2) Во–вторых, я бы вообще предложил кардинальные изменения: скажем кардинально сократить еврозону, то есть исключить из еврозоны большинство донорских (убыточных) экономик, тем самым укрепив обеспечение евро.

Он [гипер] не обязателен, но в большинстве стран которые нас интересуют — почти неизбежен. Это касается в первую очередь тех стран, финансовые системы которых тесно интегрированы с финсистемой США. А это Канада, вся еврозона, Британия, Япония и пр. Ведь значительную (от 15 до 30%) часть активов на балансе банков и корпораций этих стран составляют американские финактивы. Сегодня еще можно делать вид, что они чего–то стоят. Но после того, как в США раскочегарится гипер, игра будет такая плохая, что никакая хорошая мина, и даже хорошая бомба не поможет. Колоссальные кассовые разрывы во всех организацих станут вопиющими и всем очевидными. Тем более на фоне временной, но чрезвычайно жесткой дестабилизации в торговле с США, которая составляет весьма существенную часть канадского, европейского и японского бизнеса. Начнется всеобщая паника, тотальный слив местных финактивов, и каскадное нарастание кассовых дыр до размеров Марианской впадины. Соответственно, придется мгновенно — за дни, если не за часы, искать средства решения этой проблемы, которая может просто физически уничтожить всю экономику Европы, Японии и Канады. Если не считать сплошной декретной национализации всего и установления с утра облегченного военного коммунизма в перечисленных странах, то таким решением может быть только экстренный выкуп любых и всех местных финактивов по "твердой" цене — акций, облигаций, кредитных портфелей, депозитов… Привет новые 50 трлн. евро за сутки.

"Так что, по большому счету, для того, чтобы попытаться сохранить с пяток–другой триллионов долларов, есть только две альтернативы — США с их долларом и ЕС с евро.

Все остальные варианты нычек — это так, мелочи для развлечения. Так что перед нами довольно простая задачка, которую сейчас для себя решает каждый крупный финансист в мире — если предположить, что мир входит в новую Великую Депрессию, то какая из валют является более безопасной с точки зрения сохранения крупного капитала в течение 6–10 лет мирового хаоса — доллар или евро.

Во–первых, естественно, необходимо рассматривать экономические перспективы обоих субъектов. Не нужно быть семи пядей во лбу, чтобы понять, что лучшие, по сравнению с США, экономические показатели Европы — это просто эффект запаздывания. Все проблемы, с какими сегодня сталкиваются США — от кризиса финансовых институтов и коллапса рынка недвижимости до схлопывания рынка труда и кризиса перепроизводства — приходят в ЕС с запозданием на 4–8 месяцев. Европейское производство, по сути, так же нерентабельно, как и американское. Финансовая система еврозоны поражена той же проказой, что и финансовая система США. Система социальных гарантий в ЕС намного сильнее раздута и более затратная, чем в Штатах, причем, точно так же почти ничем не обеспечена, по сегодняшним временам. И, в целом, уровень системного извращения экономики ЕС практические такой же запредельный, как и американской. Коротко говоря — экономика ЕС нежизнеспособна в условиях глобального фундаментального кризиса, так что выбор в пользу Европы против США — это выбор между больными СПИДом и раком, в пользу ракового больного.

Во–вторых, возникает вопрос о целостности экономической и управленческой системы в период суперкризиса. Конечно, кое–где у нас порой появляются статьи о грядущем распаде США, однако, даже если за ними и есть какие–то основания, данный исход выглядит чрезвычайно маловероятным в обозримой перспективе. Лично я, например, занимаясь Америкой достаточно скрупулезно, не вижу реальных перспектив распада США, как минимум в ближайшие лет 15–20, даже в случае самого худшего для них сценария экономического кризиса. А вот с ЕС вопрос, как минимум, открытый. Что будет с экономикой Европы, пактом о стабильности и с самим евро, если какая–то страна еврозоны, скажем Испания, обанкротится? Сохранится ли целостность единой валютной зоны, если, например, в Греции или Австрии начнется гиперинфляция? Как отреагирует финансовая система Европы, если гавкнется французская банковская система? Где окажется евро, если кризис будет такой мощный, что вызовет в Германии или Италии всплеск национализма под лозунгом “Хватить кормить дармоедов!”, и они выйдут из еврозоны, вернувшись к марке и лире, а то и вовсе покинут ЕС? Кто будет платить по государственным обязательствам Бельгии, если дело дойдет до распада страны? Думаю, мало кто из владельцев крупных капиталов захочет проверять все эти варианты на своей шкуре.

Третий параметр задачи — глобальный потенциал валюты. США за весь 20–й век, несомненно, продемонстрировали, что они хотят, готовы и имеют возможность обеспечивать безусловное доминирование доллара на планете, как основы своей системы колониального налогообложения. Для поддержания его статуса Америка уже многократно прибегала ко всем мыслимым средствам — финансовым махинациям, подкупу, обману и нарушению любых договоров, угрозам, интригам, переворотам, и, если необходимо, даже к прямой военной силе. На реализацию каждой возможности по расширению зоны влияния доллара и финансовой системы США вообще, бросались все силы и ресурсы государства и экономики. Каждая попытка ограничить влияние доллара натыкалась на сокрушительную контратаку со стороны США. Даже Британия и Япония крепко получили американским сапогом по сопатке в 90–х, за один только намек на попытку уйти с долларового фарватера. ЕС же пока никак не проявил своей готовности так же агрессивно и упорно обеспечивать доминирование евро в мире. Более того — такая цель даже не обсуждается. А если учесть, что евро молодая, не проверенная в горниле кризисов валюта, зависящая от конъюнктурных возможностей и интересов почти двух десятков стран, то ее глобальные долгосрочные перспективы как минимум находятся под большим и жирным вопросом.

Следующий вопрос — геополитическая самостоятельность. По поводу США такой вопрос вообще не стоит. Можно сколько угодно говорить о конфликте интересов разных групп американской элиты, но все их конфликты кончаются на берегу океана. Для мира США выступают политическим и геополитическим монолитом, который сам определят свои цели и идет к ним напролом, плюя с высокой горки на интересы и мнения всех остальных. Если же посмотреть на ЕС, то ничего этого нет и в помине. ЕС не представляет собой ни реальной политической, ни геополитической целостности, тем более самостоятельной.

Все общеевропейские решения принимаются с помощью крайне медленной и неэффективной процедуры консенсуса, и достаточно одной стране встать в позу, чтобы провалился любой общеевропейский политический или геополитический проект. При этом, ни для кого не секрет, ни политический инфантилизм младоевропейцев, ни их же проамериканская позиция, а также сомнительного происхождения проамериканизм некоторых политических кланов в Западной Европе, получивших власть в последние годы. Вся политическая система ЕС похожа сегодня на польский Сейм, где любое сильное государство вроде Австрии или России могло заблокировать любое самое нужное решение, просто купив пару польских магнатов. В условиях мирового кризиса, когда многие страны ЕС будут требовать себе режима наибольшей поддержки, которую, естественно, им никто из еврососедей не пожелает предоставить, возможность внешнего влияния на отдельные европейские страны возрастет многократно, а возможность принятия консенсусных решений будет близка к нулю, что превратит ЕС как целое в геополитического паралитика.

Наконец, вполне естественной частью вековых глобальных кризисов является масштабная геополитическая заваруха. Попросту говоря — мировая война. И даже если кому–то это и кажется крайне маловероятным — а по моим оценкам это чрезвычайно близкая реальность, то такими деньгами, которые находятся на кону — не шутят. Соответственно, встает вопрос о том, какой геополитический субъект имеет больше шансов защитить капиталы, укрывшиеся на его территории и обеспечить их функционирование в случае мировой войны или мирового хаоса? По–моему, тут не может быть двух мнений. США полностью готовы и имеют максимум возможностей для защиты себя от кого угодно в любой форме и даже для военной обороны своих экономических интересов за пределами США, скажем для обеспечения бесперебойных поставок нефти из Л. Америки. Европа же в роли агрессивного, мобильного и несокрушимого военного субъекта, способного защитить свои интересы дома и в мире — это почти что анекдот.

Таким образом, доллар США и его производные инструменты даже в среднесрочной перспективе выглядит более предпочтительным средством сохранения капиталов, нежели евро. А в долгосрочной перспективе, на протяжении всего времени глобального экономического и геополитического кризиса, евро проигрывает доллару практически вчистую. Поэтому, обладатели крупных финансовых капиталов, вероятнее всего предпочтут укрыть большую часть своих состояний именно в США. Соответственно, это вызовет огромный спрос на доллары и долларовые долговые бумаги, что немедленно отразится на курсовой динамике бакса и усилит его ревальвацию.

Кстати, в этом может заключаться причина того, почему не только американские, но и крупные иностранные финансовые операторы вполне спокойно смотрят на коленца ФРС и ускоренную девальвацию доллара и даже помогают ей по мере сил. Если исходить из того, что они уже прицелились перемещать свои основные капиталы в США, то сегодняшний низкий курс доллара — это просто подарок для них. Ведь они сегодня на свои евро, франки, фунты и йены смогут купить гораздо больше долларов, чем еще полгода назад и, соответственно, будут иметь дополнительный страховой бонус, уходя на зимовку в доллар.

Что касается того, почему же евро до сих пор выигрывает у доллара и почему пока не наблюдается массированный уход в доллар, то тут надо понимать, что предкризисное перемещение мировых капиталов — это не в обменнике сменять штуку евро на полторы штуки баксов. Это не вопрос спонтанного решения и не дело одного дня, недели и даже квартала. Невозможно засунуть сегодня все капиталы в евро, потому что оно краткосрочно выглядит лучше, а потом, как только конъюнктура начнет меняться, быстренько сменять 7 триллионов евро на 10 триллионов долларов и разместить их американских инструментах. Решения о перемещении капиталов просчитываются и принимаются месяцами, затем год, а то и два уходит на их вывод из национальных активов и перевод в американские гособлигации и на банковские счета. И, естественно, что такая переброска осуществляется не на квартал, а на весь период мировой экономической и геополитической нестабильности."

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК