Глава VIII Концентрация экономической власти в США

Глава VIII Концентрация экономической власти в США

В этой главе делается попытка свести в единое целое различные формы контроля 2000[304] богатейших семей Америки над промышленными, торговыми и банковскими предприятиями. Здесь же анализируются последствия многочисленных поглощений и слияний корпораций— один из важных факторов роста концентрации экономической власти.

Систематизация материалов о концентрации экономической власти представляет собой более трудную и сложную задачу, чем систематизация статистических данных о концентрации производства и централизации капиталов: такие данные лежат, так сказать, на поверхности. Официальная статистика и финансовые справочники в США в изобилии снабжают ими исследователя. Одни только комиссии конгресса США опубликовали за последние десятилетия горы отчетов и докладов, характеризующих высокую степень монополизации промышленного производства крупным капиталом. Американские буржуазные экономисты немало пишут на эту тему, причем каждый на свой лад пытается интерпретировать последствия роста удельного веса гигантских корпораций в общем объеме промышленного производства.

С иным положением сталкивается исследователь проблемы концентрации экономической власти в США. В этом случае речь идет о степени и пределах господства, осуществляемого горсткой богатейших капиталистов в сфере экономики посредством различных форм прямого и косвенного контроля над промышленными и банковскими предприятиями.

Основу экономической власти составляет собственный капитал. Полные сведения о размерах личных состояний и их распределении (в смысле вложений в акции банков и промышленных предприятий), как правило, не публикуются.

Поэтому данные о личных состояниях и пакетах акций 2024 капиталистов, которые мы кладем в основу нашего исследования, к сожалению, являются частичными. Например, согласно опубликованным сведениям семья Файэрстоунов владеет 29% акций компании «Файэрстоун тайер энд раббер» на сумму 300 млн. долл. Но этот пакет акций не исчерпывает состояния семьи. Можно с полным основанием полагать, что семья Файэрстоунов в порядке диверсификации своих капиталов владеет крупными пакетами акций других корпораций. Но сведения об этих «других» капиталах не публикуются. То же самое можно сказать и о семьях Рокфеллеров, Фордов, Хаутонов, Доррансов, Гетти, Пью, Фишеров и других, значительная часть состояний которых скрыта от глаз исследователя. Следовательно, та картина экономического господства 2024 богатейших семей Америки, которую мы рисуем на основе опубликованных данных, страдает скорее преуменьшением, чем преувеличением действительности.

В условиях господства финансового капитала существуют три основных формы контроля над корпорациями: прямой контроль посредством крупных пакетов акций; контроль с помощью так называемой системы «участий»; косвенный контроль, опирающийся на средства финансового влияния, на власть банков как кредиторов и держателей акций. Создавая свои «империи», магнаты финансового и промышленного капитала обычно комбинируют все три формы контроля.

Прямой контроль над корпорациями. Обладание крупным пакетом акций все еще остается обязательным и первоначальным условием экономической власти. Владелец крупного акционерного капитала, которого А. Берли называет «обреченным на вымирание», «пережитком» ранней стадии капитализма, в действительности остается главной фигурой современного финансово-промышленного мира. Крупная акционерная собственность, как будет показано ниже, представляет собой базис или ядро любой финансовой «империи». Власть так называемых новых магнатов, лишенных собственности и капитала, но в изобилии украшенных учеными званиями[305], не больше чем мертвый плод фантазии буржуазных социологов. Основой прочной и длительной экономической власти может служить лишь обладание крупным личным капиталом.

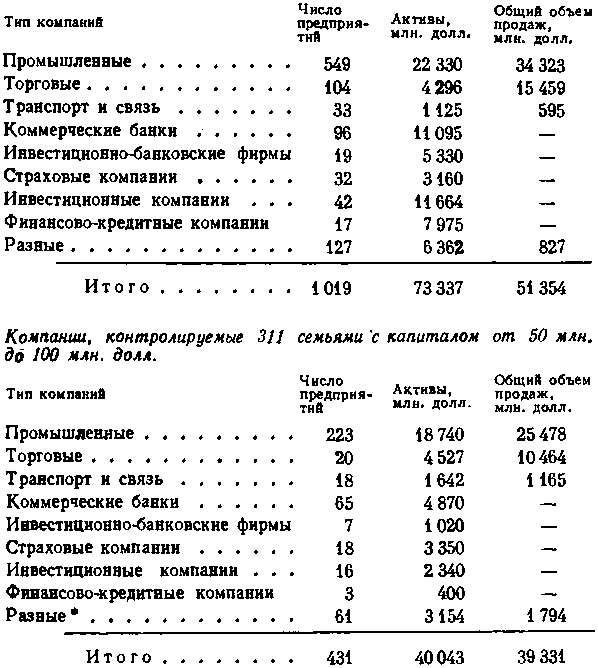

Ниже мы приводим сводные данные о числе промышленных и финансовых корпораций, находящихся под прямым контролем 2024 богатейших семей капиталистов современной Америки. Так же как и в главе II, мы подразделяем эти семьи на три группы: 1) семьи с капиталом от 10 млн. до 50 млн. долл., 2) семьи с капиталом от 50 млн. до 100 млн. долл, и 3) семьи, владеющие капиталом свыше 100 млн. долл. Как правило, мы зачисляли корпорацию в разряд, контролируемый какой-либо семьей, если последняя, одна или вместе с партнерами, владеет свыше 15% акций.

Исключение из этого правила мы сделали лишь для нескольких семей, фактически контролирующих компании с помощью пакетов акций, составляющих менее 15% общего числа акций. Это, в частности, относится к гигантским компаниям «Стандард ойл оф Нью-Джерси», «Стандард ойл оф Индиана» и «Мобил ойл»; их контролирует семья Рокфеллеров, хотя она и владеет в каждой компании менее 15% акций. Опираясь на могущественный «Чэйз Манхэттн бэнк» и поддержку других семей крупных капиталистов, с которыми Рокфеллеры связаны личной унией, последние располагают возможностью держать эти компании под своим контролем. Исключения сделаны также для компаний «Доу кемикл», «Инлэнд стил» и «Нэшнл стил»: они отнесены к числу контролируемых семьями Доу, Блок-Райерсон и Ханна-Хэмфри-Айерлэнд, владеющими менее 15% акций.

Приведенные данные со всей силой свидетельствуют о том, что главной фигурой в современной финансово-промышленной системе США остается крупный собственник капитала. Кажущееся распыление акционерного капитала отнюдь не зашло столь далеко, чтобы в какой-то мере подорвать экономическое господство и доминирующее положение крупных акционеров. С помощью крупных пакетов акций численно ничтожная верхушка класса капиталистов держит под прямым контролем 1930 крупных корпораций с общей суммой активов 295 млрд. долл. Ничтожная горстка из состава этой верхушки — 207 богатейших семей финансово-промышленной плутократии контролируют 482 корпорации с общей суммой активов 182 млрд, долл., включая 253 промышленных корпорации с активами в 87 млрд. долл.

Компании, контролируемые 1506 семьями с капиталом от 10 млн. до 50 млн. долл.

* К числу «разных» мы отнесли компании по управлению недвижимым имуществом, зрелищные предприятия, рекламные фирмы и пр.

Тип компаний Число Активы, млн. долл. Общий объем продаж, млн. долл. предприятий Промышленные 253 87 000 98432 Торговые 19 2 925 12 258 Транспорт и связь 18 11 764 4 973 Коммерческие банки 99 52 530 — Инвестиционно-банковские фирмы 9 4 700 — Страховые компании 18 4 088 — Инвестиционные компании . . . . 28 14 840 — Финансово-кредитные компании 9 4 815 — Разные 27 2125 900 Итого 480 181 787 116 563

Компании, контролируемые 2024 богатейшими семьями Америки

Тип компании Число Активы, млн. долл. Общий объем продаж, млн. долл. предприятий Промышленные 1025 128070 158233 Торговые 143 11748 38181 Транспорт и связь 69 14 531 6 731 Коммерческие банки 260 68 495 — Инвестиционно-банковские фирмы 35 8050 — Страховые компании 68 10 598 — Инвестиционные компании . . . . 86 28 844 — Финансово-кредитные компании 29 13190 — Разные 215 11641 3 521 Итого 1930 295167 207 878Система «участий». Финансовый капитал, как известно, породил особую форму связей между акционерными обществами, называемую системой «участий». Эта система в простейшем виде подразумевает владение акционерным обществом пакетом акций другого акционерного общества, достаточным для контроля над последним.

Пользуясь техникой системы «участий», финансист в несколько раз увеличивает способность своего капитала подчинять чужой акционерный капитал и таким образом расширять сферу его экономической власти. С помощью этой системы создаются сложные комплексы взаимосвязанных банковских, страховых, промышленных, торговых и транспортных предприятий, подчиненных единому центру «суверенной» власти.

Компания, подчиненная с помощью техники «участий» некоему финансовому центру, внешне продолжает выглядеть как самостоятельное акционерное общество. Ее акции находятся в обращении и котируются на бирже. Она имеет собственный совет директоров и главных администраторов с титулами президента и председателя. Широкой публике, не осведомленной о хитросплетениях финансовых связей и отношений, такая компания может представляться вполне независимой.

Именно так выглядит калифорнийская компания «Пасифик индастриз», выпускающая электронное оборудование. В течение некоторого времени пост президента этой компании занимал Гарри Уайтли, принадлежащий к разряду профессиональных управляющих. В конце 1966 г., к удивлению калифорнийцев, он был уволен с работы. Калифорнийцев удивил не столько факт увольнения президента («его» компания в последнее время давала убытки), сколько неожиданное для них открытие того обстоятельства, что «суверенная» власть, распоряжающаяся судьбами калифорнийской компании, находится в руках нью-йоркского капиталиста, подвизающегося совсем в иной сфере бизнеса. Гарри Уайтли с возмущением объявил, что стал жертвой административного произвола Джекоба Избрандсена[306].

Имя Избрандсенов в глазах американцев с давних времен ассоциируется с мореходством и судовладением. Каким же образом калифорнийская электронная компания оказалась в руках «потомственных мореходов»? Случилось это потому, что в последние годы Избрандсены из «чистых мореходов» успели превратиться, незаметно для широкой публики, в финансовых магнатов, с помощью системы «участий» подчинивших своему контролю обширный диверсифицированный комплекс предприятий.

В послевоенные годы Избрандсены создали «финансовую пирамиду». Ее вершину образует семейная инвестиционная компания «Избрандсен компани», управляющая капиталом членов семьи, превышающим 50 млн. долл. Она владеет контрольным пакетом акций холдинговой компании «Америкэн экспорт Избрандсен компани», которая в свою очередь держит контрольный пакет акций крупной судовладельческой компании «Америкэн экспорт Избрандсен лайнс» (активы—179 млн. долл.)[307]. В 1966 г. холдинговая компания «Америкэн экспорт Избрандсен компании приобрела 18% акций другой холдинговой компании — «Эквити корпорейшн». Джекоб Избрандсен занял пост ее председателя. «Эквити корпорейшн» контролирует одну страховую компанию и несколько промышленных корпораций. В частности, «Эквити корпорейшн» владеет свыше 50% акций крупной промышленной корпорации «Белл интерконтинентал»[308], которая в свою очередь держит контрольные пакеты акций пяти промышленных корпораций, в том числе 64% акций «Пасифик индастрис».

Семейная инвестиционная компания «Избрандсен компании владеет контрольным пакетом акций другой судовладельческой компании, «Драгор шипмент», располагающей танкерным флотом водоизмещением в 200 тыс. т. К тому же «Избрандсен компании владеет 40% акций компани «Минерва де сайта фе», занятой добычей железной руды в Чили (в размере 3 млн. т в год). В итоге с помощью системы «участий» семья Избрандсен контролирует девять промышленных корпораций, две транспортных и одну страховую компанию.

Кроме того, «Эквити корпорейшн» имеет значительный голос (14% акций) в делах холдинговой компании «Файнэншл дженерал», которая контролирует 26 банков, 5 страховых компаний и несколько небольших промышленных предприятий. Компания «Файнэншл дженёрал»— связующее звено между финансовой «империей» Джекоба Избрандсена и финансовой «империей» Джорджа Олмстэда. Финансовый магнат Олмстэд владеет контрольным пакетом акций холдинговой компании «Интернэшнл бэнк», которая в свою очередь держит 31% акций компании «Файнэншл дженерал».

Таким образом, Избрандсен и Олмстэд контролируют 46 компаний с общей суммой активов около 2 млрд. долл.

Другим классическим примером использования системы «участий» может служить финансовая «империя» семьи Кайзеров. Центральное место здесь занимает компания «Кайзер индастриз», 60% акций которой принадлежат членам семьи Кайзеров. Уже сама по себе компания «Кайзер индастриз» представляет собой крупный концерн (активы—475 млн. долл.), многочисленные филиалы которого производят автомобили (типа «Виллис»), электронное оборудование, кухонную посуду, выполняют крупные инженерно-строительные подряды на всех континентах мира и строят новый жилищно-гостиничный центр на Гавайях.

В то же время «Кайзер индастриз» выполняет роль холдинговой компании. Она владеет 39% акций компании «Кайзер алюминум энд кемикл» (активы —978 млн. долл.), 78% акций «Кайзер стил» (активы— 517 млн. долл.) и 39% акций «Кайзер симент» (активы — 120 млн. долл.). «Дочерние» компании Кайзеров владеют крупными пакетами акций нескольких важных предприятий, оперирующих в США и за границей. В частности, «Кайзер стил» владеет 40% акций компании «Хеммерслей айрон пти», созданной для разработок богатых месторождений железной руды в Австралии. В 1965 г. «Кайзер алюминум энд кемикл» совместно с французской компанией «Сосьете ле никель» создала две компании (одна из них получила название «Кайзер никель»), по выплавке никеля в Каледонии и сбыту его на внутреннем рынке США[309]. В общей сложности семья Кайзеров с помощью своего пакета акций «Кайзер индастриз», оцениваемого в 150 млн. долл., контролирует компании с активами в 2 млрд. долл. Если бы семья Кайзеров попыталась контролировать четыре названные компании в такой же степени, овладев их акциями, то ей потребовалось бы вложить в акции капитал в размере 600 млн. долл. Такова «экономия» капитала, получаемая в результате применения финансовой техники «участий».

Не менее эффективно использует технику системы «участий» и калифорнийский финансовый магнат Нортон Саймон. Он владеет 27% акций компании «Хант фудс энд индастриз» с активами в 400 млн. долл. Эта компания держит 37% акций издательства «Макколл» (активы— 140 млн. долл.), 30% акций компании «Канада драй» (активы— 86 млн. долл.), 20% акций компании «Крусибл стил» (активы — 261 млн. долл.) и 11% акций «Уиллинг стил» (активы — 409 млн. долл.). Нортон Саймон со своим пакетом акций осуществляет фактический контроль над всей этой группой компаний, общая сумма активов которых составляет 1296 млн. долл.

Теоретически система «участий» открывает безграничные возможности для создания финансовых «империй» с затратой небольшого первоначального капитала. Поэтому система «участий» особенно привлекательна для капиталистов, не располагающих крупными капиталами, но обуреваемых жаждой наживы и завоевания видного «места под солнцем» в американском финансово-промышленном мире. Сотни молодых «финансовых гениев» пробуют сколачивать и склеивать акционерные «пирамиды». Но, как правило, их хитроумные финансовые сооружения рушатся при первом натиске экономического кризиса или просто в результате внутренней слабости.

По-видимому, такая судьба уготована и «империи», созданной Мешулэном Риклисом. В 1954 г. М. Риклис сколотил синдикат, в который вошло около 10 мелких банкиров. В 1955 г. синдикат приобрел за 600 тыс. долл. 25% акций небольшой промышленной компании «Рэпид электротайп». Риклис вложил в эту операцию 25 тыс. долл. Используя резервные денежные фонды компании, группа Риклиса приобрела контрольный пакет акций «Америкэн электротайп», а затем слила две компании в единую «Рэпид-Америкэн корпорейшн», которая превратилась в оперативную базу «завоевательных походов» группы Риклиса. В 1960—1961 гг. «Рэпид-Америкэн» в результате сложных финансовых махинаций приобрела контрольный пакет акций довольно крупной торговой фирмы «Мак Крори корпорейшн» (активы— 234 млн. долл.). В свою очередь «Мак Крори» приобрела контрольные пакеты акций торговой фирмы «Клайн департмент сторз» и промышленной корпорации «Глен Олден» (активы — 130 млн. долл.). Наконец, «Глен Олден» приобрела контрольные пакеты акций промышленных корпораций «Филип Кэри мэньюфэкчуринг» и «БВД» с общей суммой активов в 100 млн. долл. В общей сложности группа Риклиса, инвестировав капитал в 10 млн. долл., в 1965 г. контролировала с помощью системы «участий» группу из семи корпораций с общей суммой активов в 550 млн. долл.

Но финансовый фундамент «империи» Риклиса остается крайне непрочным и ее дальнейшая судьба зависит от благоволения нью-йоркских банкиров. Для того чтобы приобрести контрольный пакет акций «Мак Крори», компания «Рэпид-Америкэн» прибегла к займу у группы банков. Они представили заем под залог 1631 тыс. акций компании «Мак Крори», купленных компанией «Рэпид-Америкэн», причем контракт о займе содержит условие о том, что если курс акций «Мак Крори» упадет ниже 12 долл., то «Рэпид-Америкэн» обязана внести дополнительный залог. Так именно и случилось в 1963 г. Разумеется, банки могли, если бы они пожелали, отнять у группы Риклиса контроль над компанией «Мак Крори». Но взвесив все обстоятельства, они решили, что шансы на полное погашение долгов будут больше, если они сохранят «империю» Риклиса в целости[310]. Таким образом, внешне независимая «империя» Риклиса в действительности представляет собой один из многих вассалитетов нью-йоркских банков.

Далеко не всегда система «участий» принимает столь сложную форму, как в приведенных случаях. Чаще всего она сводится к тому, что некая промышленная или торговая корпорация владеет крупным пакетом акций одной или нескольких других компаний. В некоторых случаях компания приобретает голос в делах другой компании, потому что последняя потребляет сырье, добываемое первой компанией. Так, горнопромышленная компания «Ханна майнинг» владеет 1 млн. акций (10% общего числа акций) металлургической компании «Нэшнл стил» и таким образом обеспечивает себе гарантированный рынок сбыта железной руды.

В других случаях система «участий» позволяет компании получать гарантированные поставки необходимых ей товаров или полуфабрикатов. Самая крупная американская торговая фирма, «Сирс, Робак», контролирует семь промышленных корпораций с общей суммой активов 400 млн. долл. Они поставляют ей различные потребительские товары, удельный вес которых в общем торговом обороте «Сирс, Робак» составляет около 20%. Бывают и такие случаи, когда компания прибегает к системе участия в интересах диверсификации источников своих доходов.

Система «участий» во всех ее формах охватывает значительную часть корпораций США. Тысячи компаний, номинально числящихся в справочниках в качестве самостоятельных единиц, находятся в подчинении других компаний. По нашим подсчетам, в пределах списка 3000 крупнейших промышленных, торговых, транспортных и финансовых компаний свыше 400 компаний благодаря системе «участий» фактически лишены экономической независимости и контролируются извне.

Система косвенного финансового контроля. Прямой контроль с помощью крупных пакетов акций, являющихся личным состоянием богатых капиталистов, дополняется системой косвенного финансового контроля над корпорациями. Она представляет собой ведущую форму контроля в условиях господства финансового капитала и опирается прежде всего на власть банков и других финансовых институтов как кредиторов и держателей акций.

В предыдущих главах приведены данные о размерах «голосующей власти» банков, страховых и инвестиционных компаний, взятых в отдельности. Здесь мы пытаемся свести воедино всю силу акционерного капитала, сконцентрированного в банках США, и дать сводную картину «голосующей власти» всех финансовых институтов, опираясь на данные, опубликованные в различных американских источниках.

По состоянию на 1965 г. банки и другие финансовые институты держали акции корпораций на общую сумму 234 млрд. долл.[311] Эта сумма распределялась между различными институтами следующим образом (в млрд, долл.): трестовские отделы коммерческих банков (включая пенсионные фонды) — 130; инвестиционно-банковские и брокерские фирмы[312] — 60; инвестиционные компании взаимного владения акциями — 22; страховые компании — 15; инвестиционные компании с «закрытым концом» — 7.

Можно полагать, что под контролем банковского капитала США или, как принято в американской экономической литературе, — финансовых институтов, включая трестовские отделы банков и инвестиционно-банковские фирмы, находится свыше 30% всех имеющихся в обращении акций, особенно акций наиболее крупных и «респектабельных» корпораций, зарегистрированных на Нью-йоркской фондовой бирже. По подсчетам журнала «Форчун», банковский капитал, включая трестовские отделы коммерческих банков, в конце 1965 г. контролировал 26% всех акций, зарегистрированных на Нью-йоркской фондовой бирже[313]. В эту цифру не было включено значительное число акций (около 10%), находившихся под контролем инвестиционно-банковских фирм.

Наибольшую роль косвенный финансовой контроль играет в управлении теми гигантскими корпорациями, в которых отсутствуют четко выраженные доминирующие группы индивидуальных акционеров. Именно эти корпорации служат для американских буржуазных идеологов примером так называемой самопродляющейся власти независимых от акционеров наемных администраторов.

В совокупности банки держат от 10 до 40% акций гигантских промышленных, электроэнергетических и транспортных компаний. «Все больше и больше становится таких корпораций, — отмечал журнал «Форчун», — в которых крупнейшим акционером является какой-нибудь один из финансовых институтов»[314].

Финансовый капитал предпочитает вкладывать свои ресурсы в акции 50 наиболее крупных корпораций, зарегистрированных на Нью-йоркской фондовой бирже; на их долю приходится около половины общей суммы, инвестированной банками в акции. Поэтому процент акций, находящихся под контролем банков, особенно высок в этой избранной группе корпораций. По подсчетам американских экономистов Д. Баума и Н. Стайлеса, финансовые институты, включая трестовские отделы банков, владеют от 38 до 40% акций 41 крупнейшей корпорации, из числа зарегистрированных на Нью-йоркской фондовой бирже[315].

В официальной статистике США в качестве владельцев акций фигурируют сотни финансовых институтов. Это может создать впечатление, что концентрация акционерного капитала в их руках не так велика: ведь если 350 банков в совокупности держат 40% акций какой-нибудь корпорации, то доля каждого из них должна быть ничтожной. Но это — иллюзия официальной статистики: в каждом подразделении финансовых институтов (банках, инвестиционных компаниях и пр.) на долю десятка крупнейших приходится свыше половины всех ресурсов, вложенных в акции корпораций.

Д. Баум и Н. Стайлс считают, что 3/4 всех ресурсов трестовских отделов американских банков приходятся на долю 12 нью-йоркских банков. На основании этого они приходят к заключению, что эти 12 банков владеют около 12% всех акций, зарегистрированных на Нью-йоркской фондовой бирже[316]. На долю 10 крупнейших инвестиционно-банковских компаний приходится свыше половины ресурсов, вложенных в акции корпораций[317].

Многие американские буржуазные экономисты и социологи склонны принимать на веру уверение директоров банков о том, что их трестовские отделы будто бы никогда не согласуют свои действия с трестовскими отделами других банков и что они принимают решения голосовать находящимися в их распоряжении акциями какой-нибудь промышленной компании самостоятельно и индивидуально. «Представители финансовых институтов считают, — пишет по этому поводу журнал «Бизнес уик», — что лучшая политика для них — это действовать индивидуально. Маловероятно, например, что финансовые институты будут голосовать своими акциями коллективно из-за существующей между ними конкуренции и опасений, что правительственные регулирующие органы отнесутся к сговору банков очень неблагожелательно». В доказательство журнал приводит заявление президента Нью-йоркского банка «Юнайтед Стейтс траст» Чарльза Бюика: «То, как мы оцениваем администрацию какой-нибудь компании, — деловой секрет. Мы никогда не решились бы обсуждать с другим банком вопрос о том, как мы намерены голосовать акциями этой компании»[318]. Можно допустить, что банк Чарльза Бюика действительно избегает официального сговора с другими нью-йоркскими банками относительно голосования акциями. Но связи «Юнайтед Стейтс траст» с другими нью-йоркскими банками настолько интимны, что официального сговора совсем не потребуется для того, чтобы их голоса «совпали» при решении судьбы администраторов какой-нибудь промышленной компании.

Общеизвестно, что американские банки, так же как и гигантские промышленные корпорации, считают для себя «лучшей политикой» всячески поддерживать видимость существования взаимной конкуренции. Райт Патмэн, посвятивший более 20 лет жизни расследованиям монополистической практики в банковском деле, вообще не верит в существование конкуренции между крупными банками и другими финансовыми институтами. Он считает, что перекрещивающееся владение акциями, которые находятся в трестовских отделах, превратило крупнейшие банки в «тесно связанную группу», действующую как «коллективный распорядитель» судьбами промышленных корпораций.

К такому выводу Патмэн пришел в уже приводившемся докладе о роли трестовских отделов коммерческих банков, опубликованном в конце декабря 1966 г. «Существует много таких ситуаций, — говорится в докладе, — когда может казаться, что финансовые институты конкурируют между собой. Но в действительности они контролируются или же находятся под решающим влиянием тех самых людей и групп, с которыми предположительно конкурируют»[319]. Особенно тесные связи, по данным доклада, существуют между шестью крупнейшими нью-йоркскими коммерческими банками. «Концентрация экономической власти в руках коммерческих банков и финансовых институтов, — заключает доклад Патмэн, — вообще значительно больше, чем обычно предполагается». Свидетельством «фантастического накопления капитала и экономической власти» служит то. что. по подсчетам «Уолл-стрит джорнэл», трестовские отделы банков управляют ресурсами в 215 млрд. долл.[320]

Слияния и поглощения корпораций — фактор концентрации экономической власти. Процесс корпоративных слияний и поглощений протекает непрерывно, охватывая предприятия всех размеров и всех отраслей промышленности, торговли, транспорта, услуг и банковского дела США. Сливаются как компании, располагающие активами в сотни тысяч долларов, так и крупные концерны, располагающие каждый в отдельности сотнями миллионов долларов. Слияния и поглощения корпораций — явление далеко не новое в экономической жизни США. Первая волна слияний отмечалась уже в 1897— 1905 гг. Именно в тот период, в результате слияний и поглощений десятков корпораций, возникли существующие и ныне такие гигантские концерны, как «Дженерал электрик», «Юнайтед Стейтс стил», «Истмэн кодак» и «Америкэн тобэкко». Но в послевоенный период этот процесс стал особенно стремительным: с 1945 по 1966 г. произошло свыше 20 тыс. слияний и поглощений, из них только за пять лет (1962—1966 гг.) — 8060 слияний[321].

Слияние в буквальном смысле слова происходит только в тех случаях, когда одна корпорация объединяется с другой в единое целое путем обмена акций и в то же время сохраняет свою особую организационную и административную структуру в рамках этого целого. Но в широком смысле слова термин «слияние» относят теперь и к тем случаям, когда одна корпорация приобретает другую за наличные деньги и последняя распускается ее акционерами.

Свыше половины всех слияний осуществляется с уплатой наличных денег. В 1967 г. произошло 2115 слияний. Из них 61% —с уплатой наличных денег и 39% — посредством обмена акций[322]. Но среди более крупных корпораций (с активами свыше 10 млн. долл.) преобладают слияния посредством обмена акциями.

Табачный гигант «Р. Дж. Рейнольдс тобэкко компани» проводил слияния обоих типов. В 1963 г. компания приобрела в обмен на свои акции компанию «Пасифик Гавайен продактс», занятую производством пищевых продуктов. Акционеры последней получили 971 тыс. акций «Рейнольдс тобэкко» рыночной стоимостью 40 млн. долл. При этом Рейбен Юз — президент «Пасифик Гавайен продактс» получил 183 тыс. акций и стал одним из крупных акционеров «Рейнольдс тобэкко». В 1966 г. «Рейнольдс тобэкко» приобрела другую пищевую компанию, «Чун книг», уплатив ее единоличному владельцу Джено Паулучи 63 млн. долл, наличными. Как Рейбен Юз, так и Джено Паулучи согласились занять административные посты в филиалах концерна «Рейнольдс тобэкко». Фактически же они приняли на себя управление теми же предприятиями, которыми управляли до слияния.

Мотивов, побуждающих корпорации приобретать или поглощать другие корпорации, много. Преобладающий же мотив — стремление к более быстрому росту, чем позволяют внутренние накопления собственного капитала корпорации. Даже при самых благоприятных условиях капиталистическому предприятию в США, если оно опирается исключительно на реинвестицию прибыли и банковские займы, обычно требуется около 10 лет для удвоения размеров своего производства. Посредством слияний и поглощений корпорация может расти в несколько раз быстрее и становится таким образом более конкурентоспособной. Например, химический концерн «Е. И. Дюпон энд компани», рост которого по традиции опирается исключительно на внутреннее накопление капитала, за восемь лет (1959—1966 гг.) увеличил размеры производства на 50%. В то же самое время концерн «У. Р. Грэйс энд компани», поглотив около 10 корпораций, увеличил общий объем продаж с 470 млн. долл, в 1959 г. до 1,2 млрд. долл, в 1966 г., т. е. почти в 3 раза. Корпорация «Теледайн» в 1961 г. имела общий объем продаж в 10 млн. долл., а в результате слияния и поглощений она превратилась в течение 5 лет в крупный конгломерат: ее общий объем продаж 1966 г. составлял 256 млн. долл.

Второй по важности мотив — это стремление к диверсификации продукции. Диверсификация ослабляет зависимость американских компаний от конъюнктурных колебаний спроса на товары или услуги и обеспечивает более устойчивую прибыль. Стремление к диверсификации ведет к тому, что корпорации скупают разнообразные предприятия, не имеющие ничего общего между собой, кроме возможности извлекать из них прибыль.

Так, корпорация «Рэйтсион», чтобы ослабить чрезмерно большую зависимость от военных заказов, в конце 60-х годов приобрела крупное издательство учебников, фирму, выпускающую холодильники, и предприятие по производству газовых горелок.

К диверсификации особенно стремятся корпорации тех отраслей промышленности, которые по каким-либо причинам начинают терять перспективу роста и расширения промышленного производства. В таком положении, в частности, с середины 60-х годов оказалась американская табачная промышленность. Крупные табачные компании предпринимают ныне лихорадочные усилия, чтобы диверсифицировать свое производство посредством слияния с компаниями, занятыми выпуском и изготовлением пищевых продуктов. Компания «Америкэн тобэкко» в 1965—1966 гг. приобрела компанию «Саншайн бисквит», водочную фирму «Бим дистцллинг» и объявила о своем намерении приобрести компанию «Ройял Кока-Кола».

В 60-х годах обозначилась тенденция к слияниям и поглощениям конгломератного характера, т. е. к образованию корпораций, оперирующих в различных отраслях промышленности, торговли, услуг, транспорта и финансов. Объясняется это, в частности, тем, что правительственные регулирующие органы, осуществляющие контроль за соблюдением антитрестовских законов, под давлением широкой американской общественности вынуждены в большей мере препятствовать слияниям корпораций одной и той же отрасли промышленности, чем конгломератным слияниям[323].

В 40-х и 50-х годах все еще преобладали слияния и поглощения «горизонтального» (предприятия одной отрасли) и «вертикального» (предприятия смежных отраслей) характера. Но между 1960 и 1965 гг. по данным Федеральной торговой комиссии 70% всех слияний и поглощений имели конгломератный характер[324]. В результате такого рода слияний многие крупные корпорации представляют собой невероятные комбинации сфер производства и услуг: производство одежды и прокат стальных труб, прокат автомобилей и кинофильмов, телевизоров и предприятий по производству детских игрушек. В рамках некоторых корпораций объединяются промышленные, транспортные, торговые и финансово-кредитные предприятия[325].

К числу выдающихся примеров корпорации — конгломерата принадлежат компании «Текстрон» и «Литтон индастриз».

Компания «Текстрон» с 1953 по 1966 г. скупила 50 компаний и увеличила общий объем продаж с 246 млн. долл, в 1956 г. до 1 млрд, долл, в 1966 г. Ее 28 филиалов производят вертолеты и авторучки, прокатные станы и одеколон, станки и очки, электропилы и растительное масло, мебель и куриное мясо, кухонную посуду и комбикорма, химические продукты и электронные приборы[326].

«Литтон индастриз» за 12 лет приобрела свыше 40 корпораций, оперирующих в самых различных отраслях промышленности. В 1966 г. ее 40 филиалов и 134 завода выпускали 9 тыс. видов различных продуктов. Среди них — атомные подводные лодки и книги, мебель и пишущие машинки, электронно-измерительные приборы и холодильные установки.

В большинстве случаев слияния корпораций происходят при посредничестве инвестиционно-банковских фирм, которые, пользуясь своими широкими контактами и осведомленностью в делах корпораций, выступают в роли посредников, подыскивающих подходящих партнеров для корпорационных слияний и поглощений. Инвестиционно-банковские фирмы вырабатывают финансовые условия слияний и помогают найти источники финансирования слияний в тех случаях, когда они связаны с выплатой наличных денег. За свои услуги фирмы получают крупное комиссионное вознаграждение. Так, за посредничество в деле слияния компании «Экко продайте» с компанией «Америкэн хоум продактс» в 1965 г. фирма «Лимэн бразерс» получила комиссионные в размере 916 тыс. долл.

Посредническая роль банков в слияниях приносит им не только финансовые выгоды: усиливается также и их влияние в делах корпораций. Инвестиционно-банковская фирма, участвовавшая в роли посредника в слиянии каких-либо двух корпораций, обычно сохраняет положение влиятельного финансового советника возникшей корпорации. В тех случаях, когда слияния осуществляются с выплатой крупных сумм наличными, корпорациям приходится обращаться к банкам с просьбой о займах. Представляя заем, банки, как всегда, выговаривают себе право вмешательства в финансовые дела корпорации.

До 1965 г. семья Вильямсов, владея контрольным пакетом акций строительно-инженерной фирмы «Вильямс бразерс», была ее полновластным хозяином. В 1966 г. «Вильямс бразерс» приобрела за 287 млн. долл, крупную компанию «Грэйт лэйкс пайп лайн», владевшую газопроводной сетью в 10 тыс. км. Для покрытия платежей «Вильямс бразерс» позаимствовала у банков и страховых компаний 200 млн. долл.[327] После этой операции семья Вильямсов по-прежнему обладает контрольным пакетом акций своей расширившейся компании. Но фактическая власть братьев Вильямсов в значительной мере ограничена властью кредиторов. В частности, компания потеряла право выплачивать диведенды на акции до тех пор, пока не будет выплачен долг банкам. При таких же обстоятельствах банкиры-кредиторы в последние годы ограничили власть главных акционеров в компаниях «Роллинс бродкастинг», «Филадельфия энд ридинг», «Галф энд вестерн индастриз», «Тафт бродкастинг», «Авнет», «Фальстаф бруинг» и «Формоуст дэйриз».

В некоторых случаях слияния корпораций происходят в результате прямого нажима банков. В частности, именно они сыграли свою роль в насильственном слиянии компании «Дуглас эйркрафт» с компанией «Макдоннэлл».

Джеймс Макдоннэлл, основатель и главный акционер авиастроительной компании, носящей его имя, уже давно стремился овладеть «Дуглас эйркрафт». По его расчетам, слияние компании «Макдоннэлл», занятой по преимуществу производством военных самолетов и ракетной техники, с компанией «Дуглас эйркрафт», занятой главным образом производством пассажирских самолетов, было бы блестящей комбинацией. Макдоннэлл пытался осуществить свой проект слияния в 1962 г., но натолкнулся тогда на решительное сопротивление Дональда Дугласа, основателя «Дуглас эйркрафт», желавшего сохранить независимость своей компании. Хотя Дуглас владел ничтожным процентом акций, он и его сын, как казалось, прочно удерживали главные административные посты.

Пока дела компании шли более или менее гладко, Дуглас всегда мог найти поддержку у совета директоров и банков-кредиторов. В 1965 г. «Дуглас эйркрафт» без особого труда получила заем в размере 125 млн. долл, у группы из восьми банков. Но в 1966 г. положение компании резко пошатнулось: она потерпела убыток в 16 млн. долл, и оказалась на грани банкротства. Дуглас обратился к той же самой группе банков с просьбой о займе в размере 275 млн. долл. На этот раз банки дали понять, что администрация компании в лице Дугласа и особенно Дугласа-младшего больше не пользуется их доверием, и соглашались предоставить заем только при условии реорганизации управления компанией. Наилучшим выходом, по мнению банков, было бы слияние «Дуглас эйркрафт» с какой-нибудь другой компанией, располагающей «административными талантами»[328]. В декабре 1966 г. Дональд Дуглас капитулировал и согласился вступить в переговоры о слиянии с компанией «Макдоннэлл».

Претендентов на слияние с «Дуглас эйркрафт» в то время было очень много[329], и если выбор пал на «Макдоннэлл компани», то это объяснялось двумя причинами: во-первых, она успела скупить к декабрю 1966 г. 18% акций «Дуглас эйркрафт» и Джеймс Макдоннэлл угрожал продолжать скупку акций до тех пор, пока не получит абсолютного контроля над этой компанией[330]; во-вторых, на стороне «Макдоннэлл» был Лоренс Рокфеллер, который в свое время помог Джеймсу Макдоннэллу создать эту компанию и принадлежал к числу ее главных акционеров[331]. Среди банков, участвовавших в переговорах о займе для «Дуглас эйркрафт», был и рокфеллеровский «Чейз Манхэттн бэнк». В январе 1967 г. была достигнута договоренность о том, что «Дуглас эйркрафт» и «Макдоннэлл» сольются путем обмена акций в новую компанию «Макдоннэлл — Дуглас», Джеймс Макдоннэлл сохранит положение главного акционера (около 20% акций) и главного администратора нового военно-промышленного гиганта с годовым объемом продаж в 2 млрд. долл.

В 60-е годы корпорации, стремящиеся поглотить какую-нибудь другую компанию, все чаще и чаще прибегают к покупке контрольных пакетов акций с помощью «заявочных предложений»[332]. Суть такого рода операций сводится к следующему. Компания А широко объявляет о своем желании купить в течение двухнедельного срока 1 млн. акций компании Б по цене, превышающей на 20% их текущий биржевой курс. Расчет здесь делается на то, что мелкие держатели акций компании Б не устоят перед соблазном столь щедрой цены и охотно примут предложение компании Л. Компания Л, получив контрольный пакет акций компании Б, диктует затем правлению последней условия слияния или прямого поглощения. Такой путь к слиянию избавляет «агрессора» от длительных переговоров, с которыми обычно сопряжена подготовка слияний. Поэтому захват контроля над корпорациями с помощью «заявочных предложений» называют сегодня в США «блицкригами финансово-промышленных войн».

Техасская военно-промышленная корпорация «Линг-Темко-Воут» (активы — 222 млн. долл.) с целью диверсификации своей продукции решила приобрести чикагскую мясоконсервную компанию «Вильсон» (активы — 500 млн. долл.). В декабре 1966 г. «Линг-Темко-Воут» в порядке «заявочного предложения» купила 53% акций компании «Вильсон» по цене, превышавшей на 27% биржевой курс. Для первоначального финансирования этой операции потребовались 70 млн. долл. Джеймс Линг президент компании добыл эти деньги с помощью займов, предоставленных группой американских и иностранных банкиров (в том числе лондонских Ротшильдов). Главную роль в организации займов играла фирма «Лимэн бразерс». Заполучив контрольный пакет акций компании «Вильсон», Дж. Линг без особого труда слил ее в мае 1967 г. со своей компанией «Линг-Темко-Воут». В результате слияния в США появился новый военно-промышленный гигант с валовым доходом в 1,8 млрд. долл.

Случай с компанией «Вильсон» показывает, что даже крупные американские корпорации не застрахованы от «пиратских набегов» со стороны наиболее агрессивных групп из числа новых финансовых дельцов и промышленников. Опасность внезапного нападения в виде «заявочного предложения» как дамоклов меч висит теперь над головой администраторов тех компаний, владение акциями которых распылено. Р. Хэйни, президент злополучной компании «Вильсон», с горечью говорил: «Вы всегда уязвимы, когда... управляете компанией в качестве профессионального администратора и не владеете крупным пакетом акций»[333].

Компании, подвергшиеся нападению в форме «заявочных предложений», во многих случаях спасались от «агрессора» тем, что поспешно заключали соглашение о слиянии с какой-нибудь более «приятной» для них корпорацией. В мае 1967 г. техасская холдинговая компания «Грэйт Америка» сделала «заявочное предложение» на контрольный пакет акций кливлендской компании «Глидден» (активы—174 млн. долл.). Правление последней с необычайной быстротой заключило соглашение о слиянии с нью-йоркской корпорацией СКМ. Техасцы были вынуждены отступить[334].

Вот другой пример. Калифорнийская компания «Оксидентал петролеум» в мае 1967 г. приобрела в порядке «заявочного предложения» 20% акций компании «Керн каунти лэнд» (активы — 224 млн. долл.) с явным намерением поглотить ее. Встревоженные директора компании «Керн каунти лэнд» забили тревогу в «высших кругах» Уолл-стрит. Банкиры моргановской группы, проявлявшие «интерес» к «Керн каунти лэнд», немедленно свели администраторов этой компании с администраторами гигантской корпорации «Теннекс». В течение нескольких дней с помощью моргановского банка были выработаны приемлемые для обеих сторон условия слияния «Керн каунти лэнд» с «Теннекс»[335]. Компании же «Оксидентал петролеум» пришлось ретироваться.

Существующие в США антитрестовские законы до известной степени задерживают или замедляют процесс корпорационных слияний. Правительственные регулирующие органы, включая министерство юстиции, вынуждены постоянно считаться с растущим недовольством американского народа «гигантоманией корпораций», и далеко не всегда одобряют проекты корпорационных слияний. Сотни таких проектов за период с 1955 по 1966 г. были положены под сукно, натолкнувшись на противодействие регулирующих органов. Не состоялось, в частности, слияние двух крупных металлургических корпораций — «Бетлехем стил» и «Янгстаун шит энд тьюб». Министерство юстиции ежегодно возбуждает десятки судебных исков против тех корпораций, которые совершили акты слияний вопреки возражениям регулирующих органов. Судебное разбирательство таких дел затягивается на многие годы, превращаясь в благодатный источник доходов для адвокатских фирм.

«Дженбрал Дайнэмикс» в 1957 г. приобрела компанию «Ликвид карбоник». Министерство юстиции, возражавшее против этого слияния, возбудило судебный иск. Судебная тяжба длилась почти 10 лет. Лишь в 1966 г. окружной суд Нью-Йорка вынес постановление, обязывающее «Дженерал Дайнэмикс» расторгнуть «брак» с «Ликвид карбоник»[336].

Федеральная торговая комиссия, наблюдающая за соблюдением антитрестовских законов в сфере торговли и промышленности, прибегает к такому средству, как запрещение той или другой крупной торговой корпорации в течение десяти лет приобретать другие компании, оперирующие в сфере торговли. В частности, такие постановления ограничили свободу действий компании «Гранд юнион», «Федерэйтид департмент сторз», «Уин-Дикси сторз» и «Мэй департмент сторз».

Следует сказать, что противодействие государственных органов слияниям корпораций (если оно вообще проявляется) относится преимущественно к компаниям, функционирующим в одной и той же отрасли промышленности. Но министерство юстиции и министерство торговли США, по выражению журнала «Бизнес уик», «дают зеленый свет» слияниям конгломерационного характера[337] на том основании, что они будто бы не влекут за собой ограничения конкуренции в узких сферах промышленности, а главное, якобы не создают угрозы монополизации той или иной отрасли промышленности.

Но даже и эксперты министерства юстиции США не берутся оспаривать утверждения о том, что слияния конгломерационного типа способствуют росту концентрации экономической власти даже больше, чем слияния внутриотраслевые.

Наиболее важное последствие процесса слияний и поглощений — рост удельного веса крупных корпораций во всех отраслях промышленности, торговли и финансов. Доля 500 крупнейших корпораций в общем выпуске промышленной продукции постоянно увеличивается. Так, если в 1958 г. она составляла 49%, то в 1965 г.-уже примерно 52%.

Слияния — фактор, свидетельствующий о неравномерности развития отдельных корпораций и связанных с ними финансовых групп. В период 1959—1967 гг. из списка 500 крупнейших промышленных корпораций выбыло 105 компаний. В том числе 63 выбыли в результате слияний (среди них такие крупные корпорации, как «Филко», «Пьюр ойл», «Консолидейшн коул» и «Дуглас эйркрафт»); остальные 42 корпорации выбыли из списка потому, что их темпы роста производства были недостаточно «быстрыми» и их вытеснили новые крупные корпорации, выросшие «на дрожжах» слияний. В списке 500 появились новые крупные корпорации, которые в начале 50-х годов или вовсе не существовали или же занимали скромное место где-то на задворках промышленности.

В качестве иллюстрации приводим данные за 1950— 1967 гг. об общем объеме продаж и числе поглощенных при этом компаний следующими шестью концернами и конгломератами:

Общий объем продаж, млн. долл. Число поглощенных корпораций 1950—1967 гг. 1950 г. 1967 г. «Текстрон» 87 1200 51 «Литтон индастриз» 2 1700 56 «Линг-Темко-Воут» (включая «Вильсон энд компани») . . . — 1800 8 «Теледайн» — 360 42 «Оксидентал петролеум» . . . 2 661 6 «Галф энд вестерн индастриз» — 550 18Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава 2 КАРТА ЭКОНОМИЧЕСКОЙ ПОВЕРХНОСТИ ЗЕМЛИ

Глава 2 КАРТА ЭКОНОМИЧЕСКОЙ ПОВЕРХНОСТИ ЗЕМЛИ В экономике распределение дохода и богатства аналогично поверхности Земли: оно формирует экономический климат. В капиталистической экономике распределение покупательной способности определяет, что будет произведено, кто

Глава 4 Государственная монополия внешней торговли как противодействие «экономической войне»

Глава 4 Государственная монополия внешней торговли как противодействие «экономической войне» Я уже не раз упоминал такую особенность «сталинской экономики», как государственная монополия внешней торговли. Без нее не было бы ни социалистической индустриализации, ни

Глава 9 О нравственных истоках кризиса экономической науки и образования

Глава 9 О нравственных истоках кризиса экономической науки и образования И был глубокий эконом, То есть умел судить о том Как государство богатеет… А. С. Пушкин Взаимодействие между культурой, нравственностью и экономическим развитием наиболее зримо ощущается в

Глава 7 «СМЕРТЬ ЭКОНОМИКИ» И КОЕ-ЧТО ОБ «ЭКОНОМИЧЕСКОЙ ФИЛОЛОГИИ»

Глава 7 «СМЕРТЬ ЭКОНОМИКИ» И КОЕ-ЧТО ОБ «ЭКОНОМИЧЕСКОЙ ФИЛОЛОГИИ» Экономика и хрематистика В хозяйственной жизни всё перевернулось с ног на голову. По сути, с приходом капитализма наступила «смерть» экономики. Ведь смысл слова «экономика», как мы выше сказали, — это

Глава 18. Социально-экономическая модернизация: временная концентрация ресурсов[99]

Глава 18. Социально-экономическая модернизация: временная концентрация ресурсов[99] Модернизация общества – это прежде всего модернизация человеческого и производственного капитала. Конечно, возрождение будет успешным, только если пойдет через созидание новой

Глава 4. ГОСУДАРСТВЕННАЯ МОНОПОЛИЯ ВНЕШНЕЙ ТОРГОВЛИ КАК ПРОТИВОДЕЙСТВИЕ «ЭКОНОМИЧЕСКОЙ ВОЙНЕ»

Глава 4. ГОСУДАРСТВЕННАЯ МОНОПОЛИЯ ВНЕШНЕЙ ТОРГОВЛИ КАК ПРОТИВОДЕЙСТВИЕ «ЭКОНОМИЧЕСКОЙ ВОЙНЕ» Я уже не раз упоминал такую особенность «сталинской экономики», как государственная монополия внешней торговли. Без нее не было бы ни социалистической индустриализации, ни

Глава I. Оптимальная форма экономической системы

Глава I. Оптимальная форма экономической системы Поскольку основной вирус, разлагающий общество, — это капитализм, то, естественно, мы начнем с рассмотрения изменений в области экономики, а затем перейдем к политике, хотя при реформировании, конечно, надо поступать

Глава 4 Начало мировой экономической войны против СССР

Глава 4 Начало мировой экономической войны против СССР В мае 1981 года в Москве проходило важное совещание КГБ. Собиралось высшее руководство разведки из всех управлений. Такие совещания проводились регулярно и являлись важным источником информации для партийного

Глава ІІ Концентрация акционерной собственности

Глава ІІ Концентрация акционерной собственности Акции и собственность. В США акция — главная форма частной собственности капиталистов. Для мелкого рантье акции представляют собой по преимуществу источник личного дохода. Для капиталиста-предпринимателя и финансиста

Глава 5. Джозеф Стиглиц как зеркало американской экономической оппозиции

Глава 5. Джозеф Стиглиц как зеркало американской экономической оппозиции Любое выступление Джозефа Стиглица попадает в поле зрения мировых СМИ. Профессор Колумбийского университета, лауреат Нобелевской премии по экономике (2001), председатель Совета экономических

Глава I. Кейнсианская революция в экономической теории

Глава I. Кейнсианская революция в экономической теории Введение В блестящей плеяде ученых-экономистов, создавших и обогативших экономическую теорию, Дж. Кейнс занимает особое место наряду с другими ее наиболее выдающимися классиками – Адамом Смитом и Карлом Марксом.

Глава IV. Методы ведения экономической войны

Глава IV. Методы ведения экономической войны Корри предупредил Фрея, что «ни один болт, ни одна гайка не будут поставлены Чили, если Альенде станет президентом» и что страна будет доведена до «крайнего обнищания и нужды, если к власти придет левый режим». St. Karnow.