Эффективные рынки и иррациональный оптимизм

Эффективные рынки и иррациональный оптимизм

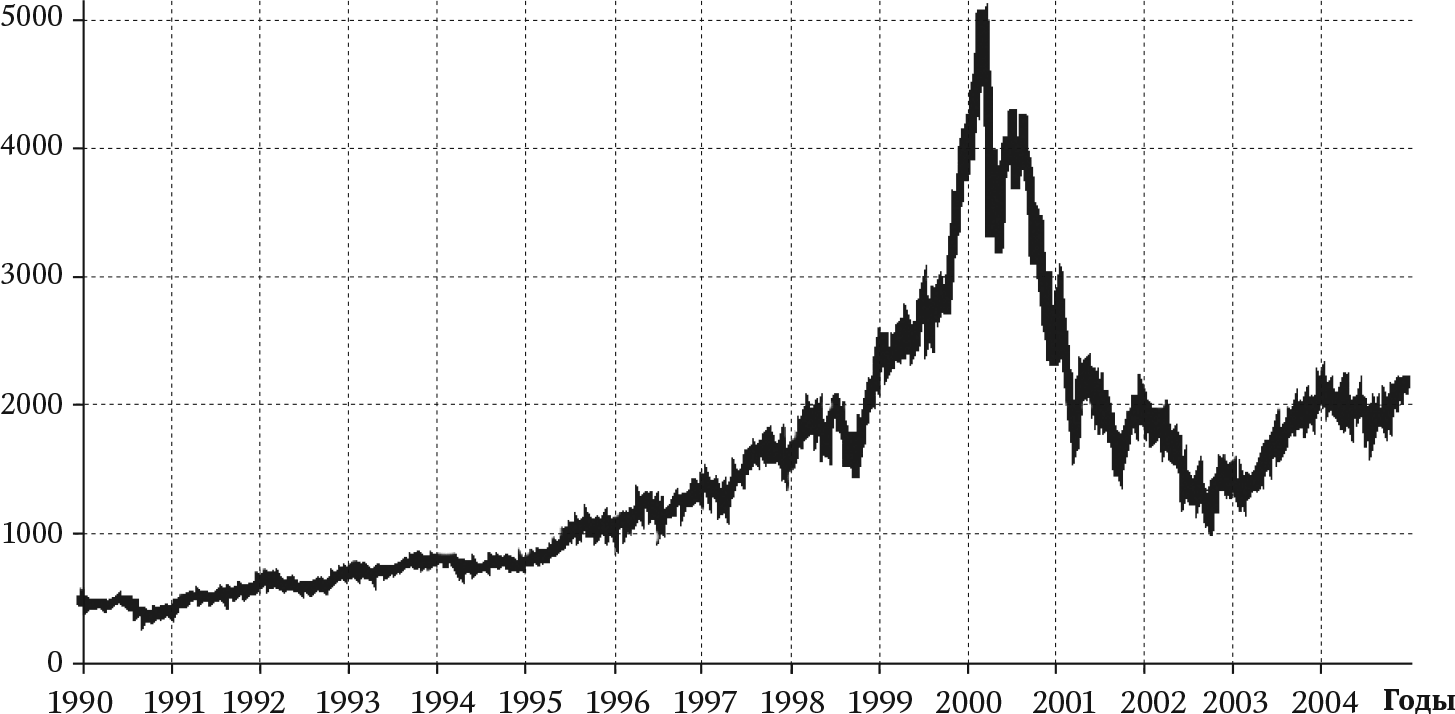

Более значительная проблема теории связана с устойчивым ростом цен на акции, например таким, который произошел на рынке акций технологических компаний в конце 1990?х и начале 2000?х гг. С конца 1998 г. до начала 2000 г. сводный индекс NASDAQ увеличился в объемах более чем в три раза перед тем, как вся прибыль (и не только она) испарилась в течение двух следующих лет (рис. 11.6).

Рис. 11.6. Изменение сводного индекса NASDAQ в период с 1990 по 2004 г.

Цены на некоторые из акций, торговавшихся на NADSAQ, были явно иррациональными. В какой-то момент во время бума доткомов доля технологических компаний составляла около 35 % от стоимости всех акций в США{733}. Это означало, что компании должны были обеспечивать более трети прибыли в негосударственном секторе. Интересно отметить, что технология сама по себе в каком-то смысле оказалась сильнее наших ожиданий. Можете ли вы представить себе, что сделал бы инвестор в 2000 г., если бы вы показали ему iPad? А потом сказали бы, что через 10 лет он сможет использовать это устройство для того, чтобы заходить в интернет на самолете, летящем на высоте 10 км, и при этом звонить через Skype[149] своей семье в Гонконг? Он потратил бы на покупку акций Apple последние деньги.

Тем не менее десятью годами позже, в 2010 г., доля технологических компаний составляла всего 7 % экономической активности{734}. На каждую компанию типа Apple приходились десятки обанкротившихся компаний типа Pets.com. Инвесторы вели себя так, как будто победить в этом соревновании могли все, а компаниям не нужно было конкурировать друг с другом. В итоге они поддались совершенно нереалистичному предположению о том, что прибыльной сможет стать вся отрасль в целом.

Тем не менее некоторые из сторонников гипотезы эффективного рынка до сих пор продолжают отвергать само понятие пузырей. В ходе довольно дружелюбного разговора со мной Фама буквально отпрянул, когда я упомянул это слово на букву «п». «Это понятие полностью утратило свой смысл, – решительно сказал он. – У пузыря всегда предсказуемый конец. Если вы не можете сказать, находитесь вы внутри пузыря или нет, то это не пузырь». Для того чтобы пузырь опровергал гипотезу эффективного рынка, он должен быть предсказуемым в режиме реального времени. Некоторые инвесторы должны выявить его в процессе развития и воспользоваться своим знанием для извлечения прибыли.

Разумеется, значительно проще определять наличие или отсутствие пузыря в ретроспективе. Однако, честно говоря, его не так уж и сложно обнаружить, и заглядывая в будущее, как делали многие экономисты во времена развития «пузыря на жилищном рынке». Некоторое представление о возможном развитии пузыря вам может дать изучение периодов, когда фондовый рынок развивается быстрее своих исторических средних значений. Из восьми случаев, когда значение S&P 500 росло в два раза быстрее долгосрочного среднего за пятилетний период{735}, в пяти случаях за ростом следовало резкое и сильное падение, такое как Великая депрессия, крах доткомов или «черный понедельник» 1987 г.{736}.

Более точный и сложный метод выявления пузырей был предложен экономистом из Йельского университета Робертом Дж. Шиллером, о пророческой работе которого о «пузыре на жилищном рынке» я рассказывал в главе 1. Шиллер широко известен благодаря своей книге «Иррациональный оптимизм»[150].

Книга, опубликованная в тот самый момент, когда значение индекса NASDAQ достигло своего исторического максимума во время роста пузыря доткомов, послужила противоядием от книг с названиями типа «Dow 36000», «Dow 40000» и «Dow 100000»{737}, утверждавшими, что цены будут расти и дальше. Шиллер же, руководствуясь фундаментальными показателями, предупреждал инвесторов о том, что акции сильно переоценены.

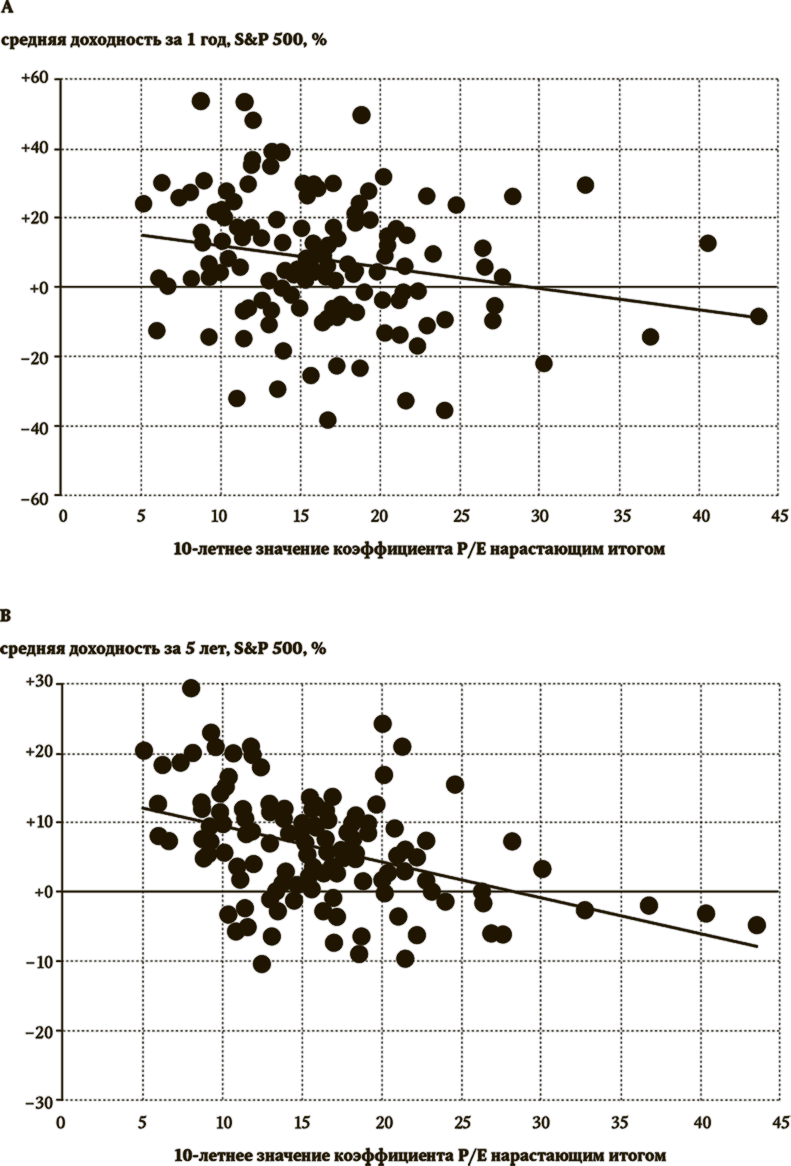

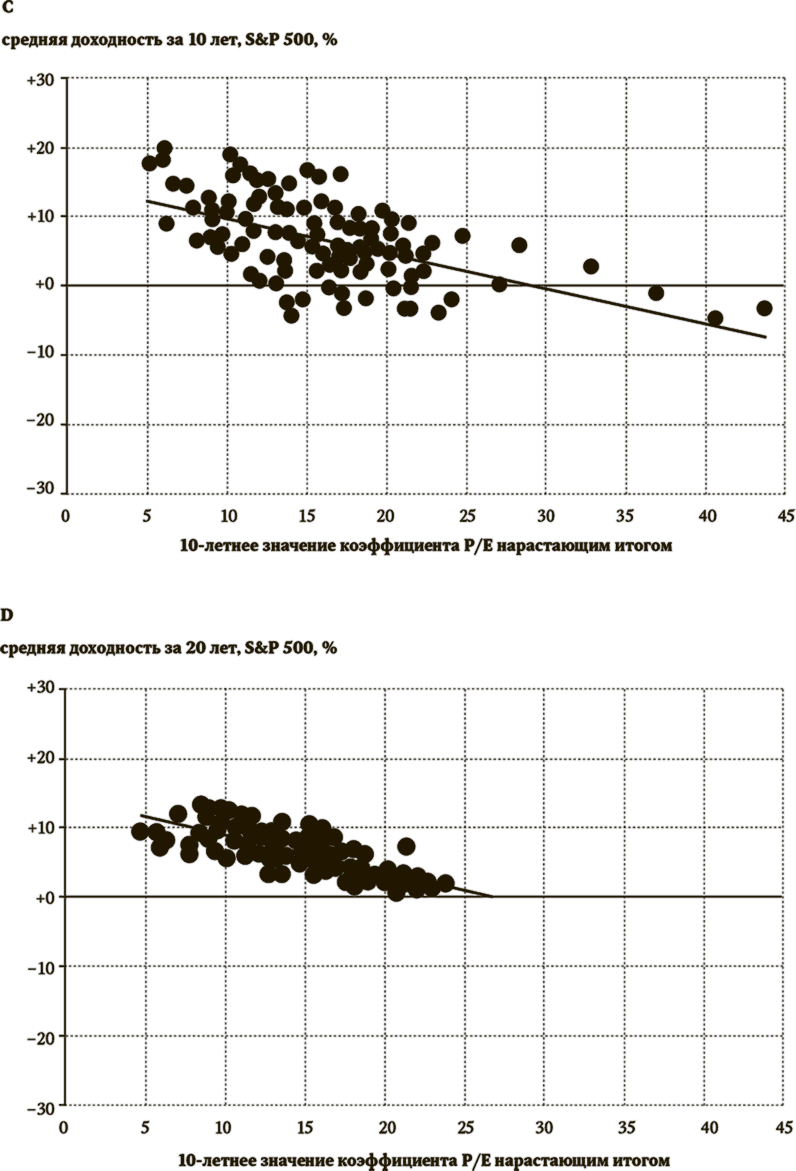

Теоретически цена акции формируется на основании прогнозов о будущих доходах и дивидендах компании. Хотя предсказать доходы не очень просто, вы можете изучить этот показатель за предшествовавшие периоды (в формуле Шиллера используются значения доходов за последние 10 лет) и сравнить его с ценой акции. Этот показатель, известный как P/E[151], позволяет рассчитать, что в долгосрочной перспективе рыночная цена акции обычно в 15 раз больше размера годовой прибыли компании.

В отдельных случаях бывают исключения, и иногда они вполне оправданны. Вполне оправданно, что компания в активно развивающейся отрасли (например, Facebook) может ожидать, что заработает в будущем больше, чем зарабатывала в прошлые годы. Соответственно, она заслуживает более высокого значения коэффициента P/E, чем компания в угасающей отрасли (например, Blockbuster Video). Однако Шиллер рассматривал среднее значение коэффициента P/E по всем компаниям, входившим в S&P 500.

Из теории следует, что при столь масштабном охвате различных отраслей высокое значение коэффициента P/E для компаний на растущих рынках должно уравновешиваться показателями компаний на рынках падающих, соответственно, в среднем значение общего коэффициента P/E должно быть более-менее постоянным.

Однако Шиллер установил, что дело обстоит совсем не так. В различные временные периоды значение P/E для всех компаний в списке S&P 500 изменялось от 5 (в 1921 г.) до 44 (в 2000 г., когда Шиллер опубликовал свою книгу). Шиллер обнаружил, что эти аномалии приводили к вполне предсказуемым последствиям для инвесторов. Когда значение P/E достигало 10, из этого следовало, что акции дешевы по сравнению с доходами, а реальная отдача по ним{738} составляла примерно 9 % годовых, то есть инвестиция в 10 тыс. долл. преобразовалась бы в 22 тыс. долл. через 10 лет. С другой стороны, при величине показателя P/E, равного 25, 10 тыс. долл., инвестированные в фондовый рынок, превратились бы через 10 лет в 12 тыс. долл. Когда же значение показателя становилось очень большим (30 и выше, как это наблюдалось в 1929 г. или в 2000?х гг.), инвесторы потерпели бы убытки.

Однако из подобных закономерностей ценообразования не следовало, что получать прибыль легко, если только вы не были в высшей степени терпеливыми. Они обретали смысл лишь в долгосрочной перспективе и почти ничего не могли сказать вам о том, что будет происходить на рынке через месяц или год. Даже при попытке заглянуть на несколько лет вперед они обладают лишь ограниченной предсказательной силой. Алан Гринспэн впервые использовал фразу «иррациональный оптимизм» в декабре 1996 г. для описания акций технологических компаний{739} в момент, когда значение коэффициента P/E для рынка S&P 500 составляло 28 – не так далеко от рекордного значения, равного 33 и поставленного в 1929 г. перед «черным вторником» и Великой депрессией. Значение для NASDAQ было еще выше. Однако пик пузыря наступил только через три года. Инвестор, обладающий идеальным предвидением и вложившийся в NASDAQ в день, когда Гринспэн произнес свою речь, мог бы увеличить свое состояние почти в четыре раза, если бы вышел с рынка в оптимальное время. Но если говорить о действительно надежных предсказаниях, то следует заметить, что показатель P/E позволяет сделать их лишь с прицелом на 10 или 20 лет вперед (рис. 11.7).

Рис. 11.7. Последующее отношение цены к прибыли (P/E) и доход от акций на фондовом рынке

Когда дело касается фондового рынка, уверенным нельзя быть почти ни в чем[152]. И даже выявленная закономерность может содержать в себе определенную комбинацию сигнала и шума{740}. Тем не менее выводы Шиллера подкрепляются и внушительной теорией, и сильными эмпирическими свидетельствами, поскольку его внимание к показателю P/E связано с фундаментальными показателями фондового рынка, а следовательно, шансы на их правдоподобие достаточно велики.

Почему же цены акций могут стать предсказуемыми в долгосрочной перспективе, когда они непредсказуемы в краткосрочной? Ответ можно найти в поведении трейдеров в условиях конкурентного давления, с которым они часто сталкиваются – как со стороны других компаний, так и со стороны их собственных начальников и клиентов.

Во многом теоретическая привлекательность гипотезы эффективного рынка состоит в том, что ошибки в ценах акций (типичные байесовские убеждения) должны корректировать сами себя. Предположим, что вы заметили, что цена акций MGM Resorts International (крупной компании из игровой отрасли) увеличивается на 10 % каждую пятницу, возможно, из-за того что трейдеры подсознательно хотят растратить часть своей прибыли в казино Атлантик-Сити за выходные. В одну из пятниц цена акций MGM составляет 100 долл., и вы ожидаете, что к концу торгового дня она вырастет до 110 долл. Что вам стоит сделать? Разумеется, купить акцию в расчете на быструю прибыль. Однако, когда вы покупаете акцию, ее цена повышается. Достаточно крупная сделка{741} может сразу вызвать увеличение рыночной цены акции со 100 до 102 долл. Но даже в этих условиях вы еще можете получить прибыль, поэтому вы покупаете еще одну акцию, и ее цена на рынке повышается до 104 долл. Вы продолжаете повторять эту операцию до тех пор, пока цена акции не достигнет своего справедливого значения 110 долл. И в этой ситуации у вас уже не остается возможности для извлечения прибыли. Однако обратите внимание на то, что произошло: пытаясь выявить ценовую аномалию, вы умудрились ее уничтожить.

В реальном мире закономерности будут далеко не такими очевидными. На рынке работают миллионы трейдеров и сотни аналитиков, которые занимаются одной лишь игровой отраслью. Насколько велика вероятность, что вы будете единственным, кто заметит, что цена этой акции всегда повышается на 10 % по пятницам? Скорее всего, в реальности вас будет мучить целый ряд вопросов: достаточно ли осмысленной выглядит статистическая закономерность, будет ли она наблюдаться в дальнейшем, и окажется ли сумма полученного дохода достаточной, чтобы покрыть ваши транзакционные издержки? Кроме того, открывшуюся перед вами возможность постараются использовать и другие инвесторы. Тем не менее вся эта конкуренция означает, что рынок должен быстро адаптироваться к значительным ценовым ошибкам, а незначительные ошибки не требуют особого внимания. По крайней мере, так утверждает теория.

Однако внимание большинства трейдеров, и особенно самых активных трейдеров, фокусируется на короткую перспективу. Они используют любую возможность для извлечения прибыли. Трейдеры размышляют о том, что произойдет через день, месяц или, возможно, через год, но редко беспокоятся о том, что будет дальше. Возможно, будущее и обладает высокой степенью предсказуемости, однако их работа никак с этим не связана.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Оптимизм

Оптимизм Американцы привыкли смотреть на жизнь with positive, то есть положительно. Сформулировать эту психологическую установку — я бы назвала ее философией оптимизма — можно так: все хорошо, а должно быть еще лучше. Это правильно. А то, что не хорошо — так это исключение, это

Миф № 23 На Западе легальные и эффективные медикаменты

Миф № 23 На Западе легальные и эффективные медикаменты Пояснение мифа: на территории РФ и СНГ большая часть медикаментов — фальсифицированные или контрафактные. На Западе же всё совсем наоборот: лекарства не только легальные, но и более качественные, эффективные. Так

Провокации, преступления и санкции — эффективные средства агрессии

Провокации, преступления и санкции — эффективные средства агрессии 93. Провокации в СМИ. Провокации на суше, на воде, в воздухе, в космосе с заранее обозначенными виновниками.94. Провокации против партий.95. Распространение проституции.96. Подслушивание и накопление

Рынки старые и новые

Рынки старые и новые Правительство старой Кореи рынки не любило – как и торговлю вообще. С точки зрения неоконфуцианства, которое было официальной идеологией страны с начала XV и до конца XIX века, торговля, по определению, являлась злом – хотя, пожалуй, и неизбежным.

Глава 39 НЕВОЗМОЖНЫЕ РЫНКИ

Глава 39 НЕВОЗМОЖНЫЕ РЫНКИ Слово «богатство» — на тот момент, когда мы проверяли это в последний раз — зафиксировано в Интернете в 52000000 документах, уступая только 142000000 упоминаний Бога. Маммона знает свое место… или нет?Проблема в том, что есть еще один термин, который

Флэш-рынки

Флэш-рынки Сегодня переход к наукоемкой системе богатства вновь преображает рынки в соответствии с переменами на уровне глубинных основ. Уяснив это, мы сможем представить себе картину будущего.В новой экономике с ее высокоскоростным оборотом рынки наводняются новыми

Эффективные методы борьбы: кризис жанра

Эффективные методы борьбы: кризис жанра Какие непосредственные формы борьбы за свои права может породить революционизация сознания широких неимущих масс? Следует признать, что к настоящему времени большинство традиционных форм борьбы доказали свою в лучшем случае

Рынки

Рынки Продолжим разговор о еде. В Канаде редко встретишь рынок. Если рынки и бывают, то выездные, раз в неделю, и маленькие.Но если уж есть крытый рынок, то он будет шикарный, образцово-показательный и практически лучший на свете. Кстати, в 2012 году рынок «St. Lawrence Market» в

Рынки рабочей силы

Рынки рабочей силы Рынки труда глобализованы в значительно меньшей степени, чем рынки товаров. Даже в рамках Евросоюза, где граждане входящих в него стран имеют право получить работу в любой из них, мобильность рабочей силы меньше, чем между американскими штатами. В мире

Оптимизм и пессимизм

Оптимизм и пессимизм «А чтоб вы все сдохли!..» Это, скорее, пессимизм. Хотя выражает не столько прогноз, сколько пожелание.Оптимизм – это уверенность в лучшем, а пессимизм – в худшем. Обычно считают так. Кто чего ждет от завтра.«У одного вид пропасти рождает мысль о мосте, у

67. Крытые рынки

67. Крытые рынки Единственное в своем роде зрелище представляет собой весной и летом, в ранние утренние часы, цветочный и фруктовый рынок. Вы изумлены, восхищены, — это самое интересное, что есть в Париже. Флора и Помона{110} протягивают здесь друг другу руки; лучшего храма

«Эффективные собственники»

«Эффективные собственники» Поговорим об экономике и «эффективных собственниках», за которых так радеет нынешняя власть. Ныне она вынуждена сквозь зубы признать, что проведенная ею так называемая «приватизация» никакой приватизацией не была. Ибо что такое приватизация?

«Эффективные менеджеры» в 1931 году

«Эффективные менеджеры» в 1931 году Внезапно на Чижевского свалилась еще одна напасть. Некоторые государственные менеджеры той поры. Вы думаете, что путинские «эффективные манагеры» появились только нынче? Нет, товарищи, практика назначения на руководящие должности

III. Царизм и внешние рынки

III. Царизм и внешние рынки Революция и контрреволюция доконали военные силы царизма. Солдаты, что стоят теперь под ружьем, все набраны после 1905 г. Это либо сознательные и непримиримые враги правительства, либо темные, запуганные, а то и развращенные реакцией выходцы

Эффективные реформы государственного управления требуют совместимости побудительных мотивов

Эффективные реформы государственного управления требуют совместимости побудительных мотивов Экономисты давно говорят о том, что для успеха любого проекта необходимо соответствие предпочтений всех участвующих целям или задачам этого проекта. Многие решения