1996–2000 годы

1996–2000 годы

Во время президентских выборов 1996 года, как было описано выше, сформировался тактический союз власти с олигархами, который был направлен на то, чтобы не допустить прихода к власти коммунистов. Опираясь на поддержку зарождавшегося класса собственников и значительной части интеллигенции, реформаторы победили.

Однако тактический характер этого союза проявился сразу после президентских выборов в стратегической развилке: кто должен управлять государством — законно избранные органы государственной власти или самые богатые бизнесмены страны?

Такие олигархи, как Б. Березовский и В. Гусинский, искренне полагали, что страной после выборов управляют они, они «наняли» Ельцина на работу в качестве президента. Их позиция сводилась к тому, что крупный бизнес должен управлять политиками, назначать и увольнять министров, определять, какая партия будет допущена к власти, какая политика должна проводиться. Крупный бизнес открыто потребовал приватизации власти.

Другой путь предполагал укоренение на российской земле институтов демократии, когда избрание президента, губернаторов, депутатов Госдумы и законодательных собраний регионов зависит не от олигархов, а от самих граждан. В условиях демократии все граждане должны быть равны перед законом, иметь равные права, и есть только один способ влиять на проводимую политику — объединяться в партии и убеждать сограждан в своей правоте.

Выбор в этой развилке оказался хронологически связан с аукционом по компании «Связьинвест». В нем власть и бизнес вступили в прямое противостояние. Суть спора была проста: достанется ли компания тому, кто предложит за нее больше денег на честном аукционе, или тому, кому она принадлежит «по понятиям». Позиция реформаторского крыла правительства (прежде всего А. Чубайса, Б. Немцова, О. Сысуева) была однозначна: приватизация «Связьинвеста» должна обеспечить отделение бизнеса от власти, формирование системы, при которой правила игры равны для всех. Позиция влиятельной части олигархов оказывалась иной: это изменение правил игры, на которое они не согласны.

Березовский и Гусинский считали, что и этот аукцион должен носить формальный характер, победителем станет определенный заранее олигарх. Им возражали: пришли другие времена, на тендере победит тот, кто готов внести в бюджет большую сумму. В итоге владелец «Норильского никеля» В. Потанин предложил больше, Б. Березовский с В. Гусинским проиграли.

Аукцион по «Связьинвесту» был образцом честной, открытой, справедливой и законной приватизации. Его организаторы даже за минуту до получения результата не имели понятия о том, кто победит, такова была технология. Прямым подтверждением этого стали цифры: в ходе жестких конкурентных торгов и без того казавшаяся в то время фантастической стартовая цена в 1180 млн долларов (больше, чем все доходы от приватизации в любом предшествовавшем году) выросла до 1875 млн.

Для проигравших олигархов цена была даже больше, чем бизнес. Они считали своей важнейшей задачей во что бы то ни стало добиться победы над правительством. Была создана коалиция, включившая значительную часть олигархов, которые объединили свои политические, информационные и финансовые ресурсы, чтобы наказать организаторов аукциона и отнять «Связьинвест». Потрачены огромные деньги на взятки, подкуп работников спецслужб, на мощную информационную атаку с целью политически уничтожить министров-реформаторов. Эти события получили в дальнейшем названия «Первая банковская война» и «Битва при „Связьинвесте“».

Реформаторы понесли значительные потери, часть из них лишилась своих постов. Однако «Связьинвест» не был отдан Березовскому и Гусинскому, доходы бюджета от продажи его акций ушли на первоочередные государственные нужды. Было доказано, что наше государство может обеспечить равные условия для противостоящих бизнес-групп, не является их агентом, а способно встать над ними там, где это необходимо. Противостояние правительства и олигархов в 1997 году осталось в истории одной из первых успешных попыток изменения характера российского капитализма, отделения власти от собственности.

* * *

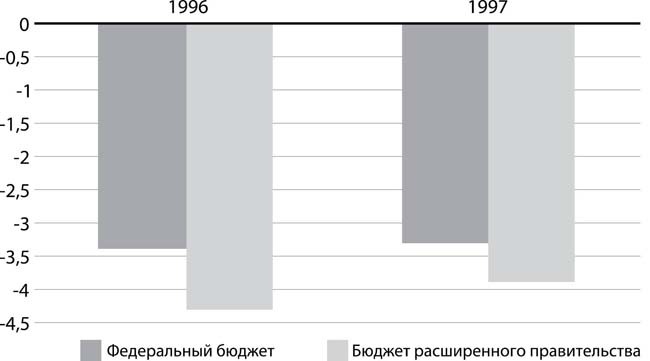

Между тем финансовая ситуация в стране оставалась сложной. Отказ с конца 1994 года от эмиссионного финансирования государственного бюджета привел к резкому снижению темпов роста потребительских цен (рис. 14). Однако ужесточение денежной политики в условиях политической борьбы было лишь в ограниченной степени подкреплено ужесточением бюджетной политики (рис. 15).

Рис. 14. Темпы роста потребительских цен в России в 1996–1997 годах, % к соответствующему кварталу предыдущего года

Источник: База данных ГУ — ВШЭ. — http://stat.hse.ru/exes/tables/CPI_Q_CHI.htm

Рис. 15. Дефицит федерального бюджета и бюджета расширенного правительства в 1996–1997 годах, % ВВП

Источник: Росказна. — www.roskazna.ru

Сочетание жесткой денежной политики (поддержание стабильного курса рубля) и мягкой бюджетной (покрытие дефицита бюджета за счет рублевой эмиссии) — важнейшая особенность всего экономического курса рассматриваемого периода. Хорошо известно, что это сочетание создает риски устойчивости финансовой системы. Однако оно было вынужденным, его причины уходят корнями в политическую плоскость. В формировании бюджетной политики ключевую роль играет парламент, утверждающий бюджет. Все это время он находился под сильным влиянием или полным контролем коммунистов. Основным вектором всех бюджетных баталий правительства и парламента было стремление последнего завысить расходы за счет необоснованного завышения доходов или увеличения дефицита бюджета из любых источников.

Политически этот вектор был беспроигрышным: на стадии формирования бюджета коммунисты выглядели как защитники интересов тружеников села, служащих социальной сферы, военно-промышленного комплекса и т. д., а на стадии выполнения (точнее, неизбежного невыполнения) этих расходов — как строгие критики провалов правительства, не сумевшего обеспечить взятые обязательства. Именно поэтому неизбежную слабость бюджетной политики правительству и Центральному банку приходилось компенсировать дополнительной жесткостью денежной политики. Такую противоречивую политику, когда бюджет не сбалансирован и Минфин привлекает ресурсы Центрального банка для покрытия бюджетных расходов, нельзя продолжать долго. Рано или поздно доверие к устойчивости национальной валюты будет подорвано. Российские власти пытались решить это противоречие, наращивая государственный долг.

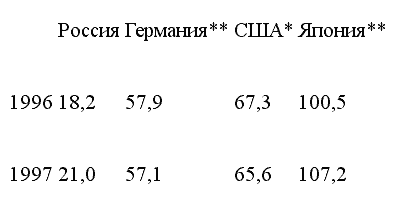

Эта тактика была рискованной, но единственно осмысленной. В 1997 году доля внутреннего государственного долга в ВВП России по международным меркам была скромной (табл. 7). К тому же начавшийся в 1997 году экономический рост давал надежду, что отношение долга и ВВП стабилизируется.

Таблица 7

Государственный внутренний долг России, США, Японии и Германии в 1996–1997 годах (на конец года), % ВВП

* Federal public debt.

** General government debt (gross).

Источники: Данные по России — Минфин РФ; по США — US Office of Management and Budget (http://www.whitehouse.gov/omb/budget/fy2010/assets/hist.pdf); по Японии и Германии — МВФ. World Economic Outlook, April 2009.

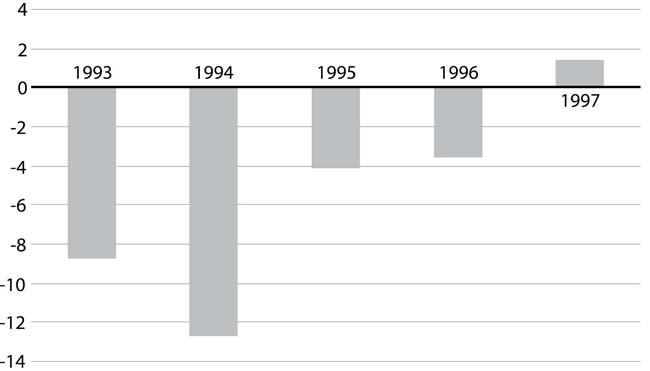

Экономический рост в России начался позже, чем в Восточной Европе. Это нетрудно понять, учитывая большую протяженность периода социалистического эксперимента в России, структурные диспропорции, связанные с милитаризацией экономики СССР. Но в 1997 году этот рост стал реальностью (рис. 16). Отсюда энтузиазм инвесторов, готовность вкладывать деньги в Россию.

Рис. 16. Темпы экономического роста/спада в России в 1993–1997 годах, % к предыдущему году

Источник: МВФ — World Economic Outlook, April 2009.

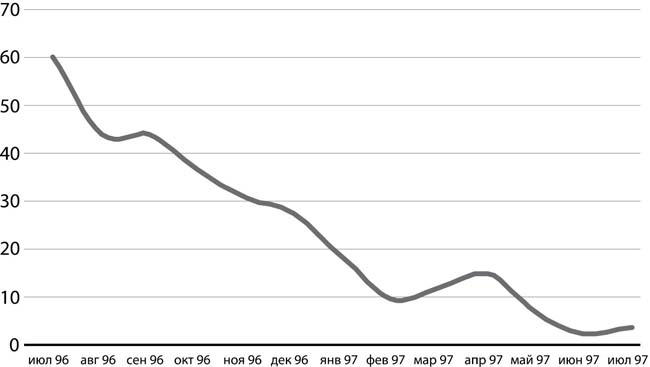

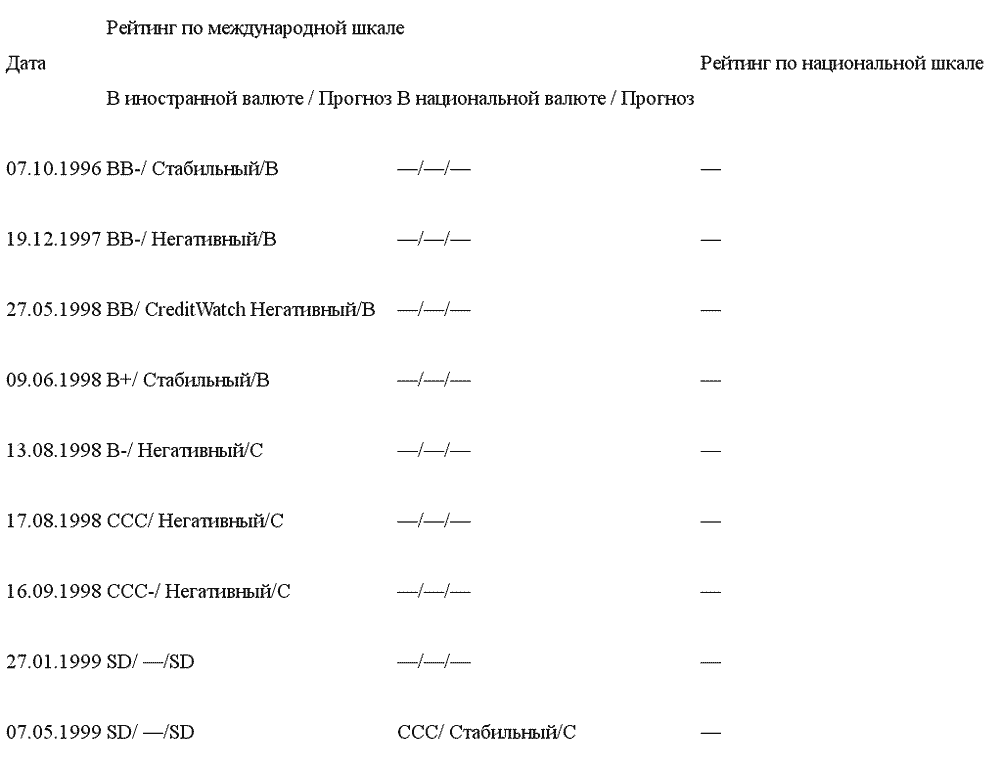

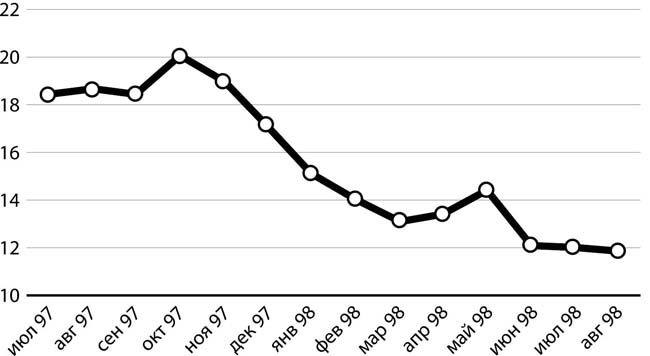

В 1997 году процентные ставки по государственным краткосрочным обязательствам (ГКО) снижались (рис. 17). В реальном исчислении они приближались к нулевым. Зато кредитный рейтинг России к 1996 года постепенно стабилизировался[39] (табл. 8).

Рис. 17. Реальная процентная ставка по ГКО с июля 1996 года по июль 1997 года, %

Примечание. Реальная ставка по ГКО рассчитывается на основе темпов инфляции за предыдущие шесть месяцев в годовом выражении и равняется среднему доходу по ГКО на вторичном рынке для всех сроков обращения за вычетом изменений индекса потребительских цен за предыдущие шесть месяцев в годовом выражении. С сентября 1995 года по март 1996 года — среднему доходу по ГКО на вторичном рынке для всех сроков обращения за вычетом изменений индекса потребительских цен за предыдущие три месяца в годовом выражении.

Источник: Обзор экономики России. Основные тенденции развития, II квартал 1996 — IV квартал 1997 годов / Российско-европейский центр экономической политики. М., 1997, 1998. — http://www.budgetrf.ru/Publications/Magazines/recep/RECP_index0.htm

Таблица 8

Кредитный рейтинг России по материалам Standard&Poor’s в 1996–1999 годах

Источник: Standard&Poor’s.

Однако сочетание мягкой бюджетной и жесткой денежной политики, открытость экономики, растущая зависимость отечественных финансов от притока или оттока капитала на развивающиеся рынки, зависимость платежного баланса страны от трудно прогнозируемых и изменявшихся в широком диапазоне цен на сырьевые ресурсы создавали риски устойчивости экономического роста, финансовой стабильности.

Таким образом, к концу 1997 года экономика, сохранявшая серьезные уязвимые для внешних факторов риски, тем не менее впервые с конца 1980-х годов вошла в зону экономического роста. По совокупности всех экономических и политических внутренних факторов Россия имела реальные шансы превратить начавшийся экономический рост в долговременный. Однако проблемы пришли, откуда их не ждали.

К середине 1990-х годов Юго-Восточная Азия считалась образцом экономического роста. Выражения «юго-восточное экономическое чудо», «азиатские тигры» стали общим местом в газетных заголовках. Причинам такого многолетнего динамического роста, финансовой стабильности посвящено немало квалифицированных работ[40]. Авторы некоторых публикаций обсуждали проблемы устойчивости экономического роста в этом регионе[41], но и в них не было конкретного анализа возможности развития кризиса в нем.

Мировая экономика на протяжении последних 200 лет динамично менялась. Конфигурация финансовой и денежной систем, сложившаяся к моменту кризиса в Юго-Восточной Азии (отсутствие золотовалютного стандарта, плавающие курсы мировых резервных валют, открытые рынки капитала), сформировалась сравнительно недавно — в 1970–1980-х годах. Экспертное сообщество плохо понимало, как эта система работает, поэтому квалифицированные специалисты не сумели предвидеть ни мексиканский кризис 1994 года, ни кризис в Юго-Восточной Азии 1997–1998 годов[42].

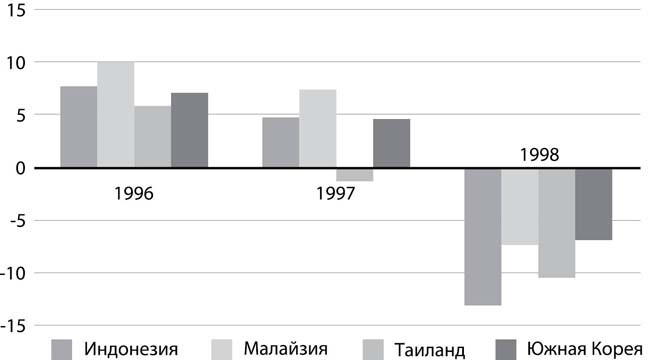

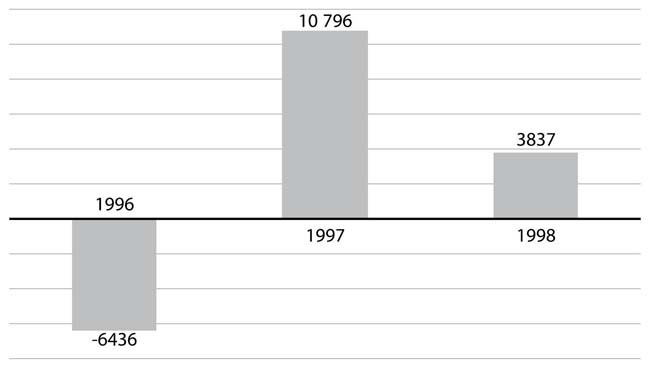

Важнейшим фактором изменения динамики экономического роста было резкое и неожиданное для большинства экспертов и инвесторов и менение баланса притока-оттока капиталов в страны Юго-Восточной Азии (рис. 18). За ним последовали радикальные изменения темпов роста этих экономик (рис. 19).

Рис. 18. Баланс притока/оттока капитала* в Южную Корею в 1996–1998 годах, млн долларов

* Баланс счета операций с капиталом и финансового счета.

Источник: МВФ — IFS database, CD-ROM ed., June 2009.

Рис. 19. Темпы прироста ВВП в Индонезии, Малайзии, Таиланде и Южной Корее в 1996–1998 годах, % к предыдущему году

Источник: Всемирный банк — World development indicators, 2009.

Инвесторы опасались, что происходившее в некоторых развивающихся странах могло распространиться на экономики сходных уровней развития. Они начали выводить финансовые ресурсы с таких рынков, принимая гипотезу, что проблемы, с которыми столкнулись страны Юго-Восточной Азии, могут распространиться на Латинскую Америку и постсоветское пространство. В таких ситуациях главные заботы участников рынка связаны не с долгосрочными перспективами той или иной экономики, а с сохранностью денег собственников. Временной горизонт ключевых решений становится коротким. Для стран, относящихся к категории развивающихся рынков и имеющих значительную краткосрочную задолженность, это создает непростые проблемы. Особенно это относится к странам, где финансовый и платежный баланс зависит от динамики цен на рынке сырья (рис. 20).

Рис. 20. Динамика цены на нефть марки Brent в июле 1997 — августе 1998 года, доллары за баррель

Источник: МВФ.

Инвесторам нетрудно понять, как происходящее на сырьевых рынках скажется на финансовых рынках. Отсюда их естественная реакция — вывод средств с наиболее рискованных рынков (рис. 21).

Рис. 21. Приток/отток капитала* в России в 1996–1998 годах, млн долларов

* Баланс счета операций с капиталом и финансовыми инструментами.

Источник: МВФ.

Начавшиеся позитивные тренды в российской экономике позволили, в частности, создать и нарастить золотовалютные резервы. В июле 1997 года в России они достигли 10,3 % ВВП (24,4 млрд долларов), в Бразилии — лишь около 7 % ВВП (63,8 млрд долларов)[43]. Тем не менее, обе страны входили в зону высоких экономических рисков, вызванных разворачивающимся кризисом в Юго-Восточной Азии.

Таким образом, едва сформировавшаяся российская рыночная экономика оказалась под двойным ударом — резкого снижения мировых цен на нефть и кризиса, начавшегося в Юго-Восточной Азии и перекинувшегося на Латинскую Америку. Кризис охватил более 20 государств. В Таиланде, Южной Корее, Филиппинах, Аргентине и Эстонии он привел к смене действовавшей власти. Причем в Индонезии и на Филиппинах был нарушен конституционный выборный процесс. В Индонезии в 1998 году и в Аргентине в 2001 году кризис сопровождался кровавыми столкновениями демонстрантов с властью, имелись раненые и погибшие (табл. 9).

Таблица 9

Мировой экономический кризис 1997–1999 годов

Источник: По материалам, предоставленным С. Жаворонковым и С. Шульгиным (ИЭПП).

В условиях изменившейся финансово-экономической ситуации, при падении цен на экспортные товары, составлявшие основу платежного баланса, возникла важная развилка: радикально снизить курс национальной валюты или сохранить его относительную стабильность?

Оба решения были рискованными. Радикальное снижение курса национальной валюты создавало угрозу стабильности банковской системы. Ведь при сочетании жесткой денежной и мягкой бюджетной политики банковская система гарантирует выполнение контрактов по валютным займам. Но при масштабной девальвации национальной валюты возвратить займы сложно. Решение о резком снижении курса национальной валюты означает, по сути, банкротство крупнейших частных банков: банковская паника, утрата населением значительной части вкладов, паралич системы кредитования реального сектора, остановка экономического роста. Причем в общественном сознании, тем более в политическом пространстве причиной такого катастрофического развития событий будут считаться сами действия правительства и Центрального банка по девальвации.

Но отказаться от девальвации рубля было тоже рискованно. Это создавало реальные риски утраты валютных резервов страны. Высокий спрос на валюту по выгодному для покупателей курсу, который вынужден поддерживать Центральный банк, быстро лишит его валютных резервов. Бразильские денежные и финансовые власти осознали этот вызов раньше российских. Они внесли коррективы в денежную и бюджетную политику почти сразу после начала кризиса в Юго-Восточной Азии.

Российские власти в то время были парализованы конфликтом между правительством младореформаторов и олигархами и, в отличие от бразильских властей, отреагировали на этот вызов позже. Последствия оказались серьезными: у инвесторов снизилось доверие к способности России выполнить свои финансовые обязательства.

В апреле 1998 года президент принял решение выдвинуть на должность председателя правительства С. Кириенко. Новое правительство хорошо понимало, что для защиты экономики от надвигающегося извне кризиса необходима жесткая программа мер, которая была бы поддержана международными финансовыми институтами. Такая программа была оперативно разработана. В июне президент назначил своего представителя для проведения переговоров. Не вдаваясь в подробности, отметим самое важное: в сложных переговорах летом 1998 года удалось согласовать с Международным валютным фондом и Мировым банком пакет мер финансовой стабилизации и необходимые для этого ресурсы в размере 25 млрд долларов. Однако контролируемая коммунистами Госдума отказалась его принять[44]. С политической точки зрения депутаты оказывались в ситуации двойного выигрыша: борясь с «закабалением России международным капиталом с помощью иностранных займов», они получали поддержку действий, которые неизбежно вели к экономической катастрофе, наносившей страшный удар по президенту и правительству и открывавшей коммунистам реальный путь к власти.

Инвесторы быстро поняли суть произошедшего и к началу августа 1998 года сделали вывод: надо скорее выводить деньги из России.

К 14–15 августа 1998 года стало ясно: если тенденции на финансовых рынках сохранятся, золотовалютные резервы будут исчерпаны, Россия, уйдя от подобной катастрофы в январе 1995 года, снова окажется в положении, в каком был СССР в ноябре 1991 года.

Возникла новая развилка: отказаться от торможения инфляции и для погашения накопленного долга по ГКО вернуться к эмиссионному финансированию госбюджета или пойти на прямой дефолт по государственным ценным бумагам?

При всей драматичности этих вариантов их следовало рассматривать предельно рационально в весьма сжатое и эмоционально насыщенное время.

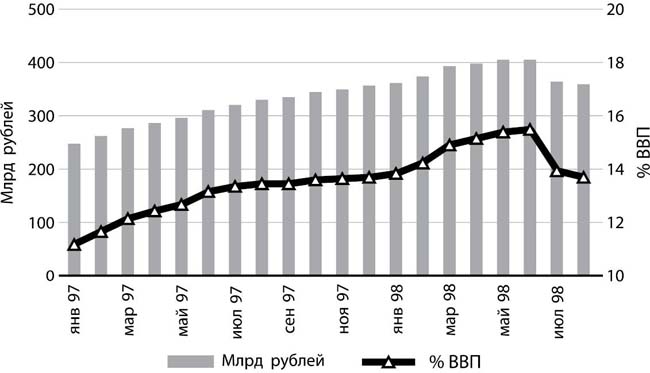

Задолженность государства по ГКО-ОФЗ на 1 августа 1998 года составила 363 млрд рублей, что примерно равнялось запланированной сумме доходов федерального бюджета (рис. 22). В августе 1998 года правительство еженедельно занимало на рынке около 15 млрд рублей, из них 8 млрд рублей направлялись на погашение выпущенных ранее долговых обязательств, оставшиеся 7 млрд рублей — на здравоохранение, образование, социальные пособия, оборонные расходы, содержание государственных служб.

Рис. 22. Динамика государственного долга по ГКО-ОФЗ в январе 1997 — августе 1998 года

По оценкам ИЭПП, при эмиссионном финансировании погашаемых до конца 1998 года ГКО-ОФЗ прирост денежного предложения за август — декабрь 2008 года составил бы около 150 %, что разогнало бы инфляцию до уровня 10–12 % в месяц. Иными словами, прирост потребительских цен в 1998 году достиг бы 45–50 %, а в 1999 году — 120–140 %.

Не было уверенности, что при таком уровне инфляции производители сельскохозяйственной продукции согласятся поставлять в города продовольствие. Мировая экономическая история не вселяла оптимизма относительно того, что такая задача разрешима.

Был выбран второй вариант, также крайне неприятный и связанный с последствиями описанной выше вынужденной мягкой бюджетной политики 1995–1997 годов — дефолт по государственным ценным бумагам. Было ясно, что это решение нанесет удар по инвестиционной привлекательности российской экономики, стабильности банковской системы, сохранности вкладов населения. Но оно во многом повторяло опыт Южной Кореи, принявшей сходные решения в декабре 1997 года, оказавшиеся достаточно эффективными[45]. Выбранный вариант поддержали мировые финансовые институты, в том числе МВФ. Решение о дефолте по ГКО и снижении курса рубля было принято между 14 и 16 августа и объявлено 17 августа 1998 года. Более 90 % держателей государственных ценных бумаг в России согласились на предложенные властями условия реструктуризации[46].

* * *

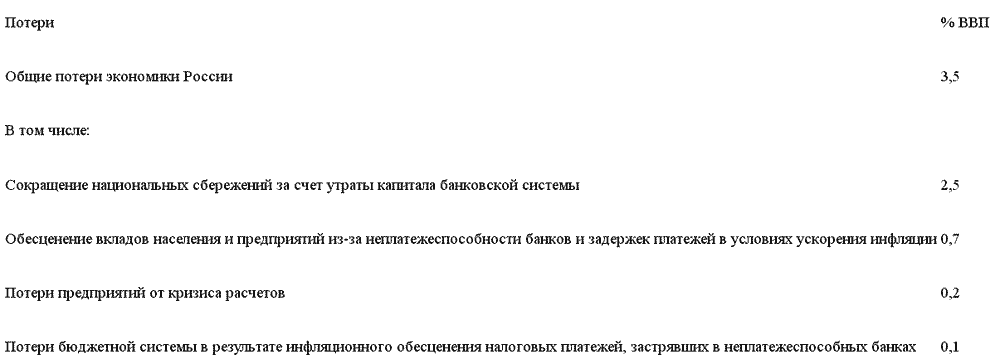

Кризис и дефолт августа 1998 года привел к немедленным тяжелейшим последствиям для населения и для всей экономики страны (табл. 10 и табл. 11).

Таблица 10

Потери от кризиса 1998 года

Примечание. Часть потерь российской банковской системы стала оборотной стороной выигрыша бюджета, переложившего на банки и население издержки по решению проблем бюджетно-долгового кризиса и резко сократившего расходы по обслуживанию государственного долга, благодаря замораживанию и реструктуризации ГКО-ОФЗ и дефолту по облигациям, выпущенным в рамках реструктуризации советского долга перед Лондонским клубом.

Источник: http://www.vedi.ru/o_cr/cr0015_r.htm 1999

Таблица 11

Последствия кризиса 1998 года

Резко ухудшилась платежеспособность банков, выросло число их банкротств. Если в первой половине 1998 года проблемные банки составляли около 30 % всех банков, то к 1 октября — почти 50 %, в них было сосредоточено около 40–45 % банковских активов. Число коммерческих банков за 1998 год сократилось на 13 % (с 1697 до 1476)

Уменьшились активы банков в результате обесценения ценных бумаг и увеличения доли сомнительной и безнадежной задолженности в кредитных портфелях банков. Работающие активы банков сократились с 20 % ВВП в январе 1998 года до 15 % в январе 1999 года, а при снятии эффекта переоценки валютных кредитов — до 9,6 % ВВП

Население и предприятия изъяли существенную часть своих сбережений из банковской системы

Экономику поразил масштабный кризис расчетов, значительные потери понесли и предприятия, и бюджетная система

Потери банковской системы оценивались в 50–60 % банковского капитала, прямые убытки достигли 25–30%

Источник: http://www.vedi.ru/o_cr/cr0015_r.htm

В стране впервые за многие годы возродились панические настроения по поводу дефицита продуктов массового спроса[47]. Угроза гиперинфляции и паралича продовольственного снабжения городов, которая ушла в прошлое в начале 1990-х годов, вновь стала активно обсуждаться (рис. 23).

Рис. 23. Индекс потребительских цен в августе 1998 — декабре 1999 года, % к соответствующему периоду предыдущего года

Источник: База данных ГУ — ВШЭ. — http://stat.hse.ru/exes/tables/CPI_M_CHI.htm

Особенно болезненным было то, что больше всего от кризиса пострадал только начавший зарождаться средний класс — те, кто, поверив в новую экономику, начал свой бизнес. Сотни тысяч едва оформившихся частных собственников потеряли свой бизнес, миллионы граждан лишились работы.

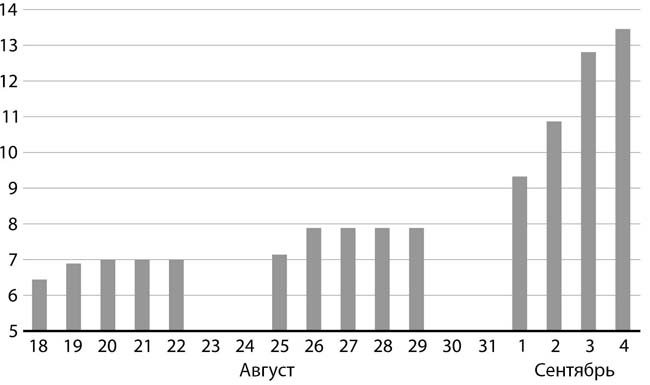

Политическая плата за дефолт августа 1998 года была крайне тяжелой. Поддержка президента Б. Ельцина, заявившего за несколько дней до снижения курса рубля и дефолта, что снижения курса рубля не будет[48], была подорвана, правительство «молодых реформаторов», возглавляемое С. Кириенко, отправлено в отставку. То же произошло и с руководством Центрального банка. Люди, с которыми руководители МВФ в середине августа оговаривали условия и программу финансовой стабилизации в России, договорились о финансовой помощи, оказались не у дел. Это де-факто снимало с руководства Международного валютного фонда принятые обязательства. Вернувшийся в Белый дом на короткое время в качестве исполняющего обязанности премьер-министра В. Черномырдин перед обсуждением его кандидатуры в Государственной Думе заявил о необходимости управляемой эмиссии, возврате к финансированию бюджетного дефицита за счет кредитов Центрального банка. Курс рубля по отношению к доллару рухнул (рис. 24).

Рис. 24. Обменный курс рубля по отношению к доллару между 17 августа и 4 сентября 1998 года, рублей за доллар

Источник: ЦБ РФ.

В этой ситуации президент Б. Ельцин пошел на уникальный и крайне рискованный политический маневр: назначение первого в истории пореформенной России левого правительства во главе с Е. Примаковым. При всей персональной лояльности нового премьера президенту (в предшествующие 5 лет он назначался Б. Ельциным на ответственные посты руководителя Службы внешней разведки, затем министра иностранных дел), в правительство на ключевые посты были назначены умеренные левые, опиравшиеся на парламентское большинство коммунистов в Госдуме.

Страна вновь оказалась перед исторической развилкой: возврат к социализму или продолжение построения рыночной экономики на основе частной собственности?

СМИ были полны утверждениями о том, что кризис поставил крест на российских реформах, доказал их несостоятельность, что в России рыночные преобразования невозможны и надо искать особый третий путь. Высказывались прогнозы о грядущей национализации, возрождении Госплана, неумеренной денежной эмиссии.

Перед правительством встал выбор: сделать то, что предлагало на протяжении многих лет парламентское большинство, то есть отказаться от поддержки МВФ и Мирового банка, вернуться к эмиссионному финансированию бюджета — что означало бы войти в режим гиперинфляции с ее предвидимыми последствиями, или же вернуться к консервативной финансовой политике, согласиться с тем, что инфляционный всплеск конца августа — сентября 1998 года снизит финансовые обязательства государства и создаст базу для последующего снижения инфляции?

В этой развилке значительную роль вновь сыграл персональный фактор. Опытнейший политик Примаков при всех советах левых хорошо понимал, что в этот раз именно этим политическим силам и ему персонально придется отвечать за последствия.

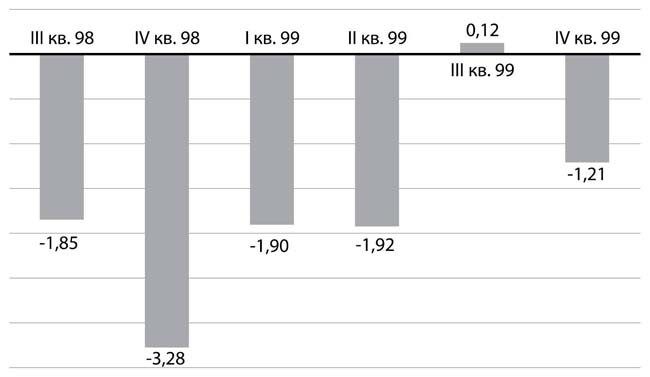

Правительство Примакова не приняло предложения вернуть частную собственность государству, установить контроль над ценами, усилить денежную эмиссию. При минимальном объеме принятых решений оно удержало политическую стабильность в России на фоне резкого снижения жизненного уровня и кризиса банковской системы. На практике после девяти месяцев пребывания Е. Примакова у власти страна имела профицит бюджета, договоренность с МВФ и Мировым банком о кредитах и ту же экономическую политику, что проводило прежнее правительство (рис. 25).

Рис. 25. Дефицит/профицит консолидированного бюджета РФ в III квартале 1998 — IV квартале 1999 года, % ВВП

Источник: Росказна.

Эксперимент по пребыванию левых осенью 1998 года у руля власти показал, что они не смогли развернуть страну назад, в «светлое советское прошлое». На практике было доказано, что и в России выход из кризиса и дальнейшее развитие экономики возможны только в условиях макроэкономической стабилизации и на основе частной собственности.

Левые, придя к власти в 1998 году, оказались не в состоянии реализовать ни один из своих лозунгов — ни национализацию промышленности, ни отмену хождения доллара, ни введение госконтроля за ценами. Этот исторический эксперимент показал: проведенные ранее рыночные преобразования задали рамки для принятия глобальных экономических решений. Левые не смогли вырваться за эти рамки.

Механизмы рыночной экономики достигли такой зрелости, что их реакция на кризис оказалась вполне адекватной. Разорялись неэффективные убыточные производства, а компании, способные расти и развиваться, росли и развивались. Долгосрочные последствия выбранной в результате дефолта развилки и последующие действия правительства Примакова привели к тому, что начавшийся в 1997 году и прерванный кризисом 1997–1998 годов экономический рост в России возобновился уже в начале 1999 года и оказался устойчивым на протяжении следующего десятилетия (рис. 26).

Рис. 26. Темпы прироста ВВП в III квартале 1998 — IV квартале 1999 года, % к соответствующему периоду предыдущего года

Источник: База данных ГУ — ВШЭ. — http://stat.hse.ru/exes/tables/GDP_Q_I.htm

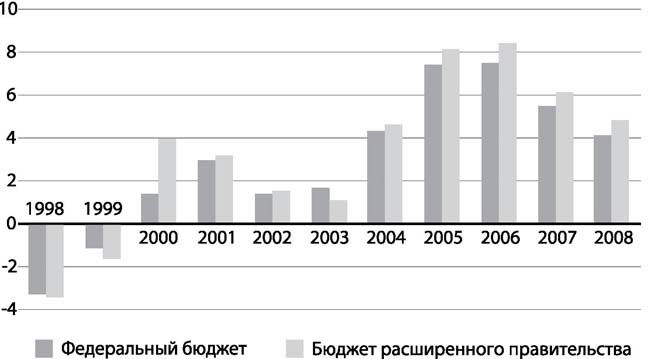

Финансы страны стабилизировались (рис. 27).

Рис. 27. Баланс* федерального бюджета и бюджета расширенного правительства в 1998–2008 годах, % ВВП

* «-» — дефицит, «+» — профицит бюджета.

Источник: Росказна.

К весне 1999 года коммунисты, вдохновленные позитивной экономической динамикой, опираясь на парламентское большинство, пошли в решающую политическую атаку на Президента и вынесли на голосование вопрос об импичменте президенту Б. Ельцину[49]. Ответ Ельцина был характерен для его политического стиля: он отправил в отставку правительство Е. Примакова. Голосование по импичменту президента для коммунистов кончилось неудачно. Имевшегося у них простого большинства оказалось недостаточно для получения конституционного большинства по поставленным вопросам. Ни по одному из пунктов обвинения не было набрано необходимых 300 голосов. За обвинение в развале СССР проголосовало 239 депутатов, за обвинение в событиях 1993 года — 263, за обвинение в развале армии — 241, за обвинение в войне в Чечне — 283, за обвинение в геноциде российского народа — 238. Таким образом, Ельцин блестяще завершил уникальный политический эксперимент по назначению и отставке левого правительства в России.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

1996 год

1996 год 4 января 1996 года сто представителей российской интеллигенции обратились к президенту России — остановить чеченскую войну.9-18 января 1996 года происходил рейд отряда боевиков под командованием Салмана Радуева на территории Дагестана.9 января 1996 года Указом

2000-е годы: что произошло с политической системой

2000-е годы: что произошло с политической системой Свой анализ того, что произошло с политической системой в России в первое десятилетие нового столетия, я хотел бы начать с повторения главного тезиса предыдущей главки, а именно: 1990-е годы не были периодом развития России по

1994–1996 годы

1994–1996 годы Этот период, насыщенный сложными развилками в экономической политике, был прологом к главной политической развилке всех 1990-х годов — президентским выборам 1996 года. Существенное падение производства, снижение уровня жизни населения, накапливавшаяся

2000–2008 годы

2000–2008 годы Следующая развилка, которая широко обсуждалась в прессе, на наш взгляд, не была реальной. Она сводилась к вопросу, сочтет ли Б. Ельцин возможным и необходимым остаться президентом на третий срок. Мы были убеждены, что это невозможно. Это противоречило

Наши роковые годы. — Пропаганда «Сионских Протоколов» и погромы на юге России. Конец 1917 г. и следующие годы

Наши роковые годы. — Пропаганда «Сионских Протоколов» и погромы на юге России. Конец 1917 г. и следующие годы В России — и до революции и после нее, при Временном Правительстве — антисемитизм был чужд для большинства во всех слоях общества, — и потому в 1918 г. нам в Парижа, на

1996

1996 Детское мясо 23 января 1996, «МК» Премьер-министру России Черномырдину В. С.Дорогой Виктор Степанович! Я рискую обратиться к вам с письмом, хотя мы почти незнакомы. Постараюсь объяснить, почему. Вы – человек, проживший большую трудную жизнь. Вы – человек поколения,

1999–2000 годы Правые и власть: несостоявшиеся союзники

1999–2000 годы Правые и власть: несостоявшиеся союзники Добившись реального успеха на выборах 1999 года, правые поспешили закрепить его как на федеральном, так и на региональном уровне. В Госдуме была сформирована фракция из 33 депутатов – четвертая по величине. Руководство

1996

1996 3 января, Переделкино

Радикальная трансформация геополитической функции Турции в 1990-е — 2000-е годы: кризис атлантизма

Радикальная трансформация геополитической функции Турции в 1990-е — 2000-е годы: кризис атлантизма Беглый анализ новейших изменений в геополитической картине мира показывает контекст, в котором меняются геополитические функции всех основных игроков. В огромной степени

О том, как академики–демографы «вешают лапшу на уши» о фактических русских потерях в 1990–2000‑е годы

О том, как академики–демографы «вешают лапшу на уши» о фактических русских потерях в 1990–2000?е годы В начале 2013 года в интернете и печатных изданиях РФ стали массово публиковать сообщение: «За 21 год, между переписями 1989 и 2010 годов, русских стало меньше на 8,8

Михаил Юрьев Публицист Родился в 1959 г. в Москве. Образование - биологический факультет МГУ (1978 г.). Заместитель Председателя Государственной Думы РФ второго созыва (1996-2000 гг.). Президент Лиги промышленников России. Автор книги "Третья империя". Какая экономика нужна Новой России

Михаил Юрьев Публицист Родился в 1959 г. в Москве. Образование - биологический факультет МГУ (1978 г.). Заместитель Председателя Государственной Думы РФ второго созыва (1996-2000 гг.). Президент Лиги промышленников России. Автор книги "Третья империя". Какая экономика нужна Новой

Михаил Юрьев Публицист Родился в 1959 г. в Москве. Образование - биологический факультет МГУ (1978 г.). Заместитель Председателя Государственной Думы РФ второго созыва (1996-2000 гг.). Президент Лиги промышленников России. Автор книги "Третья империя". Какая экономика нужна Новой России

Михаил Юрьев Публицист Родился в 1959 г. в Москве. Образование - биологический факультет МГУ (1978 г.). Заместитель Председателя Государственной Думы РФ второго созыва (1996-2000 гг.). Президент Лиги промышленников России. Автор книги "Третья империя". Какая экономика нужна Новой

ЭКСПРОМТ С ЭКСПО — 2000 (Рассказ о всемирной выставке ЭКСПО-2000 в Ганновере)

ЭКСПРОМТ С ЭКСПО — 2000 (Рассказ о всемирной выставке ЭКСПО-2000 в Ганновере) АНОНСИРОВАТЬ эту выставку было бы поздновато: она действует уже пятый, официально последний из отведенных для нее месяцев, хотя, cогласитесь, слышим или читаем о ней мы явно немного. Однако и

МЕЖДУНАРОДНЫЙ СЛАВЯНСКИЙ КУЛЬТУРНЫЙ ЦЕНТР (2000-летие Рождества Христова. Открытие сезона 2000-2001 гг.)

МЕЖДУНАРОДНЫЙ СЛАВЯНСКИЙ КУЛЬТУРНЫЙ ЦЕНТР (2000-летие Рождества Христова. Открытие сезона 2000-2001 гг.) 6-30 сентября. "РОЖДЕНИЕ КИНО". Выставка работ преподавателей и выпускников художественного факультета ВГИК 2000 года (эскизы к фильмам). Цена билета — 5 рублей, льготный