Глава 7. Кризисы религии денег.

Глава 7. Кризисы религии денег.

Кризисы и политэкономия

Если у обычного человека есть стабильное жильё, еда, одежда, лекарства, то ему не так уж и интересно, какие именно процессы происходят внутри экономики. Но тут появляются экономические кризисы.

С момента возникновения религии денег экономические кризисы происходят регулярно. Они возникают как минимум раз в десять лет, и, как правило, не связаны с природными явлениями, а только с поведением самих людей. Последствия кризисов могут свестись как просто к временному затягиванию поясов, так и к многолетним депрессиям, которые заканчиваются мировыми войнами и миллионами трупов.

В современной политэкономии существует три основные теории возникновения кризисов и борьбы с ними – классическая, монетаристская и теория Кейнса.

Кризисы и классическая политэкономия

Классическая политэкономия, берущая начало от Адама Смита, вообще не видит проблемы в кризисах. Поскольку рынок считается саморегулирующимся, то зачем вмешиваться в его объективные законы?

Классическая политэкономия считает кризисы естественным явлением, которое помогает естественному отбору. Кризисы оставляют в бизнесе только лучшие фирмы, а живых – только лучших людей.

Более того, считается, что любое вмешательство государства или иной силы как раз и вызывает кризисы. Стандартные рекомендации классической политэкономии – уменьшить налоги, сократить государственные расходы, уменьшить регулирование рынка, а в идеале вообще свести государственное вмешательство на нет.

Этот подход замечателен для тех, у кого в момент наступления кризиса имеется круглое состояние. Но все кризисы связаны с безработицей. Для тех людей, у которых единственным источником пропитания является продажа собственного труда, кризис представляет прямую угрозу выживания. Поскольку в момент кризиса большинство населения оказывается именно в ситуации выбора между жизнью и смертью, то это приводит к понятному недовольству и конфликтам в обществе.

Последовательное и добросовестное применение классической политэкономии привело к локальным войнам и революциям на протяжении всего XIX века. Венцом этой политики стала Первая мировая война, закончившаяся революциями во многих странах Европы. Но этого было мало, и правительства продолжали следовать рекомендациям Адама Смита.

Они привели к Великой депрессии 1930-х годов, к фашизму, ко Второй мировой войне и сильнейшему разрушению Европы.

* * *

Обобщая подход классической политэкономии, можно сказать, что она переносит принципы работы микроэкономики на макроэкономику, принцип работы одной фирмы – на работу общества в целом. На уровне одной фирмы, действительно, чем меньше налоги и чем меньше вмешательство государства, тем лучше живётся этой фирме.

Но отдельная фирма – это открытая система с одним входом и выходом. Экономика в целом – это замкнутая система, в которой все входы и выходы в конечном итоге связаны. Эта связь входов и выходов может замыкаться как внутри одной страны, так и внутри экономики мира в целом.

То, что годится для открытой системы, не будет работать в замкнутом пространстве. Например, в случае одного автомобиля, сжигание кислорода на его входе и выхлопные газы на его выходе не несут больших проблем. Можно поставить на него больший двигатель и увеличить выхлопы, автомобиль станет быстрее и мощнее. Но если взять замкнутую систему города, то увеличение выхлопов каждым автомобилем приводит к весьма серьёзным проблемам.

Теория Кейнса

Английский экономист Дж. Кейнс был очевидцем всемирной Великой депрессии, во время которой на протяжении долгих десяти лет не было заметно никаких признаков самовосстановления.

Кейнс решил проанализировать экономику как замкнутую систему и посмотреть, что происходит с совокупным спросом и совокупным предложением общества. Чтобы быть услышанным, Кейнсу пришлось излагать свои мысли в общепринятой терминологии Адама Смита, терминологии рынка, спроса и предложения. Кейнс предположил, что работает следующий механизм.

Стремление производителя к увеличению прибыли ведёт к постоянным попыткам уменьшить зарплату рабочих. Уменьшение зарплаты заставляет рабочих покупать меньше товаров. Уменьшение спроса снижает производство, что ведёт к новым увольнениям, что опять снижает спрос, что ведёт к новым увольнениям. И так далее вниз по спирали до бесконечности.

Кейнс увидел выход во вмешательстве государства для поддержания «совокупного» спроса общества. Кейнс предлагал государству брать деньги в долг, увеличивать налоги и тратить полученные средства на развитие нового производства, на благоустройство – не так важно, на что, главное – тратить, создавать спрос.

Дополнительный спрос со стороны правительства вернёт рабочие места, рабочие начнут больше покупать, что увеличит спрос на товары, что создаст новое производство, новые рабочие места и так далее.

Теория Кейнса стала широко использоваться на практике всеми правительствами «развитых» стран после Второй мировой войны, поскольку это был чуть ли не единственный способ избежать глубоких кризисов, которые могли бы привести к очередным революциям.

* * *

Но в теории Кейнса есть два явных недостатка. Первый – идеологический. Увеличение роли государства прямо противоречит абсолютной власти денег и капитала и попахивает социализмом.

Второй – чисто практический. С одной стороны, для государственных трат надо увеличивать налоги. С другой стороны, это же самое увеличение налогов снижает стимулы к производству и уменьшает потребление.

Выходом из этого замкнутого круга может быть государственный долг. Но опять возникает противоречие – отдать долг можно из налогов, поэтому рано или поздно придётся увеличить налоги.

Есть два других способа отдать долг – взять взаймы новый долг или просто напечатать деньги. Но новый долг ведёт к лавинообразному увеличению выплат по долгам. Печатание денег ведёт к обесцениванию денег и к инфляции, которая негативно сказывается на производстве. На практике правительства рыночных стран используют все доступные источники для погашения долга – и налоги, и новый долг, и печатание денег.

* * *

Как мы видим, теория Кейнса хотя и помогает сгладить кризисы, но, во-первых, борется с последствиями, а не с причинами, а во-вторых, ведёт к новым проблемам в виде роста долга и инфляции.

В целом в 1940-1960-х годах кейнсианство применялось более-менее успешно. Но в 1970-е применение этого подхода привело и к инфляции, и к сильному росту долга, и к росту безработицы одновременно.

Монетаристский подход

Следующим подходом к борьбе с кризисами стала монетаристская теория. Она возвращается к классической теории саморегулирующегося рынка.

Монетаристская теория считает, что причина кризисов в том, что в экономике просто не хватает денег для обслуживания товарообмена. Словно не хватает свободных ослов для перевозки, поэтому люди перестают производить новые товары. Следовательно, если правильно регулировать выпуск ослов, то всё будет работать само собой.

Заметим, что монетаристская теория идеологически более «правильна», чем кейнсианство.

Но если исходить из чистого монетаризма, то можно возразить – раз просто не хватает денег в обороте, то цены должны просто снизиться. Что в этом плохого?

Проблема в том, что деньги – это не только средство обращения. Деньги – это ещё и средство накопления или приобретения накопительных товаров.

Естественно, что если цены на товары начнут понижаться (наступит дефляция), то денежные бумажки начнут расти в цене сами по себе, и владельцы состояний не будут заинтересованы в новом производстве. Если товар сам по себе будет стоить завтра дешевле, чем сегодня, то зачем его производить сейчас?

Монетаристский подход имеет определённый смысл, но в применении к мировой экономике в целом он имеет весьма интересные особенности, которые мы рассмотрим в дальнейшем.

* * *

В повседневной практике правительства и центральные банки применяют сочетание всех подходов – классического, кейнсианского и монетаристского.

Отметим, что все эти теории даже не пытаются взглянуть на систему свободного рынка со стороны. Они предлагают взгляд изнутри, подобно тому как разные версии молитвенников слегка по-разному смотрят на одного бога [203].

Все теории предназначены не для изменения системы, но для временной борьбы с отдельными неприятными последствиями – с безработицей, инфляцией, налогами. Они не прикасаются к святым идолам или к принципу максимизации прибыли.

Марксизм и кризисы капитализма

Кардинальный подход к борьбе с кризисами капитализма предложен в марксизме. Напомним, что основные выводы марксизма были сделаны задолго до Первой мировой войны и во времена, когда деньги были эквивалентны золоту.

Главной причиной кризисов согласно Марксу является противоречие между общественным характером труда и частным присвоением результатов труда:

«Противоречие между производством и потреблением, присущее капитализму, состоит в том, что производство растет с громадной быстротой, что конкуренция сообщает ему тенденцию безграничного расширения, тогда как потребление (личное), если и растет, то крайне слабо… Растут производительные силы общества без соответствующего роста народного потребления…» [204].

О взглядах Маркса на абсолютный и физический характер стоимости мы говорили в предыдущей главе. Это же отношение переходит и на понимание кризисов:

«Как небесные тела, однажды начавшие определенное движение, постоянно повторяют его, совершенно так же и общественное производство, раз оно вовлечено в движение попеременного расширения и сокращения, постоянно повторяет это движение. Следствия, в свою очередь, становятся причинами, и сменяющиеся фазы всего процесса, который постоянно воспроизводит свои собственные условия, принимают форму периодичности» [205].

Непосредственной причиной кризисов, по Марксу, является нарушение физическихпропорций между отраслями, производством средств производства и производством предметов потребления, между накоплением капитала и потреблением.

В экономических терминах марксизма, капиталист присваивает себе часть произведённой рабочим прибавочной стоимости, но он не использует эту стоимость для потребления производимых товаров. Для устранения кризисов Маркс предложил навсегда отнять у капиталиста возможность присваивать чужой труд – национализировать частную собственность.

* * *

Как видим, Кейнс тоже видел причину в противоречиях между производством и потреблением, но он выразил её словами о том, что совокупный спрос становится ниже, чем предложение. Переводя Кейнса на язык Маркса, для устранения кризиса государство должно временно взять взаймы у капиталиста [206] часть излишне присвоенного им труда, или забрать у него излишки через налоги.

Переводя монетаристов на язык Маркса, можно забрать у капиталиста часть излишков через инфляцию.

Кейнс и монетаристы разрешают то же самое противоречие, которое Маркс разрешил изменением системы. Но они разрешают его временно и частично, что позволяет сохраниться системе в целом.

Отметим, что марксизм считал кризисы далеко не единственной проблемой капитализма. Марксизм пытался посмотреть на капитализм со стороны, с позиций истории человечества. Для Маркса не менее важным было устранение эксплуатации как принципа общественного устройства. Позднее мы вернёмся к обсуждению марксизма.

Модель кризисов

Давайте рассмотрим возникновение кризисов в религии денег с точки зрения процессов накопления и с точки зрения процессов обращения денег.

Кризисы накопления

I.

Концентрация богатства

Для общества в целом важна стабильность и рост производства. Для их обеспечения необходимо выяснить, кто и как принимает решение о работе производства.

Для упрощения давайте пока примем, что золото – это единственный накопительный товар, единственный предмет поклонения.

В экономике вся власть принадлежит золоту. Для обмена товарами и для производства товаров, необходимо постоянное движение золота между людьми.

Прямо или косвенно, через создание спроса или через создание предложения, решения о производстве принимают только владельцы золота. Если у человека нет золота, то никто не будет производить товар для него. Соответственно, для возникновения массового производства просто необходимо, чтобы золото появилось у массы людей.

Мысленно представим себе иерархию общества. Если бы у всех людей было примерно равное количество золота, то оно бы двигалось между людьми, и решение о производстве товаров принималось бы на основе индивидуальных потребностей людей.

Но во все времена в реальной жизни существовала сильнейшая концентрация богатства вверху иерархии. В лучшем случае 20 процентов верхушки общества владеют 80 процентами всего богатства. Обычно концентрация ещё выше.

С другой стороны, если бы у людей не было золота, но при этом средства производства принадлежали бы людям более-менее поровну, то они бы могли обмениваться товарами и без золота, просто в силу того, что им необходимы эти товары для жизни.

В реальности владение средствами производства тоже сконцентрировано наверху иерархии. В 1998 году 10 процентов верхушки США владели 90 процентами стоимости бизнесов, 88.5 процента бондов (долговых обязательств), 89.3 процента публичных акций.

Одновременно 33 миллиона американцев живут ниже черты бедности, у 41 миллиона нет никакой медицинской страховки [207]. В 1998 году состояние 3 крупнейших миллиардеров мира было выше, чем ВНП всех слаборазвитых государств с населением 600 миллионов человек.

Для физического производства золото не нужно. Но зачем нужен обмен товарами владельцам производства, если эти товары нужны для потребления рабочим, но не самим владельцам? Понятно, что 3 миллиардерам совершенно не нужно производить для себя столько еды или одежды, которые необходимы 600 000 000 человек.

Более того, верхушка иерархии в принципе имеет всё, что она только может захотеть, и развернуть для её потребления какое-либо масштабное производство невозможно. Их единственный интерес – это увеличение своей власти, то есть приобретение нового золота, новых предметов поклонения.

Но всё золото уже и так сосредоточено наверху иерархии, у нижних слоёв его просто нет. Соответственно, у верхних слоёв нет интереса к нижним.

Из этой ситуации можно выйти по рецепту Маркса – передать собственность на средства производства рабочим. Но можно выходить и не меняя сути системы, постоянно частично перераспределяя капитал.

Обычно принято считать, что нормальным состоянием экономики является рост, а «болезненным» – кризис. На самом деле не кризисы происходят периодически, это рост иногда возникает.

Депрессия – основное состояние рыночной экономики, оно наступает само собой, для её возникновения не нужно особых условий. Цель экономики – накопление прибыли; во время депрессии капиталы находятся у капиталистов, они копят деньги, не спешат с ними расставаться.

Для возникновения экономического роста, наоборот, всегда необходимы неденежные факторы – возникновение внешней конкуренции, изобретение новой технологии или вмешательство государства.

Необходимость перераспределения капитала

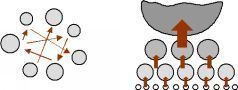

Мысленно представим иерархию общества. Для обмена товарами необходимо непрерывное движение денег. Но из-за концентрации богатства в существующей системе, деньги движутся не между людьми, а снизу в верх иерархии.

Слева – равномерный рынок, деньги движутся между более-менее равновесными участниками.

Справа – рынки с концентрацией капитала, деньги непрерывно движутся снизу в верх иерархии.

Сверху находятся очень крупные цифры, затем с каждым слоем цифры всё меньше. Внизу только нули. Чтобы производить массовые товары для этих нижних слоёв, необходимо, чтобы у них появились не нули, но хотя бы какие-то циферки. Будем называть эти цифры капиталом.

Владельцы собственности запустят массовое производство только в том случае, если внизу иерархии по какой-то причине появятся деньги. Производство для владельцев – как насос богатства. Если владелец видит источник богатства, он направляет туда свой насос и включает его. Если источника нет – насос выключается.

Цифры внизу иерархии могут появиться только в двух случаях:

1) в результате неожиданного появления у бедных новых накопительных товаров, или

2) в результате обратного перераспределения капитала с верху в низ иерархии.

Например, если бы все бедные мира нашли у себя в огороде по шкатулке с золотыми монетами (или нефть), то капиталисты бы немедленно организовали производство нужных бедным товаров, чтобы заполучить эти монетки. Но в реальной жизни такое происходит редко.

Естественное перераспределение капитала

Как же возникает перераспределение капитала, которое вызывает массовое производство? Оно может возникнуть и без участия государства, в результате действия только внутренних рыночных механизмов.

Для этого капиталист должен увидеть:

§ приманку, то есть возможность получить новые предметы поклонения и

§ конкуренцию за обладание ими.

Приманки могут быть получены только из трёх источников:

1) извне иерархии,

2) от других крупных владельцев собственности,

3) долг.

Если золото существует с другой стране, то издавна применялся военный способ заполучить это золото. Предшественник нынешнего капиталиста нанимал армию, платил ей частью имеющегося у него золота, рассчитывая возместить расходы и получить прибыль, когда он захватит добычу. Таким образом, и у массы солдат появлялось золото, которое они могли потратить на свои потребности, это золото начинало свой путь в экономике.

Точно также происходит и с производством. Капиталист, увидев свободное золото за границей, нанимает наёмников-рабочих, которые изготавливают товары, которые вывозятся за границу в обмен на золото. При этом другие капиталисты не сидят на месте, но тоже пускаются в погоню за тем же золотом. Поэтому внутреннее временное перераспределение от капиталистов к рабочим может оказаться в несколько раз выше, чем внешняя приманка.

Начинается борьба и за золото, которое попало в руки рабочих, что стимулирует новое массовое производство.

Само зарождение промышленности, первой мануфактуры, обязано появлению излишков золота. В середине XVI века Европу заполнило награбленное испанцами золото из Южной Америки. Оно вызвало «революцию цен», товары подорожали в 2.5-4 раза. Поскольку стоимость товаров относительно золота выросла, то производство товаров стало приносить много золота. В 1560-е годы и начали открываться мануфактуры в странах, которым не достались колонии и золото изначально – в Голландии и Англии. В Испании мануфактуры не возникли, ибо там источником золота были рабы-индейцы. Когда поступление золота из Южной Америки иссякло, то оказалось, что золото Испании уже утекло к владельцам заграничных мануфактур.

Та же история повторилась и в Америке. До калифорнийской золотой лихорадки 1840-х годов Америка была сельскохозяйственной страной с рабовладельческим производством. Произведённые американскими рабами продукты отлично кормили Англию и остальную Европу. Но как только в Америке появилось свободное золото, возникла возможность выменивать его на промышленные товары в хороших пропорциях. Это вызвало необходимость срочного строительства заводов. Попутно пришлось даже «освободить» рабов, чтобы появилось достаточно дешёвой рабочей силы. С 1860-х годов в США бурными темпами развивалась индустрия.

Увы, источники захвата извне быстро исчерпываются. По мере «окончания раздела» единственным способом увеличения становится передел, будь то рынок внутри страны, или международные рынки.

Для США следующим крупным источником внешнего свободного золота стали Первая и Вторая мировая война. Страны Европы были вынуждены обменивать своё веками накопленное золото на товары и оружие из США, чтобы вести войну. Производство товаров в обмен на европейское золото сделало промышленность США самой развитой в мире.

Вторым случаем, когда капиталист временно передаёт часть золота вниз иерархии, является необходимость конкурентной борьбы. Он может это делать как ради нападения, так и ради вынужденной защиты.

В случае конкурентной борьбы главным толчком к временному перераспределению денег вниз иерархии являются новые технологии. При изобретении, например, паровоза, капиталист рассчитывает захватить золото, которое обслуживает рынки транспорта. Он нанимает множество рабочих для производства паровозов, вагонов и железнодорожных путей. Рабочие получают деньги, что стимулирует производство товаров, нужных рабочим.

Прослеживая историю развития промышленности, мы увидим, что каждый раз новая технология – ткацкий станок, паровой котёл, телеграф, телефон, радио, телевидение, компьютеры или Интернет – сопровождалась бурным ростом. Каждая такая гонка приводила и к разорению большого числа проигравших её; но цель, перераспределение капитала, достигалась.

Проблемы естественных (то есть рыночных, без вмешательства государства) способов перераспределения состоят в следующем.

Рано или поздно всё золото в мире поделено. Его ежегодная добыча мала относительно уже имеющегося в мире. Новых «жирных» кусков, ради которых будет вестись борьба, практически больше нет. В этом случае остаётся только два выхода:

1) Приватизация общей собственности.

2) Война за передел.

Проблема технологического перераспределения в том, что новые технологии должны непрерывно сменять одна другую. Если наступит пауза, то не будет и конкуренции. Если капиталист не сможет рассчитывать на добычу и не будет бояться за своё золото, то он не пошевелится и останется сидеть на своём сундуке.

Долг как способ перераспределения

Последним естественным способом перераспределения капитала вниз иерархии является долг (или кредит). Рабочий берёт в долг у банка, магазина или у владельца фабрики. Страны третьего мира берут в долг у богатых стран. Правительства богатых стран берут в долг у владельцев капитала.

Но дав деньги в долг, владелец капитала немедленно забирает их назад, обменяв на необходимые бедному товары. Чтобы покрыть платежи по первому долгу, бедный вынужден брать новый долг, и так далее, пока ему вообще не перестанут давать.

Более половины всех «домашних хозяйств» [208] в США имеют постоянные долги по кредитным карточкам, которые измеряются тысячами долларов.

На короткое время долг может поддержать производство. Выдача долга одному рабочему увеличивает спрос на товары, поэтому капиталист нанимает другого рабочего, чтобы удовлетворить этот спрос, зарплата этого второго вызывает спрос на третьего и так далее. Но каждому последующему рабочему достаётся всё меньше и меньше денег и работы. Это – сходящаяся последовательность, стремящаяся к нулю. Когда новые кредиты перестают выдавать, вся цепочка останавливается, а многие должники заканчивают банкротством.

Если не вступают в силу другие естественные или принудительные способы перераспределения, то долг быстро приводит к ещё большей концентрации капитала.

II.

Принудительное перераспределение капитала

Поскольку только перераспределение капитала даёт толчок к производству, и естественного перераспределения недостаточно, то государства применяют различные способы принудительного перераспределения.

Целью перераспределения является создание нового стимула, новой свободной порции золота, за обладание которым начнётся новая конкуренция. Это новое золото может быть впрыснуто как вниз иерархии (через помощь бедным), так и может быть выставлено «с боку» (гранты на развитие или государственные заказы, особенно на вооружения).

Другим стимулом является создание условий, в которых возникает страх потерять капитал в случае ничегонеделания его владельца.

Есть два основных способа принудительно перераспределения:

1) Налоги,

2) Денежная эмиссия.

* * *

Налоги – теоретически наиболее эффективный способ перераспределения. Прогрессивный налог на доход, налог на собственность, налог на прибыль дают наибольшие результаты.

Но поскольку «конфискационные» налоги противоречат идеологии свободного рынка, то они не приветствуются. В отличие от них, идеологически более правильны налоги на продажу, на НДС, пошлины и тарифы. Но такие налоги облагают независимо от богатства и не приводят к перераспределению капитала сверху вниз иерархии.

Эффективность налогообложения резко снижается из-за уклонения от налогов. Во-первых, это оффшоры, где, например, ежегодно укрывается 30 процентов прибыли корпораций США. Во-вторых, это принуждение стран снижать налоги, создавать безналоговые зоны, в конкуренции между собой за бизнес корпораций.

Денежная эмиссия (печатание новых денег) в не очень больших количествах хороша тем, что она не особо заметна и не противоречит идеологии рынка в целом.

Недостаток эмиссии в том, что она пропорционально уменьшает состояние как богатых, так и бедных. Другой недостаток – она может привести к сильной инфляции, которая вредна для производства.

Окончательное вымывание капитала наверх

Но почему золото, даже попав вниз иерархии, всё равно рано или поздно опять скапливается наверху?

Когда заканчивается конкуренция за новые куски золота, единственным источником для верха иерархии остаётся то золото, которое было временно передано вниз иерархии. Капиталист продолжает платить зарплату наёмному рабочему, но он же забирает эту зарплату назад через товары.

Иными словами, он начинает перепродажу труда рабочего ему самому. Как и любая перепродажа, она делается с прибылью. Поэтому внизу иерархии с каждой покупкой остаётся всё меньше и меньше денег.

Маркс описал этот процесс через присвоение прибавочной стоимости. Кейнс – через нарушение «эквилибриума». На самом деле это обычная перепродажа.

Если после высасывания всех денег наверх не применять принудительных способов перераспределения, то производство сократится до уровня, необходимого для обслуживания прихотей верхушки иерархии.

Причины концентрации капитала

Теперь давайте посмотрим, почему при объявленной полной свободе предпринимательства процветают крупные, а не мелкие производители? Приведём некоторые наиболее важные причины.

В первую очередь, такова изначальная организация общества, построенного на постулатах религии денег. В сознании общества заложены неравенство и иерархия. Целью жизни и критерием успеха считается максимальное богатство.

Люди хотят видеть лидеров, хотят покупать товары только у лучших фирм, ходить на концерты звёзд; люди верят во власть лидеров.

Почему победитель соревнований получает в несколько раз больше денег, чем проигравший, хотя их разделили доли секунды на участке в сотни метров? Потому что это заложено в правила. Поганые хотят видеть сильную разницу между победителем и проигравшим.

Во-вторых, в силу естественного отбора. Власть получают те, кто лучше научится получать прибыль. Чем лучше он умеет получать прибыль, тем больше прибыли он получает. С другой стороны, раз выживает сильнейший, то значит – выживает крупнейший.

Хотя формально с монополиями ведётся борьба, в реальной жизни существует множество косвенных способов монополизации.

Монополизация рынка аналогична узурпации власти военным путём. Маленькая вооружённая группа людей может держать под контролем гораздо большую группу людей и не давать им возможности завладеть оружием. В рыночной экономике монополизация происходит через контроль спроса и предложения на определённые товары и через устранение конкуренции.

Распространённым способом монополизации является скупка мелких компаний, пока они не достигли заметного размера, поскольку антимонопольное законодательство отслеживает только крупные слияния. Фирмы, контролирующие определённый рынок, постоянно следят за всеми новичками в сопредельных областях, и немедленно скупают их, если те демонстрируют какой-либо потенциал.

Антимонопольное законодательство не запрещает и разорять конкурентов «рыночными» методами. Если новичок сопротивляется, то большая фирма начинает против него войну: ценовую на товары, переманивание ведущих сотрудников на более высокую зарплату, прямые конкурентные разработки и так далее. В такой войне можно победить, только найдя покровительство у другого большого капитала. Лучшим примером каннибализма младенцев является история компании Микрософт [209].

Другим косвенным механизмом монополизации является установление высоких стартовых барьеров. Например, чтобы развернуть новое производство автомобилей, требуются очень большие деньги. Стоимость капитала для крупной корпорации, которая уже котируется на бирже, гораздо ниже, чем для начинающей. Выход на биржу сам по себе требует очень больших вложений.

Подобно этому, чтобы стать юристом или врачом, надо изначально очень много заплатить за обучение и лицензирование. Сильным барьером служит и наследование капиталов.

Верхние слои иерархии могут позволить себе не работать вообще, если их не устраивают условия. Бедный вынужден соглашаться работать в любом случае, даже за минимум. Пользуясь этим, богатые изначально устанавливают оплату на таком уровне, чтобы он не представлял угрозы для капитала.

Особенностью рыночной системы является маргинальность, то есть относительность преимущества, которая идёт от псевдо-точности математики.

Например, если есть два примерно одинаковых товара, из которых один стоит всего на 5 процентов дороже, любой потребитель выберет более дешёвый. Вне рынка, например, если вы выращиваете яблоки в своём саду, никому и в голову не придёт взвешивать два яблока перед тем, как их съесть.

Достаточно на небольшое время сбить цены, чтобы разорить конкурента, а затем монопольно диктовать свои цены. Чем выше капитал, тем легче произвести такую операцию.

Владельцы большего капитала автоматически получают лучшие условия на рынке по сравнению с владельцами мелкого. Для них ниже закупочные оптовые цены, ниже банковские кредиты, лучше обслуживание и так далее. Кроме того, чем выше тираж, тем меньше затраты.

Налоговые законыпоощряют слияние капитала. Если корпорация покупает другую корпорацию, то она сэкономит на налогах.

Как мы уже отмечали в 3-й главе, корпорации несут только ограниченную ответственность. Учреждая группу фирм, владелец капитала имеет возможность одновременно и сосредоточить в своих руках большую власть, и уйти от неприятных последствий своих действий. Хотя формально такие фирмы независимы, реально они управляются одним и тем же лицом или одной и той же группой лиц.

В конце концов, если человек убьёт другого человека, то он сядет в тюрьму. Если человека убьёт корпорация, то она просто заплатит штраф.

И, наконец, законы дают корпорациям прямые преимущества по сравнению с людьми.

Рассмотрим такой пример. Если существующая корпорация получила доход в 1 миллион долларов, и хочет использовать их на своё расширение, то с этих денег она не заплатит налог.

Но если частное лицо захочет создать такое же производство в 1 миллион долларов, то ему придётся заработать гораздо больше, чем 1 миллион, чтобы сначала заплатить с этого дохода подоходный налог.

При этом совокупный доход корпораций налогом не облагается; налог на прибыль корпораций составляет 10-20 процентов. Минимальный подоходный налог с человека, то есть налог на все его доходы, а не на прибыль, составляет от 25 до 60 процентов.

Полная дискриминация людей видна даже в вопросах еды. Корпорации не платят налог с денег, потраченных на бизнес-обеды и бизнес-развлечения, но люди обязаны платить налог с дохода, истраченного на еду, как и с любого дохода.

* * *

Чтобы лучше понять кризисы накопления, воспользуйтесь моделью одного банка. Представьте, что в мире есть только один банк, и каждый человек держит в нём счет и ложит на этот счёт все свои деньги.

Тогда прибыль одного из вкладчиков не может получиться иначе, как снятием денег со счёта другого вкладчика. Более матёрые так или иначе постепенно переведут все деньги на свои счета, и движение как денег, так и товаров остановится.

Роль этого одного всемирного банка раньше играло золото. Как мы увидим далее, сегодня роль одного банка для доллара выполняют компьютеры Федеральной резервной системы США и компьютеры Европейского банка – для евро.

Принудительное ограничение концентрации

Поскольку концентрация капитала в религии денег возникает естественным образом, то, начиная с первой половины XX века, применяется несколько способов её принудительного ограничения через законы.

Законы о минимальной заработной плате ставят нижнюю планку, обязывающую платить зарплату чуть выше уровня бедности [210].

Объединяя рабочую силу, профсоюзы ограничивают классовую монополию и заставляют владельцев капитала платить более высокую, чем минимальная, зарплату.

Применяется ограничения рабочего дня до 35-40 часов в неделю, запрещение детского труда; требуется соблюдение техники безопасности.

Хотя эти меры могут показаться само собой разумеющимися, они появились сравнительно недавно, далеко не сами по себе, и в довольно кровавой борьбе с владельцами капитала.

Например, с 1888 по 1908 год в США от несчастных случаев на производстве погибло 700 тысяч рабочих. Это эквивалентно сотне смертей каждый день в течение 20 лет. Для сравнения, в те годы вся иммиграция в США составляла 300-400 тысяч человек в год.

Детский труд был ограничен в США только в 1910-х годах. Он даже не был запрещён в принципе. Из торговли между разными штатами были исключёны товары, произведённые детьми. Внутри штатов детский труд не отменялся, более того, до 1930-х годов применялся ночной детский и женский труд. Основные ограничения на продолжительность рабочего дня были введены только в результате Великой депрессии 1930-х годов.

Для борьбы со всеми этими ограничениями у капитала есть очень простые способы. Он выносит производство в страны, где нет законов об охране труда и профсоюзах, или туда, где законы не соблюдаются.

В наши дни этот процесс является частью глобализации. За последние десять лет тысячи нормально работающих производств были полностью закрыты в США, Канаде и других развитых странах и вынесены в Мексику, Азию, Китай.

МЗП в Мексике в 10 раз ниже, чем в США, средняя рабочая неделя в Китае – 80-90 часов, а за правами детей в Малайзии никто не смотрит.

Если труд необходимо использовать внутри страны, например, на строительстве дорог, в сельском хозяйстве или в обслуживании, то применяется труд заключённых и нелегальных иммигрантов, которые не защищены законами. Всё больше тюрем в США переходит под управление частных коммерческих фирм, которые продают труд заключённых. Количество нелегальных иммигрантов, в основном из Мексики, только в одном штате Калифорния уже превысило 2.2 миллиона человек.

Кризисы обращения

Рассмотрим возникновение экономических кризисов с точки зрения обращения денег.

Производство товаров и обращение денег

Обычно считают, что цены на товары и объёмы производства товаров определяются спросом и предложением. Давайте посмотрим, как на цены и на производство влияет количество денег, находящихся в обороте.

Опять представим деньги в виде ослов, которые перевозят стоимость товаров между сознаниями людей. Представим, что некоторое более-менее постоянное количество ослов обслуживает обмен зерном.

Что произойдёт, если выдастся урожайный год, и зерна окажется больше, чем обычно? Возможно две ситуации. Если количество ослов останется неизменным, то на каждого осла придётся грузить больше зерна, и цены снизятся. Если количество ослов увеличится, то цены можно будет сохранить неизменными.

Откуда могут взяться дополнительные ослы? Они могут прийти только из соседних рынков, например, с рынка мяса. Но тогда уменьшится количество ослов на рынке мяса, и упадут цены на рынке мяса. В этом случае производители мяса захотят удержать цены на прежнем уровне. Для этого они могут привлечь ослов с третьего рынка, но тогда начнётся падение цен на третьем рынке.

Соответственно, для удержания цен, единственным выходом из этого порочного круга станет уменьшение количества мяса, которое находится на рынке, то есть снижение производства мяса, или увеличение его экспорта в другие страны (перевозка на других ослах).

Рассмотрим обратную ситуацию. Мы хотим увеличить производство. Пусть на рынок откуда-то поступают новые ослы. В этом случае у производителей есть два выхода – (1) увеличить цены и (2) увеличить производство новых товаров.

Первым желанием производителя и торговца, естественно, будет простое увеличение цены. Производство, а не увеличение цены, возникнет только при одновременном соблюдении следующих условий:

1. несколько торговцев будут конкурировать между собой и

2. будет физическая возможность производить больше и

3. торговцы будут уверены, что новые деньги – это настоящие ослы, настоящие деньги, а не обесценивающиеся бумажки.

Обобщая эти процессы на общество, уменьшение количества денег в обращении почти всегда приведёт к падению цен, к падению производства и к безработице. Увеличение денег в обращении может привести или к росту цен (инфляции), или к увеличению производства, в зависимости от остальных условий.

* * *

Используя модель одного банка, представьте, что объём торговли между его вкладчиками всегда будет ограничен количеством денег, имеющихся в банке. В определённый момент или остановится дальнейшее производство, или будет необходимо создание новых денег.

Концентрация капитала и обращение денег

Как связаны процессы концентрации капитала и процессы денежного обращения?

Посмотрим на накопление капитала как на борьбу за ослов. Тогда смысл накопления заключается в том, чтобы завладеть как можно большим количеством ослов, загнать их в своё стойло.

Но при этом никто не стремится к тому, чтобы ослы простаивали. Хозяин всегда хочет занять ослов какой-либо работой или дать их в долг под процент. Только в крайнем случае, если нет никаких возможностей для получения прибыли, хозяин будет держать их в стойле без дела.

Если идёт перераспределение капитала с элитного верха в массовый низ иерархии, то это не значит, что деньги из одного сундука перекочевали в другой. При работающем производстве это означает, что деньги начинают обращаться на рынках, которые обслуживают массы людей, от чего увеличивается массовое производство (или растут цены).

Если же идёт обратное высасывание капитала снизу вверх, то деньги покидают рынки, обслуживающие массы людей [211].

По мере того, как с массовых рынков вымываются деньги, единственный способ сохранить и объёмы производства, и прибыль – это снизить и цену, и затраты. В этом находится ещё одна из причин упрощения и опримитивливания товаров.

Выведение денег из оборота

Что происходит с деньгами, которые выведены с массовых рынков? Они скапливаются либо в сундуках, либо на рынках, обслуживающих верхи.

Такими рынками являются накопительные товары – предметы роскоши, недвижимость, драгоценности. Естественно, что когда на таких рынках появляются новые деньги, это вызывает рост цен на эти товары и ещё более увеличивает разрыв между богатыми и бедными.

Другим распространённым применением свободных денег являются казино, скачки, азартные игры, лотереи, ставки в букмекерских конторах. На этих «рынках» ничего не создаётся, но деньги регулярно переходят из рук в руки. В конце концов, поскольку производство – это только способ получения прибыли, то почему не получать прибыль напрямую, просто играя в рулетку?

Наконец, деньги можно просто сложить в сундук. Выведение денег из оборота автоматически приводит к тому, что цены на рабочую силу, на труд низов падают. То есть даже если ничего не делать, то деньги сами по себе будут расти в цене, на них можно будет купить всё больше и больше товаров и слуг.

Очень важно, чтобы свободные деньги не занялись спекуляцией на оставшиеся производимые товары. С этой целью существует множество законов, запрещающих заниматься скупкой, например, сельскохозяйственной продукции.

Сохранение пропорций в иерархии

Для удержания иерархии власти очень важно, чтобы сохранялись пропорции между стоимостями товаров, сохранялась огромная разница между стоимостью состояния богатого и стоимостью труда бедного [212]. Не столь важны их абсолютные значения, но важна разница между ними.

Пропорции между стоимостями товаров соответствуют пропорциям между количеством денег, обращающихся на соответствующих рынках. Соответственно, управляя количеством денег на рынках, можно управлять положением классов, стран и народов во всемирной иерархии в целом.

Заметим, что стоимость временных товаров, которые живут очень ограниченный период времени и находятся в постоянном движении, очень чувствительна к наличию денег в обороте. В отличие от них, накопительным товарам совершенно не обязательно активно участвовать в обороте, чтобы сохранять и увеличивать свою стоимость.

Чтобы прокормить себя, рабочий вынужден постоянно продавать свою рабочую силу, не важно по какой цене. Крестьянин вынужден продавать свой урожай, потому что иначе он испортится. Производитель автомобилей вынужден постоянно продавать их, иначе у него переполнятся склады. Но нет никакой спешки в том, чтобы продать слиток золота, картину или недвижимость, если их владельца не устраивает текущая предлагаемая цена.

* * *

С другой стороны, важны взаимные пропорции между ценами (1) на товары необходимости, (2) на товары удовольствия и (3) на статусные товары. Если деньги с рынков статуса ринутся на рынки удовольствий, или с рынков удовольствий – на рынки необходимого, это приведёт к сильному росту цен на последние.

Так что не всегда плохо, если богатые вкладывают свои деньги в бриллианты и проводят свою жизнь в офисах, чтобы заполучить ещё больше бриллиантов. Это даёт возможность небогатым людям иногда слетать в отпуск и вкусно поесть.

Целью управления обращением денег будет, с одной стороны, сохранение доступных цен на товары первой необходимости, с другой стороны – сохранение пирамиды власти.

Идеальное золото и пустой товар

Итак, мы подошли к тому, что для преодоления экономических кризисов нам нужен постоянный источник золота, которое станет приманкой для верхов и вызовет непрерывное естественное перераспределение капитала в гонке за ним. Нелепо ставить всю экономику мира в зависимость от очередной золотой лихорадки или от ожидания открытия нового месторождения или новой технологии.

В разные годы, когда не хватало нового золота, для борьбы с кризисами предлагали ввести в оборот серебро и платину, но эти рецепты несли много минусов.

Следует придумать идеальное, полностью управляемое золото. Подобно тому, как Папа Римский может освящать мощи и иконы по своему желанию, религия денег должна иметь возможность освящать свои идолы поклонения по желанию.

Идеальное золото:

– должно быть доступно в любой момент;

– должно быть доступно в любых количествах;

– можно как мгновенно ввести в оборот, так и мгновенно вывести;

– можно вкинуть как вниз иерархии, чтобы организовать спрос, так и сбоку, чтобы создать конкуренцию за право владения им;

– должно управляться весьма ограниченным кругом лиц.

Дополнительные условия:

– вместо создания новых денег, надо возвращать в оборот существующие деньги, отдавая взамен идеальное золото [213];

– идеальное золото должно всегда расти в цене относительно денег, чтобы денежные бумажки не росли в цене, убивая стимулы к производству;

– если раньше деньги-ослы были автоматически привязаны к физическому золоту, то теперь деньги-ослы должны быть привязаны к идеальному золоту.

Без постоянного выпуска нового идеального золота невозможно обойтись, ибо когда идёт непрерывное движение денег снизу в верх иерархии, то рано или поздно всё выпущенное скапливается наверху. Следовательно, идеального золота со временем должно становится всё больше и больше.

* * *

Как мы помним, золото было всего лишь одним товаром, который стал со временем всеобщим эквивалентом товаров. Соответственно, идеальное золото тоже должно быть неким товаром.

К какому товару проще всего привязать идеальное золото? К идеальному накопительному товару. Какой товар идеален? Пустой товар; товар, не существующий в реальности; товар, который существует только в нашем воображении.

Этот товар называется государственный долг Соединённых Штатов Америки. На сегодняшний день его стоимость составляет… минус 6 800 000 000 000 долларов [214]. Это – анти-товар, но он прекрасно выполняет функции идеального золота.

С осени 2002 года долг растёт с примерной скоростью 1 700 000 000 долларов в день [215]. За то время, пока вы читаете это одно предложение, долг вырастает на 60 000 долларов.

Правительство США берёт в долг, но долги никогда не отдаёт. Взятое в долг у хищников оно бросает назад им же в качестве новой приманки. Глядя на цифру долга, подумайте, сколько богатства было перераспределено с его помощью, учитывая, что очень большую часть долга вернули, просто напечатав бумажки, точнее просто введя цифры в память компьютеров.

Если раньше вся конкуренция, все гадости и подлости в бизнес-мире велись за обладание презренным жёлтым металлом, то теперь они ведутся просто за право дать в долг США. Браво, жрецы религии денег!

Кризисы и пирамиды

I.

Пирамиды и спекулятивные эпизоды

Поскольку стоимость – это относительное понятие, то вся иерархия стоимостей, соотношение стоимостей в целом на все товары, кроме необходимых для жизни, – это одна большая пирамида религии денег.

Соотношение цены зерна и мяса более-менее отражает соотношение затрат на их производство. Но соотношение цены зерна, модного платья и квартиры в престижном районе, отражает только воспринимаемые удовольствие и статус, которые достигаются от обладания этими товарами. Так что в принципе любой рост относительной стоимости таких товаров является пирамидой.

В более узком смысле, пирамиды – это рост цен на традиционные накопительные товары – золото, недвижимость, драгоценности.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава 15. БАНКОВСКИЕ КРИЗИСЫ КАК ЯВЛЕНИЕ «ДЕНЕЖНОЙ ЦИВИЛИЗАЦИИ»

Глава 15. БАНКОВСКИЕ КРИЗИСЫ КАК ЯВЛЕНИЕ «ДЕНЕЖНОЙ ЦИВИЛИЗАЦИИ» Банковская система играет в игру со стульями, пока играет музыка - проигравших нет. Эндрю Хаус, президент корпорации Sony Computer EntertainmentЦентральный банк как «крыша» фальшивомонетчиковДля того, чтобы

Глава 27 Кризисы переходного возраста

Глава 27 Кризисы переходного возраста Еще один миф любителей первобытности состоит в «беспрецедентном надругательстве над природой», которое учинил современный цивилизованный человек. И, типа, не лучше ли жить в согласии с природой?.. Опять смысловое дерьмо. Потому что

Глава 31 Пугалки, кризисы и процессы

Глава 31 Пугалки, кризисы и процессы Не знаю, замечаете ли вы в суете дней, что человечество сейчас находится на переломе? Я не говорю о набившем оскомину загрязнении окружающей среды, на котором неплохо наживаются зеленые, и об исчерпании планетарных ресурсов. Это все

Глава 4. Возникновение религии денег.

Глава 4. Возникновение религии денег. Материалистические условия введения религии денегВ том или ином виде религия денег существовала везде, где люди почитали деньги и драгоценности. Но абсолютную власть над миром золотой телец и бог Мамона стали завоевывать с конца XV

Глава 27 Кризисы переходного возраста

Глава 27 Кризисы переходного возраста Еще один миф любителей первобытности состоит в «беспрецедентном надругательстве над природой», которое учинил современный цивилизованный человек. И, типа, не лучше ли жить в согласии с природой?… Опять смысловое дерьмо. Потому что

Глава 31 Пугалки, кризисы и процессы

Глава 31 Пугалки, кризисы и процессы Не знаю, замечаете ли вы в суете дней, что человечество сейчас находится на переломе? Я не говорю о набившем оскомину загрязнении окружающей среды, на котором неплохо наживаются зеленые, и об исчерпании планетарных ресурсов. Это все

Глава 1 КРИЗИСЫ: «ТРАДИЦИОННЫЕ» ВАРИАНТЫ ОБЪЯСНЕНИЯ

Глава 1 КРИЗИСЫ: «ТРАДИЦИОННЫЕ» ВАРИАНТЫ ОБЪЯСНЕНИЯ Далеко не все правильно расшифровывают называемые «кризисами» «сигналы», посылаемые человеку свыше. Эти экономические кризисы уже на протяжении двух последних столетий с удивительной периодичностью терзают

Глава 10 КРЕДИТНЫЕ ДЕНЬГИ И КРИЗИСЫ

Глава 10 КРЕДИТНЫЕ ДЕНЬГИ И КРИЗИСЫ Догма Ж.-Б. Сэя, или простое товарное производство Начнём разговор с истории. В своё время французский мыслитель Жан Батист Сэй (1767-1832) в своей работе «Трактат политической экономии» (1802) сформулировал несколько положений, которые

Ранний Маркс о «религии денег»

Ранний Маркс о «религии денег» Обычно в публикациях, разоблачающих деятельность ростовщиков, весь пафос критики направлен против их «эксплуататорской сущности» (что совершенно верно). При этом почти не обращается внимания на то, что ещё более разрушительной стороной их

Банк Ватикана на службе «религии денег»

Банк Ватикана на службе «религии денег» Анализ связей банков и других финансовых институтов с «теневой экономикой» показывает, что практически все эти финансовые институты так иначе находятся в «тени». На «поле», называемом «мировая финансовая система», можно «играть»

Глава 15 Банковские кризисы как явление «денежной цивилизации»

Глава 15 Банковские кризисы как явление «денежной цивилизации» Банковская система играет в игру со стульями, пока играет музыка — проигравших нет. Эндрю Хаус, президент корпорации Sony Computer Entertainment Центральный банк как «крыша» фальшивомонетчиков Для того, чтобы

Глава II. Кризисы и страхи: технологии управления государством

Глава II. Кризисы и страхи: технологии управления государством Внушенный страх, умело используемый власть имущими, позволяет сатрапам и деспотам надолго удерживать в руках рычаги управления государством. Наваждение подобных фобий заставляет народы подчиняться

Глава 4. И во времена СССР были свои кризисы…

Глава 4. И во времена СССР были свои кризисы… Источник финансовой подпитки – собственный народ. Кто строил нам Магнитки и ДнепроГЭСы. Коварный ленд-лиз. «Какой коммунизм без лепёшек?!» Кто «заказал» перестройку Если вы считаете, что во времена СССР «страна победившего

Глава 5. Западные кризисы эпохи холодной войны

Глава 5. Западные кризисы эпохи холодной войны Сталин сказал банкирам: «Нет!» Финансисты и ЦРУ. За что убили Джона Кеннеди. Тайное мировое правительство: группа