Панический страх, превращающий людей в стадо

Панический страх, превращающий людей в стадо

Генри Блоджет впервые привлек внимание в 1998 г. Он несколько лет работал журналистом-фрилансером и преподавателем английского языка в Японии{742}, но затем занялся анализом акций интернет-компаний для CIBC Oppenheimer.

По мере роста интереса к этому сектору росло внимание и к аналитике Блоджета. В декабре 1998 г. он выступил с неожиданным заявлением{743}, в котором предсказал, что стоимость акций Amazon.com, оцененных в тот период в 243 долл., в течение года возрастет до 400 долл. На самом деле цена акций достигла предсказанного им значения уже через две недели{744}.

Возможно, это была особенность того времени и результат самосбывающегося пророчества: цена акций Amazon подскочила почти на 25 %{745} уже через несколько часов после выпуска в свет рекомендации Блоджета. Это заявление принесло известность Блоджету, и его взяли на работу в Merrill Lynch на должность аналитика с зарплатой в несколько миллионов долларов в год. Блоджет обладал даром{746} превращать «дух времени» рынка в связные высказывания. «По сути, инвесторы не покупают ничего, – говорил он о рынке акций интернет-компаний в 1998 г.{747}, – кроме определенного ви?дения будущего». Его манера обращаться со словами и успешная репутация привели к тому, что он начал часто появляться в телевизионных и радиопередачах.

Мнение Блоджета об акциях Amazon до сих пор представляет определенный интерес – акции, которые в 1998 г. стоили 243 долл. и которые он рекомендовал покупать, в 2011 г. уже стоили 1300 долл. (в сопоставимых ценах){748}. Блоджет призывал инвесторов платить за реальную ценность и концентрироваться на таких лидерах отрасли, как Amazon, Yahoo! и eBay. Он вполне справедливо отмечал, что большинство мелких компаний «сольется с другими, обанкротится или потихоньку исчезнет»{749}. В частной переписке он обрушивался на мелкие компании с сомнительными бизнес-стратегиями: LifeMinders, Inc., 24/7 Media и InfoSpace. И все они оказались, в конечном итоге, неудачниками, а их акции потеряли от 95 до 100 % своей стоимости.

Проблема, и немалая, состоит в том, что, несмотря на критику в личной переписке, Блоджет публично рекомендовал покупать акции компаний типа LifeMinders и даже защищал это решение в своих телевизионных выступлениях. Более того, в его рекомендациях наблюдалось определенное искажение в пользу компаний, которым Merrill Lynch предоставлял банковские услуги{750}. После того как Комиссия по ценным бумагам и биржам обвинила Блоджета в мошеннических действиях{751}, он оспорил некоторые детали дела, однако в конечном итоге договорился с Комиссией о наказании в виде штрафа на сумму 4 млн долл.{752} и пожизненного запрета на торговлю на фондовом рынке.

Блоджет знает, что любые его слова об Уолл-стрит будут встречены с изрядным скепсисом; к написанной им для журнала Slate статье о суде над Мартой Стюарт прилагалось детальное разъяснение его позиции, состоявшее из 1021 слова{753}. Тем не менее он серьезно занимался изучением работ таких экономистов, как Фама и Шиллер, и сравнением выводов ученых со своим реальным опытом инсайдера с Уолл-стрит. Он начал новую карьеру в мире журналистики – в настоящее время Блоджет занимает пост CEO успешной блогинговой империи Business Insider. Все это позволило ему сформировать довольно зрелое, хотя и отчасти утомленное ви?дение жизни аналитиков и трейдеров.

«Если поговорить со многими инвестиционными менеджерами, – рассказывал мне Блоджет, – то они на самом деле думают лишь о следующей неделе, в лучшем случае, о следующем месяце или квартале. У них отсутствует временной горизонт; все дело в том, что вы делаете прямо сейчас относительно действий конкурентов. На то, чтобы доказать свою правоту, у вас есть всего 90 дней, и если в течение этого срока вы допускаете ошибку, то клиенты вас увольняют. Вас подвергают унижению в СМИ, и все ваши результаты катятся к черту. Фундаментальные показатели вам в этом не помогут».

Предположим, что трейдер прочитал книгу Шиллера и принял ее основной постулат о том, что высокие значения показателя P/E сигнализируют о переоцененном рынке. Однако трейдера волнуют лишь следующие 90 дней. Исторически, даже когда значение показателя P/E на рынке превышает 30, что означало переоцененность рынка в два раза против обычного, шансы на крах рынка{754} в течение следующих 90 дней составляют лишь около 4 %.

Если бы у трейдера был невероятно терпеливый босс и он имел возможность смотреть на целый год вперед, то он обнаружил бы, что вероятность краха выросла примерно до 19 % (рис. 11.8). И такие же шансы имеют игроки в «русскую рулетку». Трейдер знает, что он не может играть в эту игру слишком долго, не причинив себе вреда. Однако какие у него есть альтернативы?

Рис. 11.8. Исторически достоверные значения вероятности обвала фондового рынка в течение года

Трейдер должен сделать свой ход – купить или продать акции. Затем рынок либо рухнет, либо нет. Соответственно, нам нужно рассмотреть четыре основных сценария. Прежде всего, есть два случая, когда его ставка оказывается верной.

• Трейдер покупает, а рынок растет. В этом случае дела идут как обычно. Все счастливы, когда фондовый рынок приносит деньги. Трейдер получает бонус в виде шестизначной суммы и покупает на него новый «Лексус».

• Трейдер продает, и рынок падает. Если трейдер может предвидеть крах и тот действительно происходит, то его будут считать гением, сделавшим уникальный ход. У него есть шанс получить более хорошую работу, например стать партнером хеджевого фонда. Тем не менее даже гении не всегда оказываются востребованными, когда рынок падает, а свободные средства компаний заканчиваются. Скорее всего, дело ограничится статьей с похвалами трейдеру в Wall Street Journal, соглашением о написании книги, парой приглашений на интересные конференции и т. д.

Какой из этих исходов вы предпочтете, будет зависеть в значительной степени от вашей личности. Первый вариант идеален для человека, который наслаждается жизнью Уолл-стрит и любит сливаться с толпой; второй больше подходит тому, кто любит публичное признание своих заслуг.

Возможно, совсем не случайно, что многие успешные инвесторы, описанные в книге Майкла Льюиса «Big Short»[153] и заработавшие деньги, играя против рынка ценных бумаг, обеспеченных закладными и другими инвестициями в пузыри конца 2000?х, были в той или иной степени социальными неудачниками.

А теперь давайте посмотрим, что происходит, когда трейдер делает неправильную ставку. Здесь все намного проще.

• Трейер покупает, но рынок падает. Ничего хорошего – он теряет значительную долю своих денег, у него нет ни бонуса, ни «Лексуса». Однако, поскольку трейдер остается «в стаде», большинство его коллег допустило ту же самую ошибку. По итогам последних трех больших крахов на Уолл-стрит количество сотрудников в инвестиционных компаниях снизилось примерно на 20 %{755}. Это значит, что у трейдера имеется 80 %-ная вероятность, что он сохранит свою работу и все закончится хорошо; «Лексус» может подождать до появления следующего «бычьего» рынка.

• Трейдер продает, но рынок растет. Этот сценарий – настоящее бедствие. Трейдер не только показал результаты хуже, чем у своих коллег, – он сделал это после того, как достаточно громогласно заявил о том, что они ошибаются. Велики шансы на то, что его уволят. Его репутация испортится, ему будет сложно найти новую работу, и, скорее всего, у него значительно снизится карьерный потенциал.

Если бы этим трейдером был я, то, учитывая, что вероятность обвала составляет 20 %, никто не заставил бы меня заняться продажей. Я не стал бы продавать, даже если бы вероятность составляла 50 %. Перед тем как сделать подобный шаг, я бы пожелал получить максимум определенности и уж точно захотел бы, чтобы в тонущей лодке со мной оказались все остальные.

На самом деле крупные брокерские компании предпочитают не выделяться из толпы и продают акции только после того, как проблемы становятся очевидными{756}. В октябре 2001 г. 15 из 17 аналитиков, отслеживавших состояние компании Enron, сохранили рекомендацию «скорее, покупать» или «определенно покупать» акции{757} даже после того, как они уже потеряли 50 % своей стоимости в разгар скандала с бухгалтерской отчетностью. Даже если эти фирмы знают, что вечеринка скоро окончится, в их интересах продлить ее как можно дольше. «Мы думали, что это – восьмой иннинг, а это оказался последний, девятый», – сказал в апреле 2000 г. в интервью New York Times управляющий хедж-фондом Стэнли Друкенмиллер{758} после того, как его Quantum Fund потерял 22 % своей стоимости всего за несколько месяцев. Друкенмиллер знал, что акции технологических компаний переоценены и что их курс снизится, однако он не ожидал, что это случится так быстро.

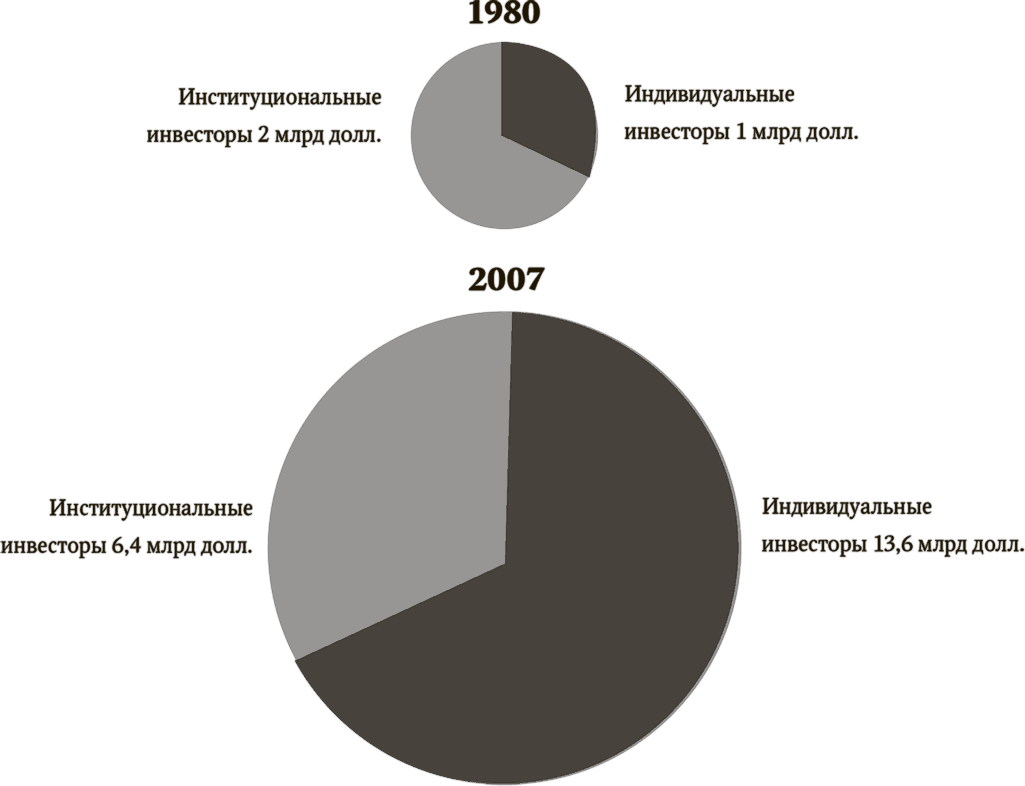

В настоящее время на фондовом рынке большинство сделок производится с деньгами чужих людей (в случае Друкенмиллера с деньгами Джорджа Сороса). Эпоху 1990?х и 2000?х гг. иногда называют эпохой однодневных трейдеров. Однако с тех времен активы институциональных инвесторов, таких как взаимные, хеджевые и пенсионные фонды, росли значительно быстрее (рис. 11.9). Когда Фама еще набрасывал тезисы своей работы в 1960?х гг., лишь около 15 % акций принадлежали институциональным, а не частным инвесторам{759}. К 2007 г. их доля выросла до 68 %{760},{761}.

Из этих статистических данных следует, что у гипотезы эффективного рынка имеется серьезная проблема: когда на кону стоят не ваши, а чужие деньги, стимулы могут измениться. Фактически при некоторых обстоятельствах вполне рациональным поступком трейдеров будет решение занимать позиции, которые приведут к потере денег их фирмами и инвесторами, если это позволит им оставаться «вместе с толпой» и снижает их шансы на увольнение{762}. Существует целый ряд весомых теоретических и эмпирических свидетельств{763} подобного стадного поведения и взаимных фондов, и других институциональных инвесторов{764}. «Ответ на вопрос, почему образуются пузыри, – сказал мне Блоджет, – состоит в том, что все заинтересованы в дальнейшем сохранении рынка».

Все, что я описывал до настоящего момента, могло бы стать результатом идеально рационального поведения отдельных участников рынка. Инвесторы отвечают с гиперрациональностью на свои карьерные стимулы, но не всегда стремятся максимизировать прибыль своих компаний от трейдинга. Одна из особенностей экономики заключается в том, что рынки в целом могут вести себя достаточно рационально, даже если многие из их участников иррациональны. Однако, напротив, иррациональное поведение на рынках может стать результатом того, что все его участники ведут себя рациональным образом в соответствии со своими стимулами. А поскольку работу большинства трейдеров оценивают на основании краткосрочных результатов, появляется возможность для возникновения пузырей со значительными колебаниями цен акций относительно долгосрочного значения – и порой эта возможность превращается в неизбежность.

Рис. 11.9. Общие капиталы индивидуальных и институциональных инвесторов, США (с поправкой на инфляцию){765}

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Страх

Страх Тем, кто заинтересован в достижении подлинного мира на Ближнем Востоке, приходится смириться с грубой реальностью: среди арабов всегда существовала мощная "муфтистская" партия, готовая блокировать мир. Политика террора, разработанная муфтием, вовсе не

Электоральное «стадо» Партии регионов

Электоральное «стадо» Партии регионов При всём своём презрении к простому народу «регионалы» вынуждены периодически с ним считаться. Сугубо перед выборами. Понятное дело, что данная ситуация для них совершенно досадная, но от народного бюллетенезаполнения у нас пока

Люди как стадо

Люди как стадо Методы усмирения и укрощения пойманного стада за последние 500 лет не изменились. Во времена Британской империи сначала была канонерка, за ней мушкет, а затем дипломатия в венецианском стиле. Тем самым происходило подчинение населения в большей или меньшей

Стадо

Стадо Мы — стадо, миллионы нас голов,Пасемся дружно мы и дружно блеем,И ни о чем на свете не жалеем.Баранье стадо — наш удел таков?В загон нас гонят — мы спешим в загон.На выпас гонят — мы спешим на выпас.Быть в стаде — основной закон [142];И страшно лишь одно — из стада

Стадо

Стадо Мы — стадо, миллионы нас голов, Пасёмся дружно мы и дружно блеем, И ни о чём на свете не жалеем. Баранье стадо — наш удел таков? В загон нас гонят — мы спешим в загон. На выпас гонят — мы спешим на выпас. Быть в стаде — основной закон [61]; И страшно лишь одно — из стада

Страх

Страх Сотрудник пенитенциарной системы Ю. по ночам промышлял разбоем, а днем исправно нес службу в колонии.– Угрызений совести потом не было? – спрашиваю его.– Нет, было совсем другое ощущение. Страх!.. Адреналин в кровь очень сильно выбрасывается.Осужденный Ю. – Я

АННА КОЗЛОВА: «Я хочу жить в стране, где у людей будет будущее, а не панический страх будущего»

АННА КОЗЛОВА: «Я хочу жить в стране, где у людей будет будущее, а не панический страх будущего» Анна Юрьевна Козлова родилась 17 февраля 1981 г. в Москве.Окончила журфак МГУ им. М.В.Ломоносова.Печаталась в газетах «Правда», «Лимонка», «Литературная Россия» и других. В 2004 г.

СТРАХ

СТРАХ Когда только-только началась перестроечная пора со всем, что ее сопровождало, Анатолий Софронов обвинил нескольких критиков (и меня удостоив чести включения в список) в том, что они… Вчитаемся:«…Формируют у читателя отношение к писателю (понятно, к писателю как

Страх. И кое-что еще

Страх. И кое-что еще Когда Эдуард принес мне рукопись «Псов», я врубился, что это абсолютный публицистический хит. Писатель и сам понимал, что это удача. В романе «В плену у мертвецов» он вспоминал: «Через посредничество моего тогдашнего издателя Шаталова я приземлился в

Страх

Страх В нашем государстве насилие играет колоссальную, не всегда уловимую роль. Отстаивая на него монополию, власть странно уживается со многими видами негосударственного — рассеянного насилия в своем кругу. В теле государственности вечно есть причины для страха, и

Страх

Страх На днях один мой знакомый в Лондоне рассказал, что к нему обратился молодой актер с просьбой, довольно неожиданной. Этому молодому актеру досталась роль в пьесе из советской жизни — роль простого, обыкновенного человека, придавленного страхом. Он не может войти в

Иван Ленцев -- Юпитер и стадо

Иван Ленцев -- Юпитер и стадо Всю ночь с шестого на седьмое августа на севере столицы Великобритании не стихали массовые беспорядки. Двести-триста человек — хорошо организованных бритоголовых уличных головорезов, решивших вдруг вспомнить старые "подвиги", — от заката до

Страх Божий или страх двойки?

Страх Божий или страх двойки? Гуманитарий Страх Божий или страх двойки? ПРОДОЛЖЕНИЕ ТЕМЫ Новый предмет стоит вводить, во-первых, не в спешке, а во-вторых – для учеников, а не для трудоустройства слабых преподавателей Начну с фундаментального вопроса: нужно ли нашим

СТРАХ

СТРАХ (Леонид РАДЗИХОВСКИЙ)Со странным настроением я встретил Новый год. Все тихо, спокойно — нет митингов, угроз, никто не нагнетает панику и психоз. Может, я один такой псих и трус, зря трясусь со страху? Но ведь и выборы президента никто не отменял. Значит — само собой не

Лживый Джордж и стадо сонных овец

Лживый Джордж и стадо сонных овец Джордж У. Буш 43-й президент Соединенных ШтатовПо данным Центров по контролю и предупреждению болезней (CDC),Общее число диагностированных случаев СПИДа в Соединенных Штатах составляло на конец 2003 года 929.985 человек… Общее число умерших от