Глава 11 Если вы не можете их переиграть…

Глава 11

Если вы не можете их переиграть…

В 2009 г., через год после того, как финансовый кризис нанес удар по мировой экономике, на Нью-Йоркской фондовой бирже американские инвесторы ежесекундно продавали и покупали акции на 8 млн долл. В течение обычного торгового дня объем торгов мог вырасти до 185 млрд долл. (это примерно годовой ВВП Нигерии, Филиппин или Ирландии). А за весь 2009 г. объем торгов акциями составил более 46 трлн{693} долл. – в четыре раза выше, чем совокупный доход всех компаний из списка Fortune 500{694}.

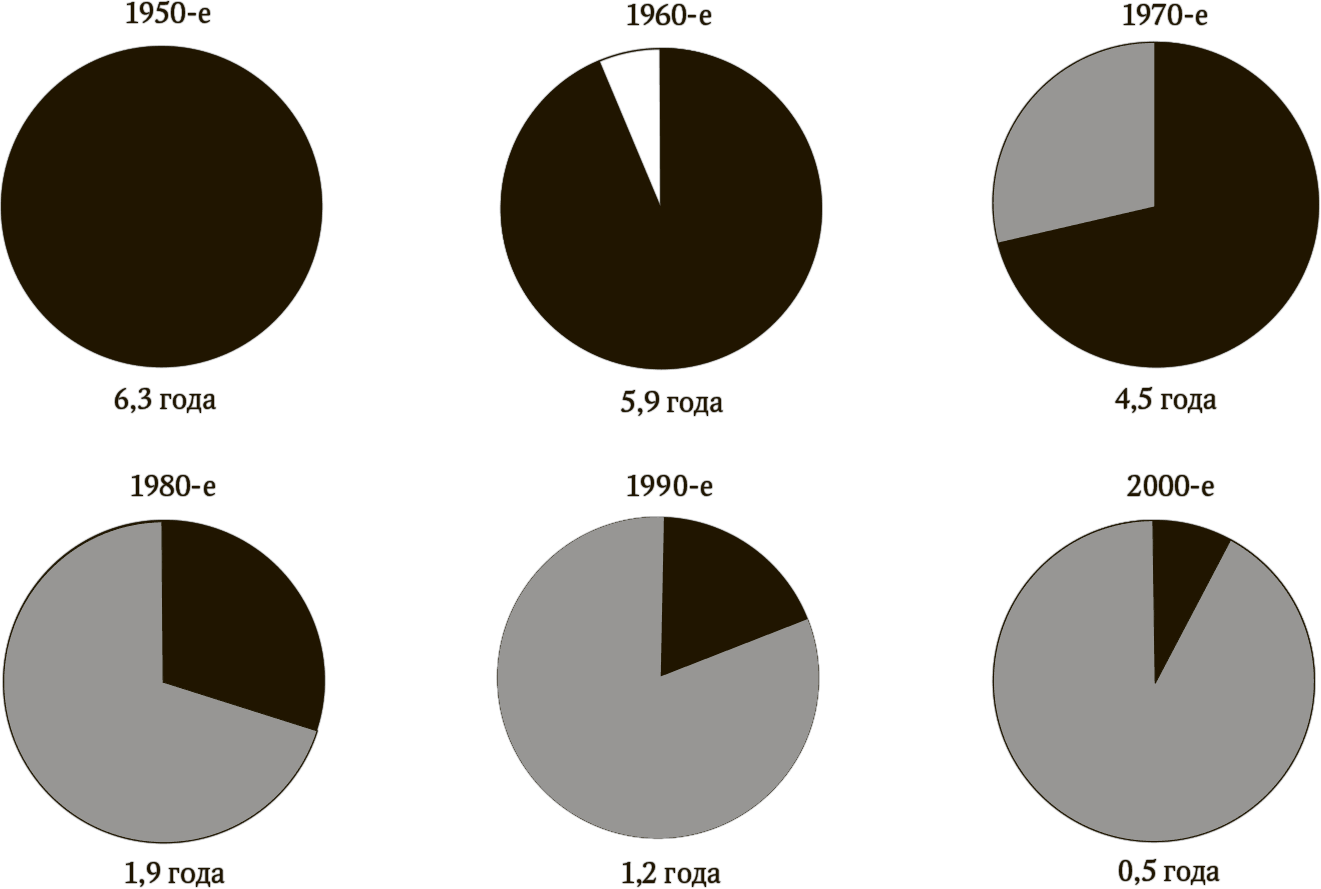

Такая потрясающая скорость торговли, безусловно, явление новое. В 1950?х гг. обычные акции американских компаний не меняли хозяина в течение приблизительно шести лет, что вполне соответствовало идее о том, что инвестиции в акции носят долгосрочный характер. К 2000?м гг. скорость торговли акциями выросла примерно в 12 раз.

Теперь владельцы обычных акций держат их в среднем отнюдь не шесть лет: они продают их через шесть месяцев (рис. 11.1){695}. Однако в данной тенденции проявляются некоторые признаки ослабления, а объемы торговли на фондовом рынке удваиваются каждые четыре-пять лет. Возможность торговли с высокой частотой сделок привела к тому, что некоторые акции в Нью-Йорке продаются и покупаются за миллисекунды{696}.

Рис. 11.1. Средний период владения обычной акцией в США

Из курса «Экономики 101»[140] следует, что сделка рациональна только в том случае, когда обе стороны оказываются в выигрыше. Бейсбольная команда, в которой есть два хороших шорт-стопа и нет хороших питчеров, меняет одного из шорт-стопов на игрока команды, в которой, наоборот, есть несколько хороших питчеров, но показатель результативности шорт-стопа находится на уровне 0,190. Или же инвестор, готовый уйти с рынка, продает свои акции другому инвестору, который только собирается делать на нем первые шаги.

Однако на Уолл-стрит этой логике в наши дни следует крайне мало сделок. Большинство из них отражает различие мнений, то есть противоречащие друг другу прогнозы относительно будущей отдачи от акций[141]. Никогда прежде в истории человечества предсказания не создавались так быстро и не обходились так дорого.

Почему торговля акциями порой достигает определенных оборотов, остается одной из величайших тайн в области финансов{697}. Все больше и больше людей считает, что они могут создавать более верные прогнозы, чем коллективная мудрость рынка. Ведут ли эти трейдеры себя рационально? А если нет, то можем ли мы ожидать, что рынок остановится на рациональной цене?

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Вы не можете убрать это

Вы не можете убрать это Один из наиболее цитируемых афоризмов Запада принадлежит Анатолю Франсу (1844–1924): «Закон с его величественной идеей равноправия запрещает богатым так же, как и бедным, спать под мостом, попрошайничать на улице и красть хлеб».14 апреля 2006 года

Вы можете любить вашу маму, наслаждаться яблочным пирогом, размахивать американским флагом, но если вы не верите в Бога, то вы — треклятый подрывной элемент

Вы можете любить вашу маму, наслаждаться яблочным пирогом, размахивать американским флагом, но если вы не верите в Бога, то вы — треклятый подрывной элемент В исследовании, проведенном в 2006 году кафедрой социологии Университета Миннесоты, атеистов называют

Если не теперь, то когда? Если не здесь, то где? Если не вы, то кто? (1 октября 2007 года)

Если не теперь, то когда? Если не здесь, то где? Если не вы, то кто? (1 октября 2007 года) Я имел обыкновение задаваться вопросом, в какое историческое время и где я хотел бы жить. В 1930-е годы моим первым выбором обычно была Европа. Когда сгустились тучи войны, я был бы окружен

Глава 21. Если тьма восторжествует…

Глава 21. Если тьма восторжествует… Задумаемся о мире, на который мы обречены в случае победы врага, воюющего нынче со всем человечеством.На нынешнем Западе бродят сегодня зловещие энергии. Кто живет там? Скопища пресыщенных потребителей с банальными желаниями и

Глава 7 КАК ВЫ МОЖЕТЕ СПАТЬ — ВЕДЬ ВЕЩИ РАЗГОВАРИВАЮТ!

Глава 7 КАК ВЫ МОЖЕТЕ СПАТЬ — ВЕДЬ ВЕЩИ РАЗГОВАРИВАЮТ! Иногда, когда я просыпаюсь ночью, я никак не могу понять, почему линолеум на полу так выглядит. На каждой клеточке по нескольку линий. Почему? И все плиточки линолеума отличаются друг от друга.Аналогичная история со

Глава 5. Если бы

Глава 5. Если бы …Тем временем по другую сторону от международного часового пояса велись свои приготовления. Адмирал Нимитц знал от своей разведки детали японского плана до мелочей, но вот об одном он знать никак не мог — это о том, что наличие в районе Мидуэя его

Можете не улыбаться — птичка больше не вылетит

Можете не улыбаться — птичка больше не вылетит Опубликовано в журнале "Бизнес-журнал" №5 от 06 мая 2009

Глава третья УЛЬТРАПРАВЫЕ: ПЕРЕИГРАТЬ ИСТОРИЮ

Глава третья УЛЬТРАПРАВЫЕ: ПЕРЕИГРАТЬ ИСТОРИЮ Нарастание правых тенденций внутри страны, консолидация реакционных сил, прорыв их к власти оказали прямое влияние на международную политику США. Идеология панамериканизма с самого начала была достоянием крайне правых. Она

Глава 7 Если не Гагарин, то кто же?

Глава 7 Если не Гагарин, то кто же? 1Во второй половине дня 29 марта, обменявшись с Келдышем мнениями о пресс-конференции академика Топчиева, прошедшей накануне, Сергей Павлович поехал на Старую площадь, в ЦК партии, и доложил Сербину о результатах испытательных запусков

«Вы можете на него положиться»

«Вы можете на него положиться» На него — это на Ричарда Никсона.«Вы можете на него положиться», — уверяли избирателей миллиарды листовок. Тридцать четыре миллиона американцев впоследствии проголосовали за Никсона. Никсон, если хотите, в американской политической жизни

Глава 31. Вы можете сделать это

Глава 31. Вы можете сделать это Старайтесь изо всех сил быть кем-то. Найдите свою цель, посвятите жизнь ее достижению. Железная воля храброго сердца заставит спасовать тысячу людей. «Невозможно» – это слово из словаря глупцов. Тот, кто принял

«Вы газета, вы всё можете…»

«Вы газета, вы всё можете…» Панорама «Вы газета, вы всё можете…» «ЛГ»-ДОСЬЕ Илья ФОНЯКОВ, собственный корреспондент «Литературной газеты» в 1962–1998 гг. Настойчивый звонок в дверь разбудил меня среди ночи. Терпеть не могу таких звонков! А кто их любит? Кое-как сунув ноги в

Переиграть процентные ножницы

Переиграть процентные ножницы Михаил Доронкин Опережающее по сравнению со ставками привлечения снижение стоимости кредитов особенно сильно ударит по банкам с высоким уровнем расходов. Выход — в оптимизации бизнес-процессов и расширении масштабов кредитования