Постоянно меняющаяся экономика

Постоянно меняющаяся экономика

Даже если экономисты могли бы решить все эти проблемы, им все равно пришлось бы противостоять движущейся мишени. И американская, и мировая экономики находятся в состоянии постоянного развития, и связи между различными экономическими переменными способны со временем измениться.

Например, история показывает наличие достаточно сильной корреляции между ростом ВВП и числом рабочих мест. Экономисты называют эту связь законом Оукена[85]. Во время периода Длинного бума с 1947 по 1999 г. значение показателя роста занятости{413} составляло обычно примерно половину от величины роста ВВП. Если ВВП в течение года вырастал на 4 %, количество рабочих мест увеличивалось примерно на 2 %.

Эта связь существует до сих пор – чем выше экономический рост, тем лучше для людей, ищущих работу. Однако, судя по всему, изменилась ее динамика. После каждой из последней пары рецессий создавалось значительно меньше новых рабочих мест, чем могло бы быть в годы Длинного бума. Например, в течение года после одобрения стимулирующего пакета ВВП рос достаточно быстро, что должно было позволить создать, как это следует из закона Оукена, около 2 млн рабочих мест{414}. На практике количество рабочих мест снизилось на 3,5 млн.

Экономисты часто спорят о том, что значит это изменение. Самая пессимистическая интерпретация, которую поддерживают такие экономисты, как Джеффри Сакс из Колумбийского университета, состоит в том, что эта закономерность отражает серьезные культурные проблемы в американской экономике. К их числу относят рост конкуренции со стороны других стран, дисбаланс между производственным и сервисным секторами экономики, стареющее население, сокращающийся средний класс и рост национального долга. В соответствии с этой теорией США вошли в новую и нездоровую реальность, и проблемы могут стать еще глубже, если не произойдут фундаментальные изменения. «Мы недооцениваем влияние глобальных изменений на события в США, – рассказывал мне Сакс. – Уступка большого количества рабочих мест Китаю и другим растущим рынкам нанесла огромный удар по экономике страны». И еще один важный вопрос: можно ли считать, что высокая волатильность 2000?х более точно описывает условия экономики в долгосрочной перспективе? Возможно, что годы Длинного бума были всего лишь исключением. В те времена экономика находилась в рецессии лишь 15 % времени, однако этот показатель вырос более чем в два раза – до 36 % – с 1900 по 1945 г.{415}.

Хотя большинство экономистов верит в то, что в результате стабилизации цикла деловой активности[86] был достигнут определенный прогресс, можно считать, что нам просто повезло и мы смогли избежать более серьезных проблем.

Это мнение особенно справедливо для периода между 1983 и 2006 гг. – частью Длинного бума, которую иногда называют эпохой Великого успокоения (Great Moderation), когда экономика находилась в рецессии лишь 3 % времени. Однако значительная часть роста обеспечивалась за счет масштабного увеличения государственного и потребительского долга, а также за счет пузырей с различными видами активов. Ни у какой развитой экономики просто нет объективной возможности расти такими темпами, как во времена Великого успокоения. Если в 1980?е гг. прирост экономики Японии ежегодно составлял 5 %, то сейчас она растет в лучшем случае на 1 % в год{416}.

Возможно, это и стало одной из причин, из-за которых прогнозисты и политики оказались застигнутыми врасплох столь глубокой рецессией 2007 г. Они не только не могли предсказать события масштабов Великой депрессии[87], но иногда и калибровали свои прогнозы по параметрам эпохи Великого успокоения, которая с исторической точки зрения была лишь исключением.

Не отбрасывайте имеющиеся данные

Федеральный комитет по операциям на открытом рынке[88], отвечающий за определение процентной ставки в стране, должен по закону предоставлять макроэкономические прогнозы Конгрессу не менее двух раз в год. К концу 2007 г. этот комитет в каком-то смысле опережал события. Его прогноз роста ВВП был чуть более «медвежьим»[89], чем прогнозы, создававшиеся в частном секторе, что заставило организацию четыре раза понижать процентную ставку до конца года.

Тем не менее в протоколе комитета, выпущенном в конце октября 2007 г., термин «рецессия» вообще не использовался для описания экономической ситуации{417}. Федеральный комитет очень внимательно следит за своим языком и возможностью рецессии, поэтому были использованы фразы типа «риски, связанные со снижением оборотов». Однако он не делал ставку на рецессию, и его прогноз все еще предполагал экономический рост. Мало было факторов, которые указывали бы на то, что комитет в принципе рассматривал возможность рецессии (особенно в тех масштабах, в которых рецессия произошла в реальности).

Отчасти причина этого может быть связана с тем, что комитет, оценивая правильность своих прогнозов, полагался на данные, полученные со времен Великого успокоения. В частности, он уделял серьезное внимание научной работе, в которой изучалась эффективность экономических прогнозов за период с 1986 по 2006 г.{418}. Однако проблема этих лет состояла в том, что экономическая нестабильность в тот период была крайне мала: в 1990–1991 гг. и в 2001 г. произошли лишь две слабые рецессии. «Связывая текущую неопределенность с данными, полученными начиная с середины 1980?х гг., – предупреждали авторы работы, – мы предполагаем, что спокойные условия Великого успокоения будут существовать и далее». Это было невероятно смелое предположение. Отчасти Федеральный комитет пришел к выводу о невозможности серьезной рецессии в 2007 г. из-за того, что предпочел игнорировать годы, в которые бушевала жестокая рецессии.

Прогнозист не должен игнорировать любые данные, особенно когда изучает редкие события, такие как рецессии или президентские выборы. В подобных случаях, в принципе, исходных данных немного. Игнорирование каких-либо из них часто свидетельствует либо о том, что прогнозист слишком уверен в себе, либо о том, что его модель обладает значительным оверфиттингом. Иными словами, он делает акцент на самопрезентацию, а не на точность прогноза.

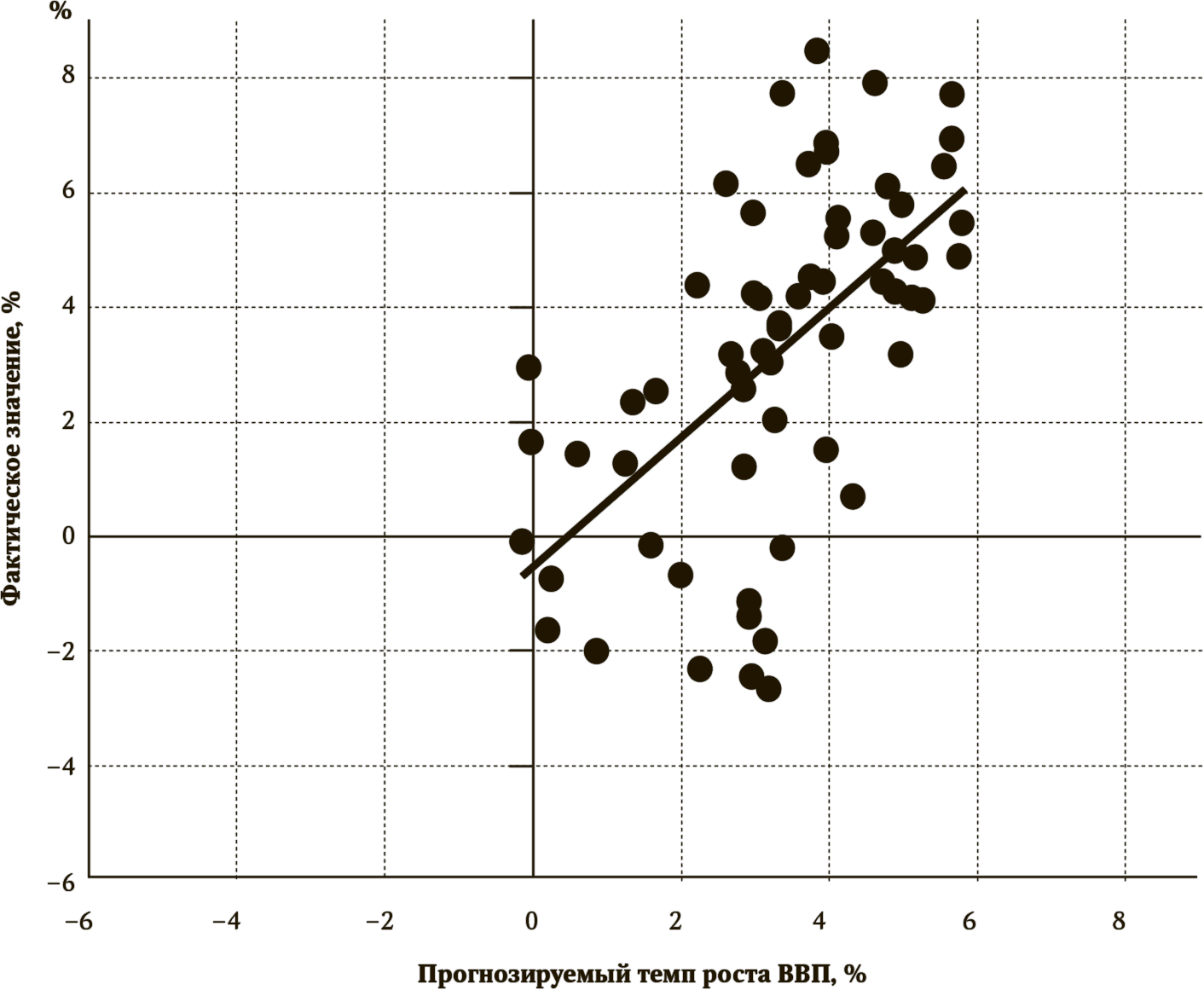

В этом конкретном случае было не так очевидно, что экономистам удалось улучшить свои прогнозы дальнейшего развития цикла деловой активности. На рис. 6.5а представлены данные прогнозируемого уровня роста ВВП, взятые из опросов SPF, и его реальные значения за период с 1968 по 1985 г., которые Федеральный комитет мог принять во внимание, но предпочел отбросить. Как видно из рисунка, для этого периода характерна значительная экономическая нестабильность, как, например, происходило и во времена направляемой инфляцией рецессии середины 1970?х и начала 1980?х. Тем не менее эти результаты нельзя считать обескураживающими для прогнозистов, поскольку предсказанные и реальные параметры обладают достаточно сильной корреляцией.

Рис. 6.5а. Соотношение между прогнозируемыми и фактическими значениями ВВП, США, 1968–985 гг.

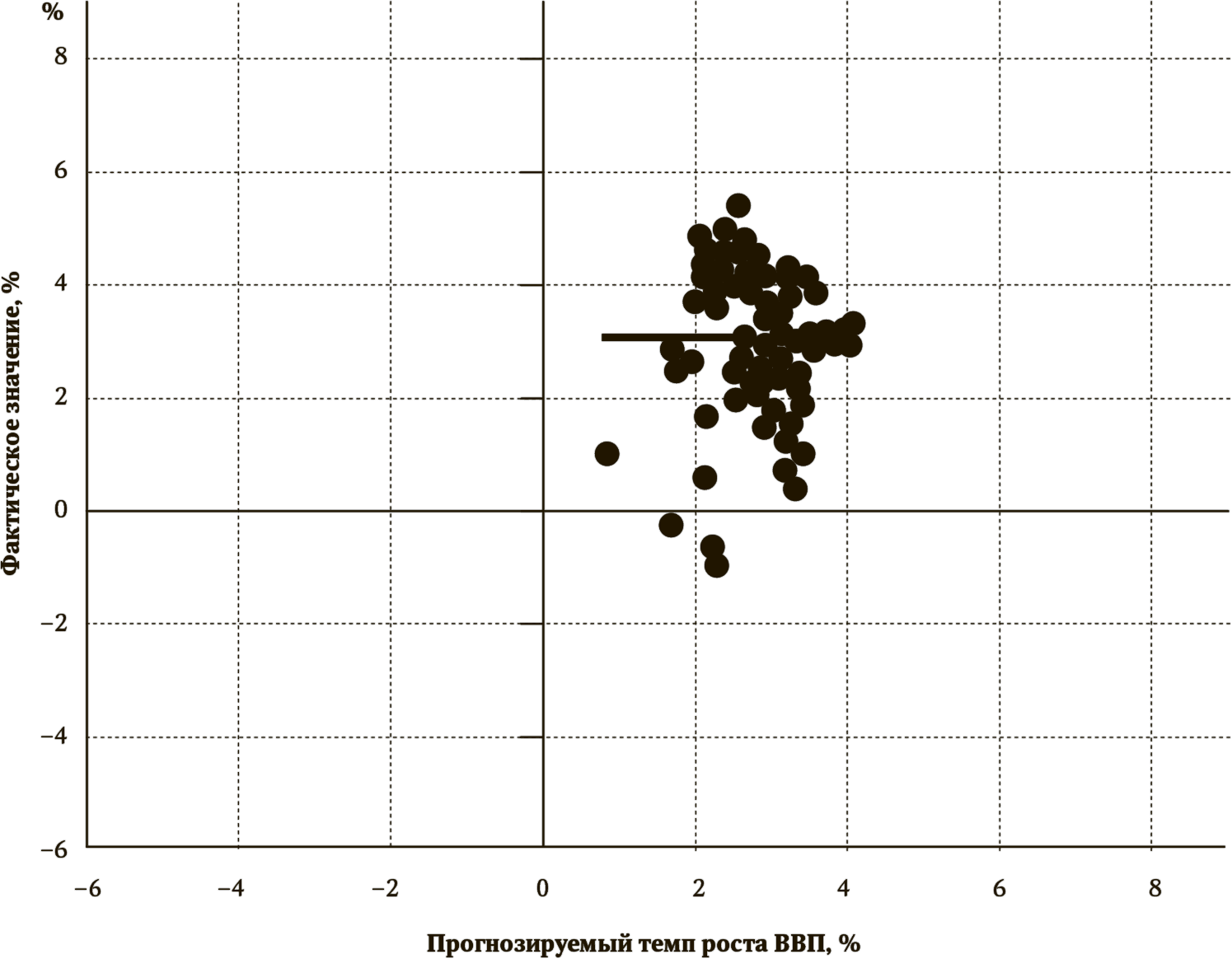

Однако если посмотреть на аналогичные данные за период с 1986 по 2006 г. (рис. 6.5б), то мы увидим совсем другую картину. Большинство точек попало в узкий диапазон от 2 до 5 %, и расположены они достаточно близко друг от друга. Так как в этот период значения ВВП изменялись не намного, средняя ошибка прогнозирования была меньше, чем в предыдущем периоде[90]. Тем не менее прогнозы не смогли уловить признаки умеренной рецессии ни в 1990 и 1991 гг., ни в 2001 г. В сущности, корреляция между прогнозируемыми и фактическими значениями практически отсутствовала. Это позволяет нам сделать вывод, что экономисты так и не научились предсказывать поведение экономики. Скорее, на какое-то время, когда экономика развивалась довольно слабо, их работа стала временно легче (как легче работа синоптика в предсказуемом Гонолулу по сравнению с работой в довольно непредсказуемом Буффало).

Рис. 6.5б. Соотношение между прогнозируемыми и фактическими значениями ВВП, США, 1986–006 гг.

Исследователи отбрасывают некоторые данные еще и потому, что, по их мнению, в экономике происходят те или иные фундаментальные изменения. В какой-то степени эта точка зрения оправдана. Американская экономика постоянно развивается, и периодически в ней действительно происходят структурные изменения (не так давно, например, произошел переход от экономики, определяемой промышленным производством, к экономике, определяемой сервисным сектором). Это не бейсбол, где правила игры никогда не меняются.

Проблема такого подхода в том, что вы никогда не знаете, когда возникает следующее изменение парадигмы, приведет ли оно к повышению или ослаблению волатильности, к усилению или ослаблению экономики. Нет никакого смысла использовать экономическую модель, предполагающую отсутствие значительных изменений, однако предсказание важных поворотных точек – довольно непростая работа.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Экономика

Экономика Как я уже показал, мировоззрение людей является природоохранительным, они видят цель своей жизни в том, чтобы природа жила вечно. Но люди никогда не были «зелеными» идиотами. Они знают, что самыми главными в природе являются они сами; следовательно, смысл охраны

Почему Соединенные Штаты постоянно воюют против кубинской системы здравоохранения?

Почему Соединенные Штаты постоянно воюют против кубинской системы здравоохранения? В январе 2011 года правительство Соединенных Штатов Америки, действуя как заурядный торгаш, посчитало уместным отхватить 4,207 млн долларов от суммы средств, которую выделил Кубе на первый

«Мне постоянно напоминают, что я буду сидеть в тюрьме до особого распоряжения»

«Мне постоянно напоминают, что я буду сидеть в тюрьме до особого распоряжения» Бывший российский олигарх Михаил Ходорковский, который сейчас отбывает восьмилетний тюремный срок, обвиняет одного из самых высокопоставленных помощников премьер-министра Владимира Путина

«Рыночная экономика» = «теневая экономика»

«Рыночная экономика» = «теневая экономика» Если постараться отойти от стереотипов мышления, формируемых учебниками экономической теории, и взглянуть на современную «рыночную экономику» непредвзято, то можно без натяжек сказать: она вся, на 100 % является «теневой

8. Почему русские националисты постоянно ссорятся и не могут создать единого националистического движения?

8. Почему русские националисты постоянно ссорятся и не могут создать единого националистического движения? Русское национальное движение выделилось из общепротестного «патриотического» движения только в середине нулевых. До того русский национализм в чистом виде

Экономика и мир

Экономика и мир Внешняя политика должна служить защите экономических интересов страны. Главные задачи нашей внешней политики – в обеспечении условий для продвижения на мировые рынки российских товаров, в решении проблемы кредитной задолженности. Только при такой

Постоянно обозревается спутниками-шпионами

Постоянно обозревается спутниками-шпионами Военные вертолеты американского производства контролируют тесными рядами зону, напоминая о том, до какой степени для Вашингтона эта затея является уязвимой и трудной — делать ставку на нефтяные ресурсы в политически

Юрий Сапрыкин Наше счастье постоянно

Юрий Сапрыкин Наше счастье постоянно Куда ушло советское детство Был солнечный зимний день, я почему-то остался дома - должно быть, болел, но какой-то приятной необременительной болезнью, в которой главное - не жар или опухшее горло, а сборник американской фантастики и

Экономика

Экономика Как я уже показал, мировоззрение Людей является природоохранительным, они видят цель своей жизни в том, чтобы Природа жила вечно. Но Люди никогда не были «зелеными» идиотами, они знают, что самыми главными в Природе являются они сами; следовательно, смысл охраны

Экономика без «экономикс» В.Львович Экономика без рынка

Экономика без «экономикс» В.Львович Экономика без рынка Рынок не на деревенском базаре, а в экономике страны и мира, это скорее жест отчаяния, жест беспомощности руководства страны перед лицом хозяйственного хаоса, властной и политической неразберихи. Это отчаянная

«Сам себя постоянно перечитываю»

«Сам себя постоянно перечитываю» «Сам себя постоянно перечитываю» ЗОЛОТАЯ СОТНЯ На этот раз пришла "Золотая сотня" от физика, историка и писателя Виктора Исайчикова. Похожа она больше не на прогулку по классической ухоженной аллее, а на рискованную вылазку в тропики. До

Чтобы клиент постоянно возвращался

Чтобы клиент постоянно возвращался section class="box-today" Сюжеты Эффективное управление: Химчистка, которая хочет быть первой «Гость — это тот, в ком есть душа» /section section class="tags" Теги Эффективное управление Инвестиции Городская среда /section «Приехала в Москву,

ЗА ТАК ЛИ? ( ЭКОНОМИКА )

ЗА ТАК ЛИ? ( ЭКОНОМИКА ) А. Батурин29 октября - С просьбой о проверке сделок ОНЭКСИМ-банка и Сиданко обратились к Черномырдину депутаты Хабаровской областной Думы.30 октября - Органы МВД начали обыски и изъятие документов в офисах ОНЭКСИМ-банка.4 ноября - Ельцин после встречи с